-

인도 생수 시장동향

- 트렌드

- 인도

- 뭄바이무역관 이원철

- 2018-07-12

- 출처 : KOTRA

-

- 주요 수입국은 부탄, 로컬기업 강세 속에 생수시장은 계속 성장 전망 -

- 워터디스펜서, 정수필터 등 다양한 생수 시장 진입도 검토 필요 -

□ 개요

ㅇ 인도의 수자원부 자료에 따르면 약 6억 9,000만 명의 사람들이 지하수에 의존하여 생활하고 있으나 인도 지하수의 50%는 오염되어 있는 실정임

ㅇ 정화된 식수를 이용하지 못하기 때문에 각종 질병에 대한 백신 접종이 과거에 비해 증가했음에도 불구하고 오염된 물에서 비롯된 수인성 전염병으로 사망하는 비율은 줄지 않고 있음

- 2014년 1월부터 2017년 9월까지 8,324명이 수인성 질병으로 사망하였으며, 이는 약 4시간마다 1명씩 사망하는 수치임

ㅇ 인도 내 상수도 공급률은 30%에 불과하기 때문에 농촌지역의 경우 직접 물을 날라 사용해야 함.

ㅇ 주요 도시에 거주하는 일반 가정을 비롯하여 가장 보편적으로 사용하는 생수 소비 형태는 정수기를 이용하거나 수돗물을 끓여서 사용하는 것임.

- 수돗물을 그대로 마시는 도시 거주민은 많이 없으며 대도시를 제외하고는 24시간 수돗물(Tap water) 공급이 안 되는 경우가 많기 때문에* 별도의 물탱크에 저장 후 정수필터를 사용하거나 물을 끓여서 재사용할 수밖에 없는 상황임

* 월드뱅크자료에 따르면 인도 내 어떤 주(State)도 24시간 수돗물 공급이 완전하게 이루어지는 곳은 없는 것으로 나타남.

일반 가정의 음용수 이용 방법

이용 방법

비율(%)

Purifier

53%

Boiled Water

17%

Bottled Water

14%

Tap Water

16%

자료원: Eureka Forbes Survey 2015

ㅇ 오염된 물을 정화하고 정제된 물을 식수로 사용하는 것이 중요하다는 인식이 점차 확산되고, 도시 지역 주민을 중심으로 위생에 대한 관념이 높아짐에 따라 생수 수요가 늘고 관련 시장이 성장하고 있음

연도별 생수(Bottled water) 시장 현황

(단위 : 100만 달러)

구분

2012

2013

2014

2015

2016

2017

판매액

498.46

636.92

807.69

967.69

1164.62

1386.15

자료원: 유로모니터

□ 시장동향

ㅇ 유로모니터에 따르면 인도 생수 시장 규모는 약 33억 달러 수준으로 2016년부터 2021년까지 연평균 20% 수준으로 성장할 것으로 전망

인도의 생수 및 음료 판매 현황(2017년)

(단위: 100만 리터)

구분

Off Trade

On Trade

Total

생수 (bottled)

8,019.50

5,329.20

13,348.70

탄산음료

3,232.20

2,157.90

5,390.10

주스

1,719.80

190.1

1,909.80

자료원 : 유로모니터

ㅇ 도시거주 청년층을 중심으로 정수기 사용보다 생수를 사서 마시는 형태로 소비습관이 변화하고 있음

- 정수기 대신 생수 소비를 선호하는 이유는 직장 등의 이유로 주거지를 자주 이동해야하기 때문으로 파악되며, 이때 선호하는 생수 크기는 20리터 벌크용 사이즈임

ㅇ 또한 단순한 갈증 해소 목적이 아니라 미네랄, 전해질을 보충하고 더 나아가 티톡스(해독) 기능, 비타민 공급을 위해 생수를 구입하는 등 수요가 과거에 비해 다양해지고 있는 추세임

ㅇ 인도 Bottled 생수 시장은 가격대를 기준으로 다음과 같이 3가지로 구분해 볼 수 있음

구분

가격대 (1리터 기준)

예시

Super Premium mineral water

US$ 9

Evian, Perrier, San Pellegrino

Premium local natural mineral water

US$ 0.92

Himalayan sparkling water *

Popular or plain botted water

USD 0.32

Bisleri, Kinley, Aquafina

주: 히말라야는 천연 미네랄이 함유돼 있으나 Bisleri는 정수한 이후에 인공적으로 미네랄을 첨가한 것에 차이가 있다고 홍보함.

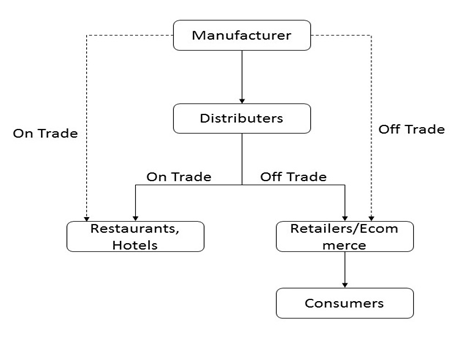

ㅇ 인도 생수시장은 유통경로에 따라 ①소매점 유통방식인 Off-Trade와 ②레스토랑, 호텔 및 바를 통한 유통방식인 On-Trade로 구분할 수 있음

- Off Trade 판매액은 2017년 기준 전년대비 19% 감소한 13억8000만 달러 규모로 집계되었으나 On Trade 판매액은 전년대비 22% 증가한 것으로 파악됨

- 하지만 Off Trade 판매액 역시 앞으로 연평균 16% 성장을 지속해 2022년에는 29억6000만 달러 수준까지 성장할 것으로 예상됨

인도 생수 유통 경로

자료원: KOTRA 뭄바이 무역관 작성

ㅇ On-Trade 유통 중 대형 호텔 체인의 경우 생수 제조메이커로부터 직접 공급받고 있으나 중소 호텔의 경우 별도의 유통망을 통해 제품을 공급받고 있음.

ㅇ Off-Trade는 최근 온라인을 통한 유통이 늘고 있으나 소규모 상점의 경우 유통업자에 의존하는 경우가 여전히 많은 상황임.

□ 수입시장 동향

ㅇ 2017년 인도 생수 수입 규모는 (HS 2201.10기준) 124만 달러로 주요 수입 대상국은 부탄으로 전체 수입의 66%를 차지하는 것으로 파악됨.

ㅇ 한국은 수입 대상국 7위에 해당하며 2만 달러 규모로 나타남.

연도별 주요 국별 수입 현황 (HS 880330, Airplane, Helicopter)

(단위: US$ 백만, %)

구분

국명

2015

2016

2017(점유율)

증감률

합계

0.52

0.63

1.24

98.16

1

부탄

0.21

0.38

0.82(66.36)

117.19

2

이탈리아

0.17

0.15

0.13(10.55)

△13.79

3

프랑스

0.01

0.02

0.11(8.5)

537.51

4

아랍에미리트

0.01

0.01

0.05(4.32)

276.14

7

한국

0.00

0.01

0.02(1.4)

212.48

ㅇ HS 2201.10 : waters, including natural or artificial mineral waters and aerated waters 기준 수입 관세율은 다음과 같음

구분

관세율 %

산식

최종 관세율 %

Assessable Value (AV)

-

100

-

Basic duty of Customs (BCD)

5

5%*AV

5

Social Welfare Surcharge(SWS)

10

10%*BCD

0.5

IGST

18

18%*(AV+BCD+SWS)

18.99

Total Custom Duty *

-

BCD+SWS+IGST

24.49

* * on assess value

□ 주요 경쟁 동향

ㅇ 인도에서 생수(Bottled Water) 사업을 가장 먼저 시작한 기업은 Bisleri로 1965년 뭄바이에서 첫 제품을 출시한 것으로 알려짐

ㅇ 인도 생수시장은 8개 기업이 시장을 주도하고 있으며 8개 기업은 다음과 같음

생수제조메이커

브랜드

시장 점유율 (%)*

①Parle

Bisleri

11

②Coca Cola India

Kinley

7

③PepsiCo India

Aquafina

6

④Dharibal Group

Oxyrich

2

⑤Narang Beverage

Qua

N/A

⑥Tata Global Berage

Himalayan

1

⑦UB Group

Kingfisher

2

⑧Eureka Forbes

Aquasure

N/A

* 시장점유율 수치는 유로모니터(2017) 기준, 자료원에 따라 비슬레리 점유율을 24%로 집계하기도 함.

ㅇ 이들 생수 제조업체들은 유통망을 확보하고 브랜드를 내세워 기존에 라이센스 취득없이 영업하던 현지 업체들을 손쉽게 앞지를 수 있었음.

ㅇ 인도에서 가장 높은 시장점유율을 보이는 제품은 Bisleri(24%)이며, 생수와 동의어로 사용될 만큼 인도에서 널리 유통되는 국민생수임.

ㅇ 인도 생수 시장이 급속도로 성장함에 따라 아유르베딕 화장품과 생필품을 생산하는 파탄잘리(Patanjali)에서도 2017년 브랜드명 Divy jal*을 런칭, 생수시장에 새롭게 참가하였음

* Divy jal은 성스러운(Divy) 물(Jal)이라는 의미의 힌디어

ㅇ 이와 관련하여 관계자는 2018년 내로 Divy jal이 인도 생수 시장 점유율의 10%까지 확보할 수 있을 것으로 예상함

ㅇ 뿐만 아니라 구자라트에 위치한 인도 로컬 생수 메이커 Sheelpe Enterprises는 천연 미네랄 생수인 AaVa라는 브랜드로 빠른 성장세를 보이고 있으며, 생산시설 증대를 위해 약 1,538만 달러 규모의 투자를 추진 중에 있음

- Sheelpe Enterprises의 Mr Behren Mehta 이사는 향미가 추가된 생수와 에너지 드링크를 신제품으로 출시할 계획이라고 말하면서 수질 보존 기능이 있는 진공포장기술을 보유한 외국 기업과의 파트너십을 통해 해외시장 진출을 적극 검토 중이라고 밝힘

ㅇ AaVa는 기존 제품과 유통전략에서 차별화를 보임. 50%의 제품을 국내 항공사에 집중해 공급하고, 나머지 50%의 제품을 고급호텔과 일반 소매점을 대상으로 유통시키고 있음.

ㅇ 인도에서 판매되는 로컬 브랜드 중 가장 고가의 브랜드는 Himalayan으로 Tata Global Beverages와 Pesico India가 합작 투자하여 설립한 NourishCo에서 유통을 담당하고 있으며 가격대는 리터기준 55루피임.

ㅇ Bisleri의 경우 고가브랜드로 Vedica를 출시하였으며, Himalayan과 Vedica 이 두 개의 브랜드가 프리미엄 생수 시장에서 60%의 시장 점유율을 차지하고 있음.

* Himalayan은 소매점 판매 기준 가장 비싼 브랜드이며, 고급식당에 주로 공급되는 제품 기준으로 가장 비싼 브랜드는 Qua로 가격은 1리터 기준 60루피임.

인도의 주요 생수 판매 가격 현황

구분

Himalayan

Bisleri

Aquafina

Kinley

Kingfisher

가격(Rs/1리터)

55

15

20

20

15

자료원: 무역관 조사

인도의 대표적인 생수 브랜드

자료원: 구글

ㅇ 참고로 인도에 수입되는 생수 제품은 다음과 같음.

수입대상국

기업명

브랜드명

가격(사이즈)

부탄

Veen

Veen

USD 1.7 (0.66ml)

프랑스

Nestle

Perrier

USD 3.15(0.75ml)

프랑스

Danone

Evian

USD 6.15(0.75ml)

ㅇ 주요 생수 제조기업 세부 현황은 다음과 같음

1) Bisleri

홈페이지

https://www.bisleri.com/

주요 특징

- 이탈리아 미네랄워터기업 Bisleri는 1965년 뭄바이에서 영업을 시작

- 이후 인도 탄산음료제조기업 Parle Group는 1969년 Bisleri를 인수

2) Kinley

홈페이지

https://www.coca-colaindia.com/kinley-water-brand

주요 특징

- 코카콜라가 소유한 브랜드 Kinley는 미네랄 워터뿐 아니라 탄산수도 생산하고 있음

- 인도 탄산수는 주로 섞어 마시는 목적으로 소비되는 경향이 있기 때문에 다양한 과일맛제품을 출시 판매하고 있음

3) Aquafina

홈페이지

www.pepsicoindia.co.in/brands/aquafina.html

주요 특징

- Aquafina는 펩시콜라 브랜드로 1994년 미국에서 처음 출시

- 1999년 인도 뭄바이에서 최초 출시된 이후 2000년 이후에는 인도 전역에 걸쳐 판매됨.

- 탄탄한 유통망을 기반으로 단기간에 인도 전역을 커버하는 대표적인 생수 브랜드로 발전함

4) Bailley

홈페이지

주요 특징

- Parle Agro의 브랜드로 생수, 탄산수로 구분하여 출시하고 있음

- 1993년 출시 이후 높은 품질기준을 내세워 홍보

- 전국 52개 공장에서 생산

5) Himalayan

홈페이지

www.tataglobalbeverages.com/brands/water/himalayan

주요 특징

- 인도 현지의 대표적인 프리미엄 생수 브랜드 히말라야는 Tata Global beverage와

펩시콜라의 합작회사인 NourishCo에 의해 판매되고 있음

- 미네랄워터 뿐 아니라 맛이 가미된 Flavored water도 함께 판매

□ 시사점

ㅇ 인도 생수시장은 로컬 제조메이커를 중심으로 계속해서 성장할 것으로 보이며, 현지에서 제조.판매하는 펩시콜라, 코카콜라를 제외한 다른 고급 외국 생수(에비앙)는 소량 수입되고 있는 상황임.

ㅇ 현지 로컬업체들은 Shelpee 회장이 말한바와 같이 탄탄한 국내 시장 기반을 바탕으로 해외 시장 진출을 검토할 만큼 활발하게 성장하고 있음.

ㅇ 해외 생수 업체의 인도시장 진출은 일반 소매점 유통시장(Retail Consumption market)의 경우 기존 로컬 기업의 경쟁이 치열하기 때문에 쉽지 않을 것으로 보이며, 고급호텔, 항공사, 고급레스토랑 등 외식업체, 학교, 병원 등과 같은 기관소비시장(Institutional consumption market)에 특화하여 진출 전략을 차별화할 필요가 있을 것으로 보임.

- 실제로 인도의 각종 가족행사, 대표적으로 결혼식은 생수 시장의 주요 소비처로 급부상하고 있음.

ㅇ 또는 건강에 관심이 높아지는 점에 주목해볼 때, 단순히 천연 미네랄 성분만을 강조하는 것보다, 디톡스, 비타민 등이 함유된 다양한 건강 생수 제품을 통해 제품 차별화를 하는 것도 대안 중 하나로 판단됨.

ㅇ 생수 시장을 병에 든 생수(bottled water), 워터 디스펜서, 정수필터로 구분해봤을 때, 우리나라 기업의 경우 비교적 시장 진출이 용이한 워터 디스펜서, 정수필터의 진출을 적극 검토할 필요가 있음.

- 실제로 현지에서 생수를 이용하는 한국 교민들의 반응을 종합해보면, 워터 디스펜서의 경우 정기적인 관리 서비스가 미흡한 점, 배달되는 정수통이 지저분하다는 점에 불만이 높기 때문에 이러한 부분에 불만을 지니고 있는 잠재 수요를 공략한다면 충분히 진출 가능성이 있을 것으로 판단됨.

- 뿐만 아니라 생수를 담는 플라스틱 병의 경우 비정상적인 유통경로로 재활용이 되고 있다는 소문도 많아 완전히 신뢰하고 마시기에 불안감이 여전히 존재한다는 점과 포장 기술의 한계로 뚜껑 포장이 잘 되어 있지 않거나 포장 재질이 좋지 않은 경우가 많아 이러한 부분을 보완한 제품에 대한 잠재 수요가 있다는 점을 사전에 충분히 파악하여 대응할 필요도 있음.

자료원 : 유로모니터, Eureka Forbes Survey, KOTRA 뭄바이 무역관 인터뷰 등

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (인도 생수 시장동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

인도에서 아직 뜨지 못하는 생활용품

인도 2018-07-12

-

2

인도 우주항공(Aerospace) 산업 시장 동향

인도 2018-07-12

-

3

인도 정수기 시장동향

인도 2021-07-20

-

4

인도 건설장비 시장 동향

인도 2018-07-12

-

5

라오스 의약품 시장동향

라오스 2018-07-12

-

6

아직 목마른 인도 생수시장

인도 2013-04-10

-

1

2023년 인도 전기자동차 산업 정보와 현지 동향

인도 2023-12-12

-

2

2022년 인도 반도체산업 정보

인도 2022-10-20

-

3

2022 인도 완구산업 정보

인도 2022-08-05

-

4

2022년 인도 화장품 산업 정보

인도 2022-05-25

-

5

2021년 인도 철강산업 정보

인도 2022-01-20

-

6

2021년 인도 보안산업 정보

인도 2022-01-20