-

2021년 인도 철강산업 정보

- 국별 주요산업

- 인도

- 뉴델리무역관 오윤식

- 2022-01-20

- 출처 : KOTRA

-

철강생산량 세계3위, 총생산량의 5%를 차지하는 거대생산국

수입 줄이고 자국생산 확대 위해 다양한 무역구제 및 생산장려정책 시행

생산 현황

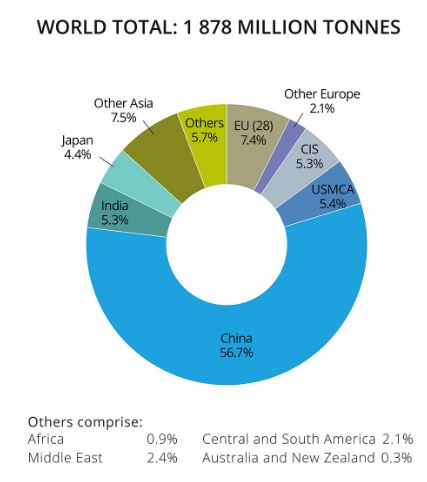

세계철강협회(World Steel Association) 보고서에 따르면 2019년 상반기 인도 철강 생산량은 5960만 톤으로 2018년 5420만 톤 대비 5% 증가했다. 2020년 기준, 인도는 세계 철강 2위 생산국이며, 세계 철강생산량 중 5%를 차지하고 있다. 현상 유지 또는 생산량이 감소하는 다른 국가와 달리 인도의 철강 생산량은 꾸준히 생산이 증가하는 추세이다. 한국은 2018년까지 세계 철강생산량 5위 국가였으나, 2019년 6위로 1단계 하락 후, 순위를 유지하고 있다.

<2020년 국별 철강 생산량>

(단위: 백만 톤)

국가명

중국

인도

일본

미국

러시아

순위

1

2

3

4

5

생산량

1064.8

100.3

83.2

72.7

71.6

[자료: 세계철강협회(World Steel Association)]

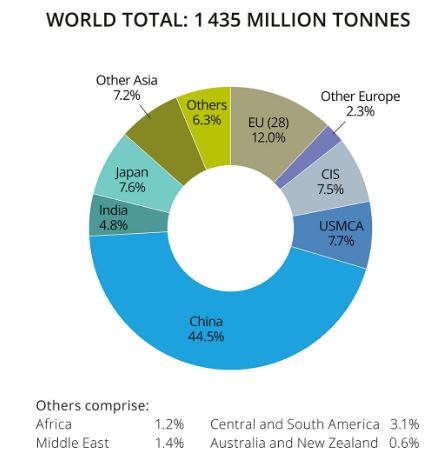

<2010/20년 국가별 철강 생산 점유율 비교>

2010년

2020년

[자료: 세계철강협회(World Steel Association)]

<철강 생산 주요 국가 생산추이>

(단위: 백만 톤)

자료: WORLD STEEL IN FIGURES 보고서(2018~2021)

소비현황

코로나19 발생과 함께 2020년 3월 인도 전역 봉쇄조치(Lockdown)가 시행됐으며, 장기간 지속됨에 따라 대부분의 산업 및 건설 활동이 중단됐다. 그러나 같은 해 8월 이후 정부의 사업 재개와 소비수요가 회복됨에 따라 경제는 예상보다 빠른 속도로 회복되고 있다. 인도의 철강 수요는 2020년에 전년대비 13.7% 감소하여 약 8850만 톤에 머물렀으나, 회복세에 힘입어 2021년에는 전년대비 19.8% 반등하여 2019년 수요량을 넘어서 약 1억1000만 톤에 이를 것으로 예상되고 있다.

<2020년 국가별 완제품 철강 소비량>

(단위: 백만 톤)

국가명

중국

인도

미국

일본

한국

순위

1

2

3

4

5

소비량

995.0

88.5

80.0

52.6

49.0

[자료: 세계철강협회(World Steel Association)]

<인도 연도별 완제품 철강 소비 추이>

(단위: 백만 톤)

연도

2016

2017

2018

2019

2020

소비량

83.6

88.7

96.7

102.6

88.5

[자료: 세계철강협회(World Steel Association)]

인도 주요 철강기업

인도에는 Tata Steel, JSW Steel와 같은 글로벌 철강기업뿐만 아니라 SAIL 및 RINL와 같은 인도 정부자금으로 설립된 철강 관련 공기업들이 존재한다. 이미 인도의 꾸준한 철강 수요 및 성장 잠재력으로 세계적인 철강기업들은 인도로 진출한 상태이며, 인도 철강 업계를 향한 투자 활동 역시 활발한 상황이다. 일례로 러시아 VTB은행이 인도에서 네 번째로 큰 Essar Steel를 인수했으며, 영국 Liberty House Group이 인도의 Adhunik Metaliks와 Zion Steel를 6000만 달러에 인수하는 등 기업 간 인수합병도 활발하게 진행되고 있다.

<인도 내 주요 철강기업>

(단위: 억 달러)

연번

회사명

매출액

비고

1

Tata Steel

210.8

(2020/21회계연도 기준)

- Tata Steel은 인도, 유럽 및 동남아시아를 거점으로 건설 및 인프라, 자동차 및 가전제품용 철강을 생산하는 인도에서 가장 큰 철강기업 중 하나

- 연간 생산량은 1,821만 톤(2019/20 회계연도 기준)

2

JSW Steel

96.3

(2020/21회계연도 기준)

- JSW Steel은 인도에서 가장 큰 철강기업 중 하나이며, 현재 인도 내 총 3개의 철강 공장을 보유.

- 연간 생산량은 1,606만 톤(2019/20 회계연도 기준)

3

SAIL

(국영기업)

610.7

(2020.4~12. 기준)

- SAIL은 인도 철강부(Ministry of Steel)가 75%의 지분을 투자하여 1973년 1월 24일에 설립한 인도철강공사 중 하나로, 인도 내 총 7개의 철강 및 합금 공장을 보유

- 연간 생산량은 1,065.9만 톤

(2020. 4~12. 기준)

4

Rashtriya Ispat Nigam Ltd (RINL)

(국영기업)15.4

(2020.4~12. 기준)

- RINL은 인도 철강부가 100% 지분을 투자하여 1971년에 설립한 인도 철강공사 중 하나로 주로 건설, 인프라 및 자동차 분야의 봉강을 제조

- 연간 생산량은 272.8만 톤(2020.4~12. 기준)

[자료: 각 사 홈페이지 및 인도 철강부 연간보고서(Annual Report 2020-21)]

주: 환율 1달러 = 74.19루피

산업구조

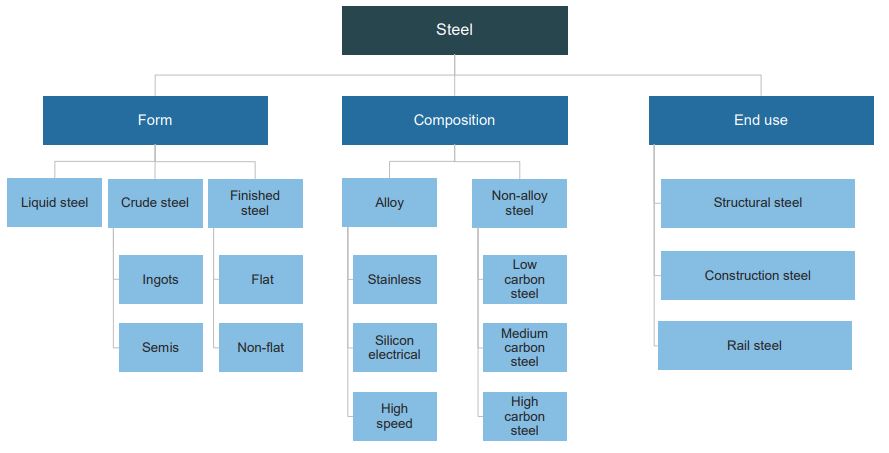

인도 철강 산업구조는 생산제품의 형태, 성분 및 사용용도에 따라 분류된다. 생산제품 형태에 따라 액체강(Liquid Steel), 조강(Crude Steel) 및 강철 완제품 산업으로 나뉘며, 생산제품 성분에 따라 합금 또는 비합금 산업으로 나뉘고, 제품의 사용 용도에 따라 건설, 자동차, 철도용 철강 등으로 나뉘게 된다.

제품뿐만 아니라 철강 제조업체도 생산방식에 따라 분류되는데, 고로를 갖추고 철광석과 석탄/코크를 사용해 철강을 생산하는 주 생산자(SAIL, Tata Steel, TISCO, RINL사)와 전기로에서 해면철(sponge iron), 스크랩을 원료로 철강을 생산하는 기타 주요 생산자(ESSAR, ISPAT, JVSL사) 및 2차 생산자 세 부류로 분류가 가능하다. 철광석 주산지와 인접한 자르칸드, 차티스가르, 오디샤, 웨스트뱅갈 주 근처에 주요 생산업체들이 위치해 있으며, 2차 생산업체는 마하라슈트라 주 등에 위치하고 있다.

<인도 철강 산업구조>

[자료: 인도 브랜드 자산재단(IBEF, Indian Brand Equity Foundation)]

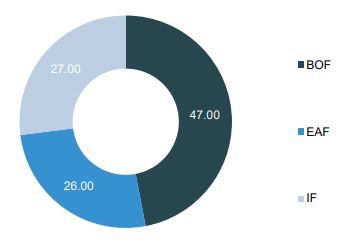

생산구조

철강 생산방법은 크게 3가지로 ① 기본 가열로(BOF, Basic Oxygen Furnace)를 이용한 방식 ② 아크(Arc)의 열을 이용해서 금속 합금을 용해하는 전기 아크로(EAF, Electric Arc Furnace) 방식 ③ 고·중·저주파 전기를 노속의 코일에 흐르게 함으로써 발생하는 유도전류의 저항가열을 이용한 유도로(IF, Induction Furnace) 방식으로 나누어진다.

인도 브랜드 자산(IBEF, Indian Brand Equity Foundation)에 따르면 인도의 철강 생산 능력은 2015/16 회계연도 1억2200만 톤에서 연평균 5.26%의 증가율을 보이며 2018/19 회계연도 1억4200만 톤 까지 확장됐다. 2018/19 회계연도 생산방식은 BOF 방식이 전체의 47%인 5,964만 톤, EAF 방식이 3,692만 톤, IF 방식이 3,834만 톤을 차지한다.

<2018/19 회계연도 인도 철강 생산 방법별 생산량>

[자료: IBEF Presentation-Steel(’20.5)]

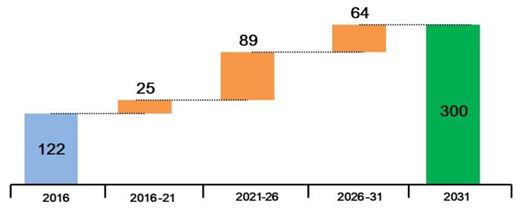

인도 정부는 2017년 국가철강정책(National Steel Policy 2017)에서 2030/31 회계연도까지 철강 3억 톤의 생산이 가능할 것으로 예상한다고 발표한 바 있으며, 목표 생산량 달성 시 약 1,347억 달러의 투자를 유치할 수 있을 것으로 보고 있다.

정책현황

철강산업은 인도 전체 GDP의 2%를 차지하고 약 60만 명의 직접고용과 200만 명의 간접고용을 창출하며 인도 경제 성장에 결정적인 역할을 하고 있다. 이에 정부는 인도 내 철강산업 활성화 및 외국인투자유치를 통해 산업의 장기적인 성장을 목표로 하고 있다.

인도 철강부(Ministry of Steel)는 세계적으로 경쟁력 있는 철강산업을 육성하기 위해 국내 철강 수요 증강 계획, 중소중견 철강기업 지원정책, 외국인투자유치 계획을 포함한 새로운 2017 국가철강정책(National Steel Policy 2017)을 발표하고 이 계획을 통해 2017년 기준 약 1억3,000만 톤인 철강 생산량을 2030년까지 3억 톤까지 확대할 것을 계획 중이다.

<국가철강정책 인도 철강 생산량 증대 계획(2017-2030)>

(단위: 백만 톤)

[자료: 인도 철강부 국가철강정책 2017(National Steel Policy 2017)]

인도 정부는 2019년 새로운 산업정책인 ‘The New Industrial Policy’를 통해 외국인투자 제도를 개편해 외국인직접투자(FDI, Foreign Direct Investment)및 민간 투자를 확대하겠다고 밝혔다. 이 정책을 통해 철강산업에 대한 외국인투자가 100%까지 허용됐고, 제조부분에 대한 외국인투자도 100%까지 허용됐다. 그 외 비즈니스 관련 업무를 신청하고, 승인까지 받을 수 있는 국가단일화창구(National Window System, NWS)가 시행되는 등 제조업 및 철강부분 투자 유치를 위해 노력 중이다.

2021년 7월 23일 인도 철강부는 철강부분의 제조업인센티브(Production Linked Incentive , PLI)를 승인했다. 이 제도는 총 632억2000만 루피(한화 약 9,747억 원)규모로 △ 코팅/도금 철강 제품(Coated/Plated Steel Products) △ 고강도철강(High Strength/ Wear resistant Steel) △ 특수레일철강(Specialty Rails) △ 합금제품 및 철선(Alloy Steel Products and Steel wires) △ 전기강판(Electrical Steel) 총 다섯 가지 제품을 대상으로 적용되며, 정부는 4,100억 루피(한화 약 6조3,212억 원)의 투자유치와 56만 개의 고용창출이 가능할 것으로 보고 있다.

수출입 동향

인도의 2020년 HS 품목분류 제72류(철강) 수입은 코로나19 영향으로 전년 대비 30% 이상 감소했다. 수입은 75억3,000만 달러 수준에 머물렀으며, 이는 전년 118억2,000만 달러 대비 36% 감소한 수치이다. 코로나19와 같은 특이상황을 제외하더라도 인도는 최근 3개년 철강제품 수입량이 지속적으로 감소하는 추세인데, 이는 모디 정부 출범 후 제조진흥정책(Make In India)을 필두로 자국 내 산업을 증진하고 수입을 억제하는 정책에서 비롯됐다고 볼 수 있다

반면 철강 수출의 경우 인도 전역 봉쇄조치(Lockdown)기간 수출이 중단됐음에도 불구하고 철강산업의 빠른 회복세와 함께 2020년 수출액은 전년대비 8.3% 증가했다. 이러한 증가세는 2021년까지 이어졌으며, 1~4월 기간 수출은 전년 동기 대비 약 99.7% 증가했다.

<제72류(철강), 인도 국가별 수입액>

(단위: 백만 달러, %)

순위

국가

2018년

2019년

2020년

2021년 1~4월

'20/'21 증감률

1

한국

2,543

2,513

1,519

762

27.8

2

중국

1,364

1,263

832

330

30.4

3

일본

1,254

1,156

643

299

42.6

4

UAE

697

617

387

248

109.7

5

인도네시아

454

814

248

170

15.9

합계

12,010

11,816

7,532

3,496

40.7

[자료 : Global Trade Atlas]

제72류(철강), 인도 국가별 수출액

(단위: 백만 달러, %)

순위

국가

2018년

2019년

2020년

2021년 1~4월

'20/'21 증감률

1

이탈리아

812

881

703

553

167.9

2

네팔

1,196

943

840

460

62.5

3

벨기에

658

492

337

437

250.7

4

중국

303

567

2,377

323

71.1

5

베트남

323

1,119

1,047

237

2.9

합계

10,025

9,765

10,584

4,999

99.6

[자료: Global Trade Atlas]

인도 철강 수입규제 현황

수입규제

세계 2위 철강생산국가임과 동시에 모디정부의 Make In India 정책의 영향을 받고 있음에도 불구하고 인도는 국내 철강 수요량을 충족하지 못하고 있으며, 산업기술 발달에 따라 고탄강에 대한 수요가 증가하고 있는 추세이다. 이에 여전히 높은 인도 철강 수입량을 억제하기 위해 인도 정부는 반덤핑, 세이프가드와 같은 관세장벽과 수입 인증을 강화하는 비관세장벽을 강화하고 있는 추세이다

2020년 9월 5일에는 앞으로 모든 수입하는 철과 철강 제품 거래자들은 철강 수입 모니터링 시스템(SIMS, Steel Import Monitoring System)에 등록을 하도록 의무화하는 개정된 고시(No 17/2015-20)를 발표했다. 이 규정은 284개의 추가 제품을 대상으로 적용되며 평면압연제품(flat-rolled products), 일부 연선(stranded wire), 로프(ropes), 케이블(cables), 스프링(springs), 튜브(tubes), 파이프(Pipes), 중공 프로파일(hollow profiles) 및 압연, 디젤 전기 기관치(diesel-electric locomotives), 철도 부품(parts of railways) 등이 포함된다.

인도 대외무역총국((Directorate General of Foreign Trade, DGFT)은 철강수입모니터링시스템(Steel Import Monitoring System, SIMS) 대상을 기존 HS code 기준 제72류, 73류 및 86류 중 일부 284개 품목에서, 동일 HS code 내 284개 품목을 추가, 약 530개로 확대했다. 이 개정안은 2020년 10월 16일부터 시행됐으며 이후 수입되는 모든 대상 제품에 대해 SIMS를 통한 등록이 의무화됐다. 수입자는 제품 도착 예정일 60일 이전부터 최소 15일 이전까지 등록가능하며, 등록비는 운임보험료부담조건(Cost Insurance and Freight, CIF) 금액 기준 0.1%로, 1회 기준 최소 500루피(한화 약 770원)에서 최대 10만 루피(한화 약 154만 원) 범위 내 수수료를 지불해야한다.

인도 정부는 2021/22 회계연도 연방예산안에서 아연 및 알루미늄 철강판에 대한 반덤핑 관세 철회를 발표했으며(9월 30일까지), 그 외 일부 철강제품(HS Code 7204, 7206~7218, 7221~7223, 7225~7228, 7404)의 관세를 2.5~5.0%까지 인하하는 안도 제시했다. 하지만 중국, 일본, 한국 등에 부과된 철강 반덤핑 관세는 국내기업 보호라는 명목 하에 여전히 유지하고 있다.(2021년 12월 15일까지 연장)

인증제도

인도의 철강 수입 인증제도는 인도표준국(Bureau of Indian Standards, 이하 BIS)에서 관장하고 있으며, 2020년 6월 기준, 총 151개 철강 품목이 수입인증 대상이다. BIS는 인도 소비자부(Ministry of Consumer Affairs, Food & Public Distribution) 산하 공공기관으로 1986년 설립됐으며, IT, 철강, 가전제품, 화학품목 등 341개 품목을 의무인증 및 강제인증 품목으로 나누어 관리한다.

<BIS 인증대상 품목 현황>

품목 구분

대상 품목

의무인증 품목

(Mandatory Certification Scheme)

철강, 화학, 전기전자(일부) 등 151개 품목

강제인증 품목

(Compulsory Registration Scheme)

태양광, 전기전자(일부) 등 50개 품목

[자료: https://bis.gov.in/?page_id=1695]

주: 해당링크의 Mark Scheme은 의무인증품목, Registration Scheme은 강제등록품목 리스트를 표시

BIS인증 대상 품목이 사전 인증 없이 수입될 경우 통관이 거부되며, 제품 인증 시 BIS 검사관이 수출국 공장에 파견돼 실사 진행을 요구하여 시간 및 비용 면에서 수출업체에 큰 부담이 되고 있다. 항공임, 호텔 등 BIS 검사관 파견 비용은 업체가 부담하게 되며, 인증 취득까지는 6개월 이상의 시간이 소요된다. 또한, 최근 인도 정부의 수입 억제 기조에 따라 BIS 인증품목이 추가되고, 수출 철강품목 규격과 BIS 인증 규격 카테고리가 상이할 경우 BIS 인증 면제를 따로 신청해야하는 등 자주 바뀌는 규정과 복잡한 절차는 한국 업체들에 수출 비관세장벽으로 작용되고 있다.

시사점

2020년은 철강산업은 코로나19 확산과 함께 침체기를 맞이했다. 인도 철강협회(Indian Steel Association, ISA)는 2020년 연간 철강 수요를 코로나19로 인한 건설·철도·자동차 분야 경기침체에 따라 전년 대비 7.7% 감소한 9,370만 톤으로 하향 조정했으며, 생산 또한 정부의 전국 폐쇄(Lockdown)조치로 인해 주요 철강공장 운영 및 물류 운송이 중단되면서 약 7.8% 감소했다.

하지만 2021년에는 철강 수요가 높은 건설산업 및 차량 제조산업이 회복됨에 따라 긍정적인 수요가 있을 것으로 예상된다. JSW 기업 관계자는 기저효과와 억압된 수요 회복에 힘입어 2021년 수요량은 전년대비 17%까지 증가한 1억1,000만 톤에 이를 것으로 기대하고 있으며, 신용평가기관(Ind-Ra)도 인도 철강산업 전망을 부정(Negative)단계에서 안정(Stable)단계로 수정했다.

Make In India를 필두로 인도 내 제조를 진흥하는 모디정부는 인도 자국 내 산업의 진흥과 보호를 위해 해외 수입물품을 적극적으로 억제하는 추세이다. 제품에 대한 반덤핑, 세이프가드와 같은 무역구제 조치뿐만 아니라, 인증 대상도 2년 전에 비해 75% 이상 증가됐다(철강은 112% 확대). 이전 단순 수출에 집중했을지라도, 확대되는 인도 수입규제에 따라, 현지 내 생산으로 얻을 수 있는 이점과 수출로 얻을 수 있는 이점 등 여러 부분에 대해 한번은 살펴보고 결정할 필요가 있다.

자료: GTA(Global Trade Atlas), 인도간접세위원회(CBIC), WTO, 인도 철강부(Ministry of Steel), 인도 브랜드 자산재단(IBEF, Indian Brand Equity Foundation), 세계철강협회(World Steel Association) 및 KOTRA 뉴델리 무역관 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (2021년 인도 철강산업 정보)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

2021년 중국 의료산업 동향

중국 2022-01-17

-

2

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

3

2021년 중국 신에너지차 산업 동향

중국 2022-01-17

-

4

2021년 미국 사이버 보안 산업

미국 2022-01-04

-

5

중국 스마트 커넥티드카(ICV) 산업 동향

중국 2022-01-14

-

6

2021년 미국 석유 및 정유 산업 정보

미국 2021-12-30

-

1

2023년 인도 전기자동차 산업 정보와 현지 동향

인도 2023-12-12

-

2

2022년 인도 반도체산업 정보

인도 2022-10-20

-

3

2022 인도 완구산업 정보

인도 2022-08-05

-

4

2022년 인도 화장품 산업 정보

인도 2022-05-25

-

5

2021년 인도 보안산업 정보

인도 2022-01-20

-

6

2021년 인도 식품가공산업 정보

인도 2022-01-20

- 이전글

- 다음글