-

2021년 브라질 광물 산업 정보

- 국별 주요산업

- 브라질

- 상파울루무역관 신재훈

- 2022-01-10

- 출처 : KOTRA

-

철광석, 니켈, 망간, 구리, 금 등이 많이 매장된 광물 생산대국

2020년 이후 광물 국제가 상승으로 브라질 광산기업들 호황

우리 기업은 광산 지분 투자, 합금공장 설립 등 기회 모색 필요

가. 산업 특징

1. 광물산업 개요

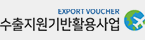

브라질은 미국, 호주, 중국, 남아프리카 공화국 등과 함께 주요 광물보유국으로 철광석, 니오븀, 니켈, 구리 등을 생산한다. 특히, 철광석 비중이 큰데 2020년 브라질 전체 광물생산에서 철광석이 차지하는 비중은 66.36%에 달했다. 2020년 브라질 광산업 매출은 2089억 달러였으며 정부의 광산업 관련 세금 수입은 662억 헤알, 광산개발로얄티(CFEM)는 60억8000만 헤알이었다. 광산개발로열티는 연방정부, 주정부, 시정부가 일정비율로 나누며 주정부 별로는 파라(51.2%), 미나스제라이스(38.9%), 고이아스(2%), 마토그로쑤(1.4%), 바이아(1.5%), 상파울루(0.9%) 순이었다. 로열티 금액을 보면 어느 주에 광산이 많이 위치해 있는지 알 수 있다.

브라질 광물협회에 따르면 2019~2023년 약 413억 달러가 광산업에 투자될 것으로 추정되며 주별로는 미나스제라이스(102억 달러), 바이아(73억 달러), 파라(73억 달러), 기타(165억 달러) 순이었다. 2020년 이후 철광석, 보크사이트 등 광물 국제가격이 폭등했으며 신규 광산개발 투자가 늘어나고 있다. 광물가격 상승 덕분에 브라질 광산업 매출액은 2020년 전체 2,090억 헤알에서 2021년 1~3분기 2580억 헤알로 급증했다. 물론 헤알화 가치가 하락해 헤알화 환산 광물수출 금액이 증가한 것도 있다.

브라질 주요 광물별 광산위치는 아래와 같다.

광물

주요 광산위치

보크사이트

Oriximiná, Paragominas (파라)

구리

Chapada(고이아스), Sossego(파라), Salobo(파라), Caraíba(바이아)

주석

Bom Futuro(혼도니아), Massangana(혼도니아), São Lourenço(혼도니아)

철광석

Quadrilátero Ferrífero(미나스제라이스), N4/N5 (파라)

망간

Azul(파라), Lucas(미나스제라이스), Urucum(마토그로쑤두술), Comin(마토그로쑤두술), Buritirama(파라), Morro da Mina(미나스제라이스)

니오븀

Barreiro(미나스제라이스), Boa Vista(고이아스)

니켈

Santa Rita(바이아), Buriti(고이아스), Barro Alto(고이아스), Niquelândia(고이아스), Onça-Puma(파라)

금

Fazenda Nova(고이아스), Aurizona(마라냥), Jacobina(바이아), Morro do Ouro(고이아스), Pedra Branca do Amapari(아마파), Crixás(고이아스), São Vicente(마토그로쑤), São Francisco(마토그로쑤), Santa Bárbara(미나스제라이스), Sabará(미나스제라이스), Cocais(미나스제라이스), Caeté(미나스제라이스)

2. 정책 및 규제

ㅇ 규제기관: 브라질 정부에서 광산업을 총괄하는 기관은 광물에너지부(MME) 산하 국가광물생산국(DNPM)이다. 이 기관은 1994년 설립돼 1) 브라질 광물개발 촉진을 위한 기획 2) 브라질 내 광물사업에 대한 조정 및 감독 3) 광물개발인허가 규제 업무를 수행한다. 광물개발 허가를 받기 위해 기업은 국가광물생산국의 광물조사허가를 받아야하는데 허가권 유효가간은 3년이고 갱신이 가능하다. 다음 단계로 기업은 광물개발사업안을 제출해야 하며 국가광물생산국 및 광물에너지부가 검토 후 재가를 하면 광물사업을 본격적으로 개시할 수 있다.

ㅇ 금융지원: 광물개발을 위한 브라질 정부의 직접적인 금융지원은 없으나 브라질사회개발은행(BNDES), 북동부지역은행(BNB), 남부지역은행(BANRISUL)등 개발은행의 저리융자 등을 이용할 수 있고 브라질 연방정부가 수출업체에 대해 세금감면 등 인센티브를 제공하므로 조사할 필요가 있다.

ㅇ 광업 감독기관: 광업은 넓은 토지를 기반으로 하고 오염물질이 환경을 파괴할 수 있기에 여러 정부기관이 광산기업이나 광산을 감독하고 규정 위반사항이 있을 경우 제재를 가한다. 광물에너지부(MME), 환경부(MMA), 브라질 지리감독원(Serviço Geológico do Brasil), 환경재생천연자원연구소(Ibama) 등이 관련 기관이며 광물기업들은 이들 정부기관의 규정 등을 숙지해 환경법을 위반하지 않도록 주의를 기울일 필요가 있다. 많은 광산기업은‘환경 및 대관 팀’을 운영해 환경 관련 리스크를 모니터링한다. '화학물질에 의한 광산 인근 지역 수질오염', '노천광산 개발에 따른 지형변경', 동식물 등 종 파괴, 갱도 폭파에 인한 공기오염 등은 브라질 정부가 자주 적발하는 사례들이다.

ㅇ 기후협약: 브라질은 파리협약에 가입했으며 발리(Vale), CSN, 앵글로 아메리칸(Anglo American) 등 기업은 탄소 배출 절감을 위해 공정개선, 산림조성 등 다양한 활동을 한다.

3. 주요 기업 현황(광물/금속)

브라질의 대형 광물회사로는 발리(Vale), 사마르코(Samarco), CBMM, 알루노르치(Alunorte), 나미사(Namisa), 마그네시타(Magnesita), 보토란칭(Votorantim), 이스파노브라스(Hispanobras) 등이 있다. 사마르코는 글로벌 철광석 회사인 발리(Vale)와 BHP가 합작해 브라질에 설립한 회사로 철광석 펠렛을 생산한다.

<브라질의 주요 광물/금속기업>

회사명

2020년 매출(백만 헤알)

2020년 매출(백만 달러)

* 헤알:달러 환율 1:5로 계산

Vale

208,529

41,706

Gerdau

43,814

8,763

ArcelorMittal Brasil

33,070

6,614

CSN

30,064

6,013

Usiminas

16,088

3,218

Anglo American

11,323

2,265

Ternium Brasil

10,122

2,024

Nexa Resources

10,097

2,019

Novelis

8,789

1,758

Hydro Alunorte

7,996

1,599

[출처: Valor 1000, 2021년 버전]

브라질의 대표적인 광물회사는 발리(Vale)인데 세계 철광석 물동량의 약 30%를 점유한다. 이 회사는 인수합병을 통해 글로벌 메이저 광물회사로 성장했다. 2000년 5월 소코이멕스, 사미트리 등 중소 광물회사를 인수했으며 2001년에는 브라질 3위 업체인 페테르코와 2위인 카에미를 잇따라 인수하면서 글로벌 메이저 업체로 자리매김했다. 2007년에는 189억 달러에 캐나다 INCO를 인수하면서 당시 BHP빌리튼에 이은 세계 2위 광물업체로 오르기도 했다. 발리는 철광석 이외에도 망간, 니켈, 구리, 칼륨, 고령토 등 다양한 광물을 개발하며 2010년대 중반에는 동국제강, 포스코와 CSP제철소를 설립해 제철부문에도 진출했다.

니오븀을 생산하는 CBMM이라는 회사도 주목할만 하다. 브라질은 니오븀 생산의 90% 이상을 차지하는데 그 중에서도 CBMM이 브라질 생산의 대부분을 차지하고 있다. CBMM 지분의 70%는 브라질 회사 및 기관이, 나머지는 일본의 2개 철강회사, 1개의 한국회사, 4개 중국회사가 소유하고 있다.

4. 최근 기술동향

발리(Vale) 등 광산회사는 드론을 통해 환경감시, 매장량 파악, 광산 모니터링, 물류 최적화 등 위험하거나 사람이 직접하기 힘든 업무를 시행하고 있다. 드론은 태풍 등 위험한 기후에도 작업을 할 수 있고 폐기된 화학물질을 모아두는 댐 등 사람이 접근하기 위험한 장소에서도 조업을 할 수 있다. 딥트렉(Deeptrack)은 광업 스타트업으로 드론, 센서 등을 통해 생산량, 물동량, 경로 등을 분석해 철광석, 보크사이트 등 광물의 최적 운송경로를 알려주는 솔루션을 개발했다. 광업은 전통적으로 보수적인 이미지가 강했으나 최근 기업들은 빅데이터, 자동화 기계, 인공지능, 사물인터넷 등을 활용해 비용을 절감시키고 효율성을 강화시키고자 노력하고 있다. 마이닝 허브(Mining Hub)는 미나스제라이스주 벨로리존치에 있는 스타트업 엑셀러레이터로 광업 관련 스타트업을 육성하고 대기업과 연결하고 투자를 유치해주는 업무를 시행한다.

컨설팅 회사 엑센츄어는 최근 스타트업이나 대형 광물회사들이 광물이나 철강/비철제품을 이커머스에서 판매하기 위해 플랫폼을 개발하고 있다고 밝혔다. 엑센츄어 전자상거래 부문 이사인 카를로스 그란두(Carlos Grando)는 "B2B 전자상거래 플랫폼이나 전자 공공조달 시스템을 통해 거래되는 광물이나 철강제품이 2025년 전체 거래의 15%에 달할 수 있다"고 예측했다.

5. 주요 이슈

ㅇ 환경/안전 이슈

2019년 1월 미나스제라이스 브루마지뉴에 위치한 발레(Vale)의 광산폐기물 보관 댐 3개가 붕괴되고 인근 마을로 폐기물이 쏟아지면서 270명이 사망하는 사건이 발생했다. 당시 붕괴된 댐은 상류형으로 건설비용이 저렴한 반면, 지진이나 지반액화 현상에 취약한데 브라질 당국은 지반액화를 붕괴의 원인으로 지목했다. 2021년 초 발레는 댐붕괴 사고와 관련된 보상금 70억 달러를 지불하기로 브라질 당국과 협의했다. 브루마지뉴 사건 이후 광업에 의한 환경문제 및 안전이 주요 이슈로 등극했고 규정이 강화돼 광업 기업들은 지속적으로 환경/안전 문제를 모니터링하고 조치를 취해야 한다.

ㅇ 원자개 가격 상승에 따른 브라질 광산업 호황

2020년 이후 철광석, 보크사이트, 니켈 등 원자재 국제가격 상승으로 브라질 광업 회사들은 매출이 급등하고 많은 이익을 거둘 수 있었다. 브라질 광물협회(Ibram)에 따르면 2021년 1~9월 광업 수출액은 460억 달러고 수출량은 2억7800만 톤에 달하면서 2020년 연간 수출액인 368억 달러를 훌쩍 넘어섰다. (2020년 전체 수출량 3억 5,800만톤) 2021년 1~9월 철광석 수출액은 365억 달러였는데 2020년 동기에 비해 110% 성장했다.

나. 산업의 수급동향

1. 생산동향

브라질은 철광석, 니오븀, 망간, 마그네사이트, 보크사이트 등 광물 매장량 및 생산량이 세계적인 수준이다. 브라질 광물협회(Ibram)에서 발표한 각 아이템별 매장량과 생산량은 아래와 같다. 아직 생산이 본격화되지는 않았지만 브라질 내 희토류 등 희귀광물 개발도 본격화되고 있다. 미국 지리연구소(USGS)에 따르면 브라질 희토류 매장량은 전 세계 2위로 추정된다. 브라질 세하베르지(Serra Verde)는 2020년 고이아스 주 희토류 채굴 라이선스를 획득했으며 5억8000만 헤알을 투자해 광산개발에 착수할 예정이다. 세하베르지가 개발할 희토류 광산은 고이아스주 미나수(Minaçu)에 있으며 중국에서 채굴되는 희토류와 비슷한 품질(Quality)을 갖춘 것으로 추정된다.

<브라질의 광물생산 및 매장량>

광물

생산량 2019

매장량 2019

전 세계 순위

톤

전 세계 순위

톤

보크사이트

5

3,000만

4

26억

구리

9

384,000

10

1,180만

니오븀

1

90,000만

1

1,100만

철광석

2

41,000만

2

290억

망간

3

270만

2

14,000만

금

9

100

5

2,400

니켈

4

243,000

3

1,100만

아연

10

27만

11

180만

마그네사이트

3

170만

2

39,000만

납

10

9,000

10

137,000

인산염

6

700만

8

31,500만

칼륨

8

20만

8

2,400만

[자료: 브라질 광물협회 2020년 연간보고서]

2. 수출입동향

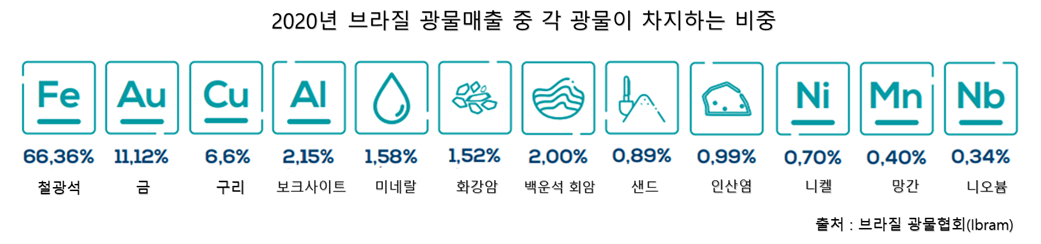

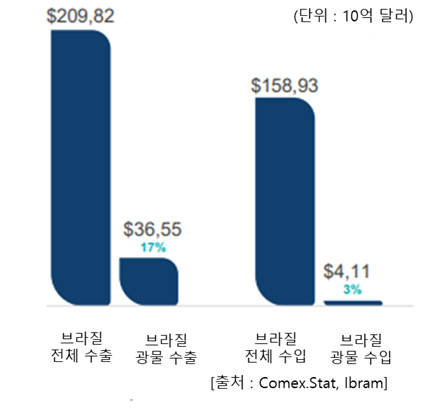

브라질의 2020년 광물 수출액은 365억 달러로 전체 품목 수출액 2,098억 달러의 17%에 달했다. 한편, 동기간 광물 수입액은 41억 달러로 전체품목 수입액 1589억 달러의 3%에 불과했다. 주요 광물별로 보면 철광석 수출은 2019년 3억6218만 톤/330억 달러에서 2020년 3억7090만 톤/366억 달러로 증가했으며, 금은 2019년 92톤/35억 달러에서 2020년 99톤/49억 달러로 증가했다.

2020년 기준 주요 광물별 수출지는 아래와 같다.

ㅇ 철광석: 중국(72%), 말레이시아(6.6%), 일본(3.5%), 네덜란드(2.2%), 오만(2.4%)

ㅇ 금: 캐나다(38.2%), 스위스(21%), 영국(13%), 아랍에미레이트(7.8%), 이탈리아(6.1%), 벨기에(3.9%), 인도(4.8%)

ㅇ 구리: 독일(26.3%), 중국(13.5%), 스페인(13%), 폴란드(10%), 핀란드(6.6%), 대만(6.6%), 스웨덴(6%)

ㅇ 니오븀: 중국(39.3%), 네델란드(22.6%), 미국(8.9%), 싱가포르(7.9%), 일본(6%), 한국(5.8%)

ㅇ 망간: 중국(79.4%), 우루과이(9.3%), 프랑스(1.3%), 인도(1.5%)

ㅇ 보크사이트: 캐나다(34.1%), 아일랜드(27.8%), 사우디아라비아(9.3%), 그리스(8.8%), 우크라이나(8.5%)

<브라질 전체 수출입에서 광물 수출입이 차지하는 비중>

다. 진출 전략

1. SWOT분석

강점(Strength)

약점(Weakness)

- 철광석, 망간, 니켈 등 풍부한 자원 매장량

- 브라질 정부의 적극적인 광업 지원정책

- 경제사회개발은행(BNDES) 등의 광산업에 대한 적극적인 금융지원

- 열악한 철도, 도로, 수로 등 수송 인프라

- 높은 광산개발 비용

- 신규로 브라질 광산업에 진출 시 브라질 기업과의 정보비대칭성이 높음

기회(Opportunity)

위협(Threat)

- 광물 국제가격 상승으로 인해 높아진 광산업 사업성

- 희토류, 니켈, 망간 등 증가하는 브라질 광물 매장량

- '신규 철도법' 등 광물/인프라 사업에 도움이 되는 법률 통과

- 마이닝 테크 등 광물산업에 첨단기술이 적용돼 생산성이 향상됨

- 브라질, 중국, 유럽 등 광물메이저 기업의 브라질 광물시장 과점

- 광물 국제가격 하락 시 광산 등 투자자산의 가치가 하락할 수 있음

- 경쟁국에 비해 한국 자원개발 회사의 광산개발/운영, 트레이딩 등에 대한 경험이 부족함

2. 유망분야

ㅇ 브라질 및 글로벌 자원개발 기업과 합작투자

브라질 자원개발 시장에 진출하기 위해서는 많은 투자비와 장기적인 투자가 필요하다는 점에서 우리 기업은 단독투자가 아닌 브라질 대기업 및 글로벌 광산기업과 합작투자를 고려할 수 있다. 포스코는 발리(Vale)와 코브라스코라는 철광석 펠렛생산 합작법인을 설립해 안정적으로 운영하고 있으며 2010년대 초에는 니오븀 생산기업 CBMM에 지분투자해 안정적으로 수익을 올리고 있다. 신재생에너지, 전기자동차 등 신산업이 성장하고 산업이 고도화되면서 전략광물에 대한 수요가 높아진다는 점을 고려해 미리 가능성 있는 광산을 선점하거나 기업에 지분투자하는 방안을 고려할 필요가 있다.

ㅇ 브라질 기업으로 광물 및 합금 수입처 다변화

우리기업은 실리콘메탈, 페로실리콘, 페로니오븀 등을 상당비율 중국에서 수입하고 있는데 중국의 전략품목 수요가 높아지면 수출이 제한될 수 있어 리스크가 크다. 거리가 멀어 운송비가 높고 물성 등을 맞추는데 시간이 걸리겠지만 우리 기업은 브라질의 광물 및 합금기업과 네트워크를 구축해 중국발 공급위기가 왔을 때 빠르게 공급선을 다변화할 수 있는 준비를 할 필요가 있다.

ㅇ 희토류 등 전략광물 선점

브라질은 희토류 등 특수광물을 많이 보유하고 있으며 파라, 아마존, 마라냥주 등 북부 혹은 내륙지역은 아직 탐사나 개발이 되지 않은 지역이 많이 있다. 우리 기업은 브라질 정부나 기업과 협력을 통해 유망 광물 매장정보를 입수하고 선제적으로 투자를 해 선점하는 것을 고려할 수 있다. 브라질 기업과 협력해 실리콘메탈, 페로실리콘 등 주요 합금을 제조할 수 있는 플랜트를 건설하는 방안도 있다.

자료: Valor Economico, Ibram, Abrafe, 브라질 광물에너지부, 국가광물생산국, 무역관 보유 자료 종합 등

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (2021년 브라질 광물 산업 정보)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

2

2021년 중국 의료산업 동향

중국 2022-01-17

-

3

2021년 중국 신에너지차 산업 동향

중국 2022-01-17

-

4

중국 스마트 커넥티드카(ICV) 산업 동향

중국 2022-01-14

-

5

2021년 미국 사이버 보안 산업

미국 2022-01-04

-

6

2021년 브라질 농산업 정보

브라질 2021-09-09

-

1

2021년 브라질 화장품 산업 정보

브라질 2022-01-10

-

2

2021년 브라질 자동차 산업 정보

브라질 2021-11-10

-

3

2021년 브라질 농산업 정보

브라질 2021-09-09

-

4

2021년 브라질 철강 산업 정보

브라질 2021-08-25

-

5

브라질 프랜차이즈 산업

브라질 2020-12-03

-

6

브라질 화장품 산업

브라질 2020-11-23