-

인도네시아 석유화학산업 최신 동향과 시장분석

- 상품DB

- 인도네시아

- 자카르타무역관 허유진

- 2019-03-14

- 출처 : KOTRA

-

- 생산 규모보다 수요 커 수입의존도 높아 -

- 저가 중국산 제품과 경쟁, 유가 변동에 민첩한 대응 필요 -

□ 석유화학제품 품목 정의 및 세부 품목별 HS Code

ㅇ 석유화학제품은 석유제품(나프타) 또는 천연가스를 원료로 합성수지(플라스틱), 합성섬유(폴리에스테르, 나일론)원료, 합성고무 및 각종 기초 화학제품을 뜻하며 해당되는 HS Code는 다음과 같음.

석유화학제품 품목별 HS Code

HS Code

제품 분류

2901, 2902, 2903, 2904, 3817

유기화합물(석유화학계 기초화학물질 제조업)

2706, 2707, 2708

타르/피치/코크스

2905, 2906, 2907, 2908, 2909, 2910, 2911, 2912, 2913, 2914, 2915, 2916, 2917, 2918, 2919, 2920, 2921, 2922, 2923, 2924, 2925, 2926, 2927, 2928, 2929, 2930, 2931, 2932 2933, 2934, 2935, 2942

유기화학품(석탄화학계 화합물 및 기타 기초 유기화학물질 제조업)

4002

합성고무(합성고무 제조업)

3901, 3902, 3903, 3904, 3905, 3906, 3907, 3908, 3909, 3910, 3911

합성수지(합성수지 및 기타 플라스틱 제조업)

자료원: 대한민국관세청, 인도네시아 재무부, 한국 석유화학협회

주: HS Code별 세부 제품명은 해당 뉴스의 부록 참조

□ 인도네시아 석유화학산업의 기회와 전망

ㅇ 석유화학제품은 자동차, 전자, 건설, 섬유 등 다양한 산업에 소재를 제공하는 산업이며 인도네시아에서 석유화학산업은 선도산업에 포함되면서 메이킹 인도네시아 4.0로드맵에서 언급된 5대 육성 산업에 포함되는 인도네시아 핵심 산업 중 하나임.

ㅇ 연 5%대의 인도네시아 경제성장률로 빠른 속도로 발전하면서 인도네시아 내에서 석유화학제품에 대한 수요가 증가함에 따라 석유화학산업 육성에 정부가 관심이 높음.

- 석유화학산업은 기본적으로 약 40억 달러 내외의 대규모 설비투자가 소요되는 기술집약형 장치산업이고 NCC 설비(나프타 분해시설)를 모체로 관련 계열공장들이 수직계열화, 단지화 초기 투자비용이 크며 규모의 경제가 작용

- 해당 산업은 기술선점 효과가 높은 고도의 기술집약적 산업이며, 제조원가의 60~80%를 원료비가 차지하고 유가변동과 경기변동, 수급조건에 따라 호부진이 주기적으로 반복되는 경기 순환형 산업임.

- 무엇보다도 기본 원료의 약 70배의 부가가치를 창출하는 산업으로 석유화학산업은 고부가가치 창출 산업으로 분류되고 있음.

ㅇ 석유화학제품은 기존의 철강, 유리, 목재, 종이, 고무, 시멘트, 비철금속, 천연섬유, 천연염료 등의 기본 소재를 대체함으로써 자원의 고갈도 방지하고 소비자의 다양한 수요를 충족하며 삶의 편의를 제공하는 역할을 하고 있음.

ㅇ 2017년 인도네시아에서는 화학제품 생산 규모가 7.9% 성장했으며 이는 내수시장의 석유화학제품 수요가 높기 때문임.

ㅇ 2018년 말에 국제 원자재 가격이 회복함에 따라 인도네시아에서의 석유화학제품 생산 수익성 또한 2019년에도 증가할 것이며 특히 플라스틱 생산의 증가는 석유화학산업 규모 증가로 직결될 것

- 유로모니터에 따르면 플라스틱 생산 규모가 2017년부터 2022년까지 연평균 11.6%가 증가할 것으로 전망했음.

□ 시장 규모 및 동향

ㅇ 석유화학제품은 플라스틱, 비료, 페인트, 살충제, 자동차 부품, 생활소비재의 원료로 사용됨에 따라 이들 산업이 성장하게 되면 동시에 석유화학제품의 규모도 성장

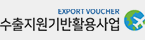

ㅇ 기초화학물질을 포함 비료, 질소화합물, 인조섬유, 페인트 및 바니쉬, 농약 및 살충제 등의 인도네시아의 화학제품 생산 매출 규모는 2012년부터 2017년까지 2014년을 제외하고 지속적으로 증가하고 있음.

- 2018년의 인도네시아 화학제품 생산 매출 규모는 616조9888억 루피아(약 443억7965만 달러)를 기록했던 2017년보다 약 8.1% 성장한 666조8129억 루피아(약 468억8272만 달러)로 추산

인도네시아의 화학제품 생산 매출 규모 및 동향

(단위: 백만 루피아)

자료원: 유로모니터

주1) 2018년은 유로모니터 추정치

주2) 2019년 3월 8일 인도네시아 중앙은행 평균 환율은 USD 1=14,223IDR

ㅇ 이러한 상황과 같이 인도네시아의 석유화학제품의 수요는 증가하는 상황이나 수요 대비 공급량이 상대적으로 부족해 수입에 많이 의존하고 있음.

ㅇ 찬드라 아스리 페트로케미칼(PT Chandra Asri Petrochemical Tbk)이 2018년 12월에 발표한 내용에 따르면 현재 자국 생산량 대비 소비량이 높은 석유화학제품에는 에틸렌, 폴리에틸렌, 폴리프로필렌 등이며 소비보다 생산량이 많은 품목은 프로필렌, 폴리에틸렌, 부타디엔, 스타이렌임.

ㅇ 부타디엔의 경우 2020년 무렵부터는 소비량이 생산량을 앞지를 것으로 전망했으며 에틸렌, 폴리프로필렌, 스타이렌 제품은 생산량 대비 가파르게 성장하는 제품 소비량으로 인해 자국의 석유화학기업 공장이 생산용량을 늘리지 않으면 수입은 증가할 수 밖에 없는 구조로 보임.

ㅇ Fitch Solutons Indonesia는 2016~2018년 간 인도네시아의 석유화학제품 생산량을 다음과 같이 발표했으며 이를 토대로 2019년과 2020년의 석유화학제품 생산량을 추산했음.

ㅇ 2017년과 2018년의 인도네시아 석유화학제품 생산 규모의 증가율은 각각 1.05%와 0.62%에 그쳤으며 2019년에는 주요 공장의 신규 생산량 증가 계획이 없어 2018년과 동일한 960만 5000TPA(Ton Per Annum, 연간생산톤)이 될 것으로 예상됨.

ㅇ 한편 인도네시아의 주요 석유화학공장들이 5년 내에 생산량을 증가시킬 계획에 있음에 따라 석유화학제품 생산량은 2020년 이후 증가할 것으로 보임.

인도네시아 석유화학제품의 생산 규모 및 전망

(단위: 천 TPA)

석유화학제품 종류

2016

2017

2018

2019f

2020f

Acrylonitrile Butediene styrene

40

140

200

200

200

Acetic Acid

65

65

65

65

65

Benzene

485

485

485

485

485

Ethylene dichloride

585

585

585

585

585

Ethylene glycol

215

215

215

215

215

Ethylene

860

860

860

860

860

HDPE

550

550

550

550

550

LLDPE

420

420

420

420

420

PE

970

970

970

970

970

Polyethylene terephtalate

730

730

730

730

730

Polypropylene

920

920

920

920

1,270

Styrene

350

350

350

350

350

Vinyl chloride

900

900

900

900

900

Xylenes

895

895

895

895

895

Terephthalic acid

1,460

1,460

1,460

1,460

1,460

총계

9,445

9,545

9,605

9,605

9,955

자료원: Fitch Solutions

주: TPA는 Ton Per Annum, 2019~2020년은 추정치

□ 인도네시아 정유와 석유화학제품 생산동향 및 전망

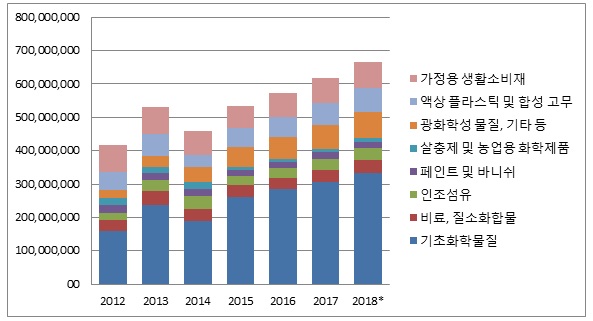

ㅇ 석유화학제품의 원료는 원유 또는 천연가스이며 현재 원유를 정제하는 대형 정유공장은 총 7개가 있으며 이들은 국영 석유 기업인 뻐르따미나 사(PT Pertamina)가 운영하고 있음.

- 이들 공장은 찔라짭(Cilacap), 발릭빠빤(Balikpapan), 쁠라주(Plaju), 두마이(Dumai), 발롱안(Balongan),숭아이빡닝(SungaiPakning), 까심(Kasim) 정유공장임.

ㅇ 이외에도 PT Tri Wahana Universal(TWU)가 동부 자바의 세뿌(Cepu)에 소형 정유공장을 운영하고 있으며 기타 소형 정유공장들이 있는데 이들의 공급량은 수요량에 미치지 못함.

ㅇ 인도네시아 정부는 2014년 7월에 정유공장 개발 마스터플랜(RDMP)와 신규 풀뿌리 정유공장 계획(NGRR)이라는 2가지의 프로그램을 착수했으며 이들의 프로그램을 통해 외국기업을 활발히 유치해 2025년까지 인도네시아의 정유 생산량을 늘리고자 했음.

ㅇ 한편 낮은 수준의 유가, 규정의 불확실성, 지나친 관료주의 만연, 자금 부족으로 인해 현재까지 관련 프로젝트의 진행이 부진한 편임.

ㅇ Fitch Solutons Indonesia에 따르면 정유공장의 경우 몇 가지 주요 프로젝트가 있으며 이들 프로젝트는 다음과 같음.

인도네시아 정유공장 주요 프로젝트 현황

자료원: Fitch Solutons Indonesia

주: bpd는 barrels per day의 약자

ㅇ 석유화학제품 공장 프로젝트와 관련 최근에 가장 큰 이슈가 되었던 건이 2018년 12월에 인도네시아 반뜬주에서 대규모 유화단지 기공식을 진행했던 롯데케미칼의 나프타 분해시설과 하류부문공장 건설을 추진 건임.

ㅇ 찬드라 아스리 페트로케미칼(PT Chandra Asri Petrochemical Tbk)은 두 번째 석유화학단지를 구축할 계획이며 이를 통해 60만 TPA 프로필렌과110만 TPA 규모의 에틸렌을 추가 생산할 것으로 밝힘.

ㅇ 산업부 관계자에 따르면 롯데케미칼과 찬드라 아스리 페트로케미칼의 투자 규모는 롯데 케미칼은 35억 달러를, 찬드라 아스리 페트로케미칼은 54억 달러가 됨에 따라 총 약 89억 달러가 될 것으로 기대

인도네시아 주요 석유화학제품 생산공장 설립 프로젝트

기업명

제품명

생산규모(천 TPA)

완공 시기

Chandra Asri Petrochemical

Butadiene

37

2019년

Lotte Chemical

Ethylene, Propylene, Butadiene, PE, PP, Ethylene glycol

3,590

2023년

Chandra Asri Petrochemical

Propylene and Ethylene

1,760

2025년

CPC과 Pertamina

Ethylene

1,000

미정

PTT Global Chemical(PTTGC)과 Pertamina

Ethylene, PE, PP and PVC

1,950

보류

자료원: KOMPAS, KONTAN 등 각 언론 기사

ㅇ 한편 에틸렌 주요 생산 업체인 PT Chandra Asri Petrochemical의 경우 증가하는 원료 단가와 부족한 경제 인프라로 인해 수익성이 보장되는 지에 대해 의문을 제기하고 있는 상황임.

ㅇ 인도네시아 플라스틱협회(INAplas)는 에틸렌 원료와 같이 석유화학제품 가공에 필요한 원자재를 구하는 것이 쉽지 않음을 언급했음.

ㅇ 에틸렌 원료 부족으로 부정적인 영향을 받는 기업에는 PT Petrokimia Nusantara Interindo(Peni), PT Asahimas, PT Sulfindo, PT Eastern, PT Statomer, PT Siam Maspion, PT Dow Chemicals 등으로 보인다고 언급

ㅇ 이러한 상황 때문에 내수의 수요와 다운스트림 분야의 공급에 불균형이 생기게 되면 석유화학제품의 수입이 증가할 수 밖에 없을 것임.

ㅇ INAplas의 부디 수산또(Mr Budi Susanto) 부회장은 인도네시아 석유화학업계의 원료의 수입 의존도가 높으며 2015년에 석유화학제품원료의 70%가 수입됐고 2018년까지도 해당 원료의 수입 비중은 여전히 높았음을 언급

- INAplas의 추산에 따르면 인도네시아 석유화학산업에는 연간 560만 톤의 원료가 필요한 상황인데 국내 공급량은 245만 톤에 그쳤음.

- 그는 현재 인도네시아의 정유 공장에서 생산하는 원료의 20%만이 석유화학업계로 조달되며 나머지 80%는 에너지 분야로 조달되는 상황임을 언급

- 또한 그는 수입에 의존하는 한 원료 공급의 확실성과 단가가 석유화학업계에 문제가 될 것임에 따라 석유화학제품 원료 생산을 늘리기 위해 정유 공장을 더 활성화 해야 할 것으로 강조함.

ㅇ 아이르링가 하르따르또(Airlangga Hartarto) 인도네시아 산업부 장관은 국내 석유화학제조업의 성장을 매우 긍정적으로 평가했음.

- 특히 롯데케미칼과 찬드라 아스리 페트로케미칼이 대규모로 생산능력을 늘릴 계획임에 따라 관련 산업계의 활성화에 긍정적인 영향을 줄 것으로 전망했음.

- 또한 그는 뻐르따미나사가 이와 관련해 정유공장을 더 활성화할 것으로 국내 석유화학공장들이 원료를 더 쉽게 조달 받을 수 있을 것이며, 해당 국영 기업이 석유화학산업의 다운스트림과 업스트림 산업을 통합하는 데에 동의했음을 언급

ㅇ 인도네시아 투자조정청(BKPM)에 따르면 석유화학단지에 대한 투자 규모가 약 40억 달러 내외로 투자 규모가 큰 산업군인 석유화학산업으로의 내국인 및 외국인 직접 투자가 각각 2015년과 2016년 이후로 하락세로 접어들어 꾸준히 감소하고 있는 상황임.

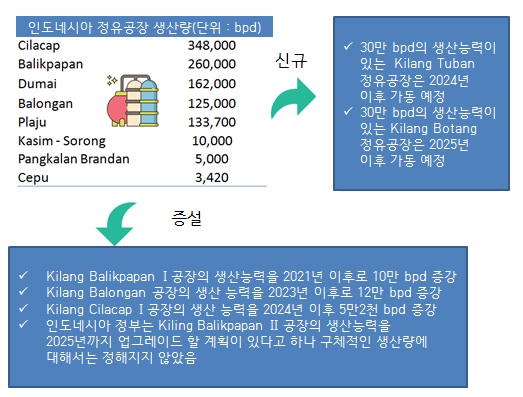

□ 최근 3년간 수입동향

ㅇ 최근 3년간 인도네시아의 석유화학제품의 수입은 내수시장의 수요 증가로 지속적으로 증가했음.

- 2017년에는 수입이 전년대비 17.03% 증가했으며 2018년에는 전년대비 16.97% 증가했음.

- 2018년의 인도네시아 석유화학제품 수입 규모는 219억 4284달러로 같은 해 인도네시아 전체 수입실적의 약 11.68%를 차지하며 2016년의 총 160억2970만 달러의 수입 규모보다도 36.9% 증가했음.

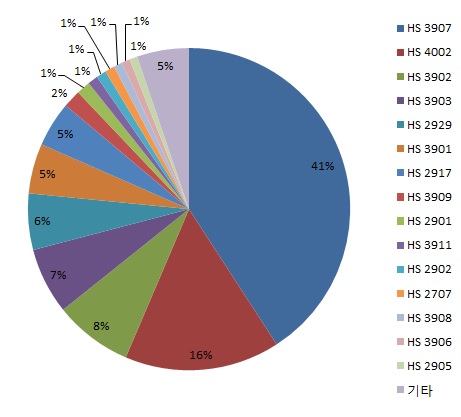

ㅇ 2018년 기준 석유화학제품 중에서 플라스틱 원료로 사용되는 폴리아세탈수지 및 폴리에스테르(HS Code 3907), 에틸렌 중합체(HS Code 3901) 그리고 프로필렌이나 올레핀 중합체(HS Code 3902)가 가장 많이 수입됐음.

ㅇ 증가율의 경우 최근 3년간 유기화학품인 비환식알코올과 관련 유도체(HS Code 2905)의 수입이 급증했음.

최근 3년 인도네시아 석유화학제품 수입 규모 및 동향

(단위: 백만 달러)

분류

2016

2017

2018

총계

16,029.70

18,759.61

21,942.84

주: 첨부된 부록의 석유화학품목 분류기준표 기준으로 산정했으며, 해당 분류기준표 HS Code 전체 품목에 대한 대 인도네시아 수입 내역을 합산하여 통계 자료 생성

자료원: Global Trade Atlas

ㅇ 인도네시아로 석유화학제품을 수출하는 상위 10대 국가에는 싱가포르, 중국, 태국, 말레이시아, 한국, 일본, 사우디아라비아, 인도, 미국, 태국 등이 있으며 그중 한국은 인도네시아 석유화학시장에서 5위를 차지함.

ㅇ 위의 국가들은 2018년 기준 전체 석유화학 수입시장에서 85.8%를 차지하며 이 국가들의 수입은 매년 증가하고 있는 실정임.

- 3년간 수입 증가속도가 가장 빠른 국가에는 연평균 수입증가율이 33.21%인 인도와 21.99%의 수입증가율을 보인 중국이 있음.

대인도네시아 상위 10개국 수입 규모 및 동향

(단위: 백만 달러)

순위

국가

2016년

2017년

2018년

1

싱가포르

2,488.98

3,385.91

3,534.83

2

중국

2,345.04

2,759.59

3,485.31

3

태국

1,856.60

2,129.79

2,673.62

4

말레이시아

1,611.95

1,797.05

2,015.58

5

한국

1,353.38

1,644.02

1,812.87

6

일본

1,441.98

1,565.41

1,589.34

7

사우디아라비아

937.56

1,030.15

1,362.39

8

인도

541.51

545.98

904.13

9

미국

561.36

619.60

742.25

10

태국

635.79

659.07

713.13

-

총계

16,029.70

18,759.61

21,942.84

주 : 첨부된 부록의 석유화학품목 분류기준표 기준으로 산정했으며, 해당 분류기준표 HS Code 전체 품목에 대한 대 인도네시아 수입 내역을 합산하여 통계 자료 생성

자료원: Global Trade Atlas

□ 대한국 수입 규모 및 동향

ㅇ 2018년 인도네시아는 한국으로부터 약 18억1287만 달러 규모의 석유화학제품을 수입했으며 이는 전년대비 10.27% 증가한 규모로 전년대비 21.48%의 수입증가율을 보인 2017년보다 수입 증가가 둔화됐음.

ㅇ 그럼에도 한국산 석유화학제품의 수입은 꾸준히 증가해왔으며 가장 수입이 많은 품목에는 플라스틱 원료로 사용되는 폴리아세탈수지 및 폴리에스테르(HS Code 3907)와 합성고무류(HS Code 4002)임.

- 2018년 폴리아세탈수지 및 폴리에스테르(HS Code 3907) 수입 규모는 7억4050만 달러로 한국산 석유화학제품의 41%, 합성고무류(HS Code 4002)는 2억8235만 달러로 한국산 석유화학제품의 16%를 차지

- Global Trade Atlas에 따르면 합성고무류의 경우 인도네시아 합성고무류 수입시장에서 한국산 제품이 가장 많이 수입되는 것으로 집계되고 있음.

2018년 인도네시아의 대한국 주요 수입 품목

(단위(%)는 원그래프 내 기재됨.)

주 : 첨부된 부록의 석유화학품목 분류기준표 기준으로 산정했으며, 해당 분류기준표 HS Code 전체 품목에 대한 대 인도네시아 수입 내역을 합산하여 통계 자료 생성

자료원: Global Trade Atlas

□ 경쟁 동향

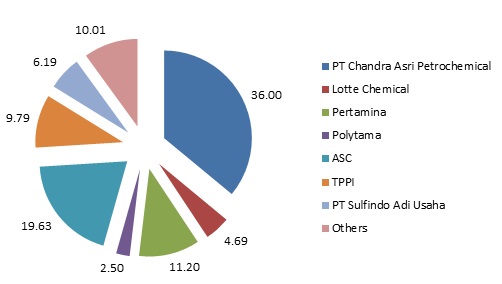

ㅇ 현재 인도네시아의 주요 석유화학업체는 찬드라 아스리 페트로케미칼(PT Chandra Asri Petrochemical), 롯데케미칼(Lotte Chemical), 뻐르따미나(Pertamina), 폴리타마(Polytama), ASC, TPPI, 술핀도 아디 우사하(PT Sulfindo Adi Usaha) 등이며 이 회사들이 인도네시아 석유화학산업 생산 시장점유율이 약 90%가 되는 것으로 집계되고 있음.

ㅇ 찬드라 아스리 페트로케미칼(PT Chandra Asri Petrochemical)의 생산 시장점유율은 36%로 가장 높으며 그 다음으로는 ASC가 19.63%, Pertamina사가 11.20% 그리고 진출기업인 롯데케미칼은 시장점유율 4.69%를 기록했음.

인도네시아 석유화학산업 생산 기준 시장점유율

(단위: %)

자료원: PT Chandra Asri Petrochemical(2018년 3분기 자료 기준)

주요 경쟁기업 현황

자료원 : 각 기업 홈페이지

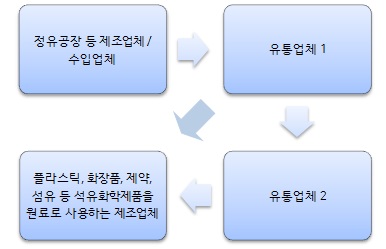

□ 유통구조

인도네시아 석유화학제품 유통구조

자료원: KOTRA 자카르타 무역관 보유 자료 정리

ㅇ 석유화학제품은 소비재, 산업재 등의 주요 원료로 활용되기 때문에 다단계 형태로 유통업체를 거치게 됨.

ㅇ 일반적으로 석유화학제품 제조사들은 자사 제품을 유통시키기 위한 자회사를 두거나 다른 기업과 합작법인을 설립하며 이러한 모기업의 석유화학제품을 유통하는 법인들은 또 다른 법인에 판매

- 이를테면 PT Chandra Asri Petrochemical Tbk의 경우 생산제품을 시장에 효율적으로 유통시키기 위해 SCG Chemicals와 전략적 제휴를 맺었으며 SCG Chemicals는 다른 유통업자나 석유화학제품을 원료로 사용하는 제조사에 유통을 하게 됨.

- PT Chandra Asri Petrochemical Tbk 는 판매 중개업체로써 Pt Sarana Kimindo와 PT Akino Wahanamulia를 지정했으며 이들의 중개업체를 통해 Lotte Chemical, LG Chem, BASF, Wings, Nippon Shokubai 등의 고객사에 판매됨.

□ 관세율(일반관세율, 한국산제품 관세율, 최대수입국 제품 관세율)

ㅇ 하기 품목 중 HS Code 2903에 속하는 HS Code 2903.82.00, 2903.83.00, 2903.92.00, 2903.99.00 등은 독성물질로 인도네시아에서 수입 금지 품목으로 분류돼있음.

인도네시아 석유화학제품 품목별 관세율 범위

HS Code

일반관세

한-아세안 협정관세

2901, 2902, 2903, 2904, 3817

0~5%

0%

2706, 2707, 2708, 2905, 2906, 2907, 2908, 2909, 2910, 2911, 2912, 2913, 2914, 2915, 2916, 2917, 2918, 2919, 2920, 2921, 2922, 2923, 2924, 2925, 2926, 2927, 2928, 2929, 2930, 2931, 2932 2933, 2934, 2935, 2942

0~10%

0~5%

4002

5%

0%

3901, 3902, 3903, 3904, 3905, 3906, 3907, 3908, 3909, 3910, 3911

0~15%

0~5%

주: 세부 품목별 수입관세율은 eservice.insw.go.id 에서 조회 가능

자료원: 대한민국 관세청, 인도네시아 재무부

□ 주요 수입규제 및 인증 목록

인도네시아 석유화학제품에 대한 주요 수입 규제 및 인증 내역

법령

기본 정보

GR No 74 Year 2001 유해물질(B3) 생산, 유통 규제에 대한 정부 규제 Decree of Ministry of Industry and Trade No 0647 / MPP/Kep / 10/2004 전구물질(선구체)에 대한 산업부 규정 MOH No 26 Year 2018(MOH No 10/Menkes/PER/I/2013의 개정본) 향정신성의약품수입에대한보건부장관법령 MOT No. 40/M-DAG/PER/7/2014 오존층파괴물질(BPO) 수입 규제에 대한 무역부장관 법령 MOT No 75/M-DAG/PER/10/2014 위험물질 수입 시 IP-B2(생산수입업자) 또는 IT-B2(유통수입업자)의 인증 필수에 대한 무역부장관 법령 MOT No 03/M-DAG/PER/1/2015 원유, 천연가스, 기타 종류의 연료의 수출입 규제 강화에 대한 무역부장관 법령 Head of BPOM No 29 Year 2017 식약청 인증 대상 품목 수입 규정에 대한 식약청장 법령 MOT No 08 Year 2018(MOT No 36/M-DAG/PER/7/2013의 개정본) 플라스틱 원료는 정부로부터 인정을 받은 생산 수입업자(Importir Produsen)나 등록 수입업자(Importir Terdaftar)의 경우에만 수입이 가능한 무역부장관 법령 자료원: 인도네시아 재무부

주: 세부 품목별 수입규제는 eservice.insw.go.id에서 조회 가능

□ 시사점

인도네시아 석유화학산업의 SWOT 분석

강점(S)

ㅇ 폴리프로필렌, 폴리에틸렌 및 나프타분해시설 프로젝트가활성화되기 시작하며 투자자들의 인니 석유화학산업에 대한 관심 고조

ㅇ 농업이 활발한 국가로 석유화학제품을 원료로 사용하는 비료 사용이 많음.

ㅇ 섬유봉제 공장, 제약 공장 등 석유화학제품 원료로 하는 공장 다수

ㅇ 플라스틱 제품 사용 증가에 따른 석유화학제품 수요 증가

위협(T)

ㅇ 석유화학업계의 경쟁 구도 심화로 인한 공장 철수 및 투자 철회 가능성 잠재

ㅇ 경기 상황이 호조가 아닌 상황에서 연료 단가 상승은 업계 경쟁력에 위협이 될 것

ㅇ 공급량이 수요에 미치지 못하는 상황에서 단가가 낮은 미국 및 중국산이 밀려들어오면 내수시장이 침체되고 이러한 상황은 투자 기업에 부정적인 영향을 미칠 것

ㅇ 지나치게 낮은 단가의 제품 수입을 막기 위해 일부 석유화학제품에 대해 반덤핑이나 세이프가드 등의 조치로 수입규제하기도 함

기회(O)

ㅇ 특별경제구역 개발 추진 및 중앙정부와 지방정부 간의 정책 차이 최소화 노력

ㅇ 기술력 향상 및 외국인 직접투자를 통한 석유가스 내수시장 개발 의지 고조

ㅇ 정부의 세계적 규모의 석유화학공단 조성 계획

ㅇ 생산능력이 수요에 비해 떨어져 외국 기업의 대 인도네시아 수출기회는 여전히 많은 편임.

약점(W)

ㅇ 인도네시아 석유화학산업은 석유 및 가스업계와의 연계성이 부족함

ㅇ 외화벌이를 위한 수출용 LNG 확보와 비료 및 석유화학제품의 원료로서의 LNG 사용 이슈 간의 끊임없는 충돌 발생

ㅇ 석유와 가스 자원의 고갈 염려

ㅇ 최근 인도네시아 석유산업의 정제마진이 좋지 않음에 따라 석유제품의 수입 감소로 석유화학제품 생산성 하락

자료원 : Fitch Solution Indonesia, PT Chandra Asri Petrochemical, 인도네시아 에너지광물자원부 등 자료 종합

ㅇ 석유화학산업은 생산규모가 커질수록 원가 절감 등 고정비 절약 효과가 증가하며, 아울러 전·후방산업 간의 가치사슬을 통한 연계 효과가 매우 중요한 산업인데, 아직까지 인도네시아의 경우 후방산업과의 연계 효율성이 떨어지는 편임.

ㅇ 이러한 SWOT 분석에서 우리 기업이 볼 수 있는 기회는 인도네시아 석유화학산업 생산 규모보다 수요 규모가 더 큰 상황으로 수입의존도가 여전히 높아 우리 기업의 수출 기회 또한 높은 편이라 볼 수 있음.

ㅇ 한편 석유화학제품은 환율 및 유가에 굉장히 민감한 품목으로, 환율 및 유가의 상승 또는 하락에 따라 마진이 달라지기 때문에 석유화학업계는 손실을 최소화하기 위해 생산 및 수출 물량을 조절해나갈 수 밖에 없음에 따라 수출호조상태의 고정적 유지가 쉽지 않은 품목임.

ㅇ 인도네시아의 석유화학제품은 제약, 플라스틱, 화장품, 섬유봉제,건설자재, 수송기계 등 다양한 제조산업과 연계되어있기 때문에 석유화학산업의 유통구조뿐만 아니라 산업 전반적인 수요를 파악해 볼 필요가 있음.

ㅇ 인도네시아 석유화학산업 구조가 주요 대형 기업을 중심으로 고정적인 유통기업들과의 탄탄한 공급사슬을 구축한 구조임에 따라 전방산업 분야에서의 사업파트너 발굴 또한 고려해볼 수 있음.

ㅇ 현재 인도네시아 시장에서 값싼 중국산의 약진이 두드러지며, 국가차원에서도 석유화학제품의 수입을 줄이기 위해 각종 석유화학단지 구축 프로젝트 추진을 위한 투자유치에 주력하는 상황임.

ㅇ그럼에도 석유화학산업은 고도의 기술을 요하는 사업이며 단가 못지 않게 품질도 중요한 분야이기 때문에 우리 석유화학제품에 대한 수입 수요는 당분간 지속될 수 있을 것으로 전망

자료원 : Global Trade Atlas, 유로모니터, PT Chandra Asri Petrochemical 석유화학산업 보고서, Fitch Solutions 석유화학산업 보고서, 업계 인터뷰, KOMPAS, KONTAN 등 주요 언론 기사, 한국석유화학협회, 대한민국 관세청, 각 기업 홈페이지 등

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (인도네시아 석유화학산업 최신 동향과 시장분석)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

2021년 인도네시아 석유화학산업 정보

인도네시아 2021-12-28

-

2

인도네시아 석유화학산업 현황 및 전망

인도네시아 2020-12-03

-

3

인도네시아 산업의 미래, ‘메이킹 인도네시아 4.0’의 현재

인도네시아 2020-04-09

-

4

2021 베트남 정유 및 석유화학산업 정보

베트남 2021-09-27

-

5

수입대체를 위한 인도네시아 정부의 움직임, 국산부품사용정책 동향

인도네시아 2021-12-14

-

6

2021년 인도네시아 기계 산업 정보

인도네시아 2022-01-10

-

1

2021년 인도네시아 소비재 산업 정보

인도네시아 2022-01-10

-

2

2021년 인도네시아 기계 산업 정보

인도네시아 2022-01-10

-

3

2021 인도네시아 건설 산업 정보

인도네시아 2022-01-07

-

4

2021년 인도네시아 섬유산업 정보

인도네시아 2022-01-07

-

5

2021년 인도네시아 석유화학산업 정보

인도네시아 2021-12-28

-

6

2021년 인도네시아 신재생에너지 산업 정보

인도네시아 2021-10-25

- 이전글

- 다음글