-

맛도 영양도 만점! 中 치즈시장 트렌드

- 트렌드

- 중국

- 선전무역관

- 2019-12-17

- 출처 : KOTRA

-

- 2018년 중국 치즈 시장 매출액 전년 대비 16.4% 증가 -

- 슬라이스 치즈, 스틱치즈 등 기타 가공치즈 매출액 고속 성장세 기록 -

□ 시장현황○ 시장 규모

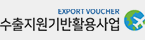

- 글로벌 시장조사업체 유로모니터(Euromonitor)에 따르면, 중국 치즈 시장은 매년 높은 성장세를 보이고 있는 가운데 2018년 치즈 시장 매출액은 전년대비 약 16.4% 증가한 581억 위안을 기록함.

- 중국 소비자의 구매력 상승과 서구문화의 유입으로 인해 치즈 제품에 대한 수요가 늘면서 중국 치즈 시장은 꾸준히 성장하고 있는 추세임.

2014-2018년 중국 치즈 시장 매출액 / (단위 : 백만 위안)

2014

2015

2016

2017

2018

2,852

3,465

4.210

4,992

5,810

자료원: 유로모니터(Euromonitor), 선전무역관 재정리

중국 치즈 시장 매출액 성장 추이 / (단위: 백만 위안)

자료원: 유로모니터(Euromonitor), 선전무역관 재정리

○ 치즈 카테고리별 시장 규모

- 치즈는 크게 가공 치즈와 자연 치즈 총 2가지로 구분됨. 가공 치즈는 발라먹는 가공치즈(spreadable processed cheese)와 기타 가공치즈(Other Processed Cheese)로 분류되며, 자연 치즈는 경질치즈(Hard cheese)와 연질치즈(Soft cheese)로 분류됨.

- 2018년 매출액 기준 가공 치즈는 전체 매출액의 약 74%를, 자연 치즈는 26%를 차지함. 가공 치즈 중 슬라이스 치즈(slices cheese), 싱글즈 치즈(singles cheese), 스틱 치즈(sticks cheese)를 포함하는 기타 가공 치즈의 시장점유율은 전년대비 18.4% 증가하여 가장 큰 폭으로 성장함.

치즈 카테고리별 매출액

(단위: 백만 위안)

구분

2014

2015

2016

2017

2018

가공치즈(Processed Cheese)

2,096.4

2,539.8

3,076.1

3,683.5

4,303.7

-발라먹는 가공치즈(spreadable processed cheese)

838.9

991.8

1192.1

1401.9

1602.4

-기타 가공치즈(Other Processed Cheese)

1,257.5

1,548.1

1,884.0

2,281.5

2,701.3

자연치즈(Unprocessed Cheese)

755.8

925.8

1,134.7

1,308.8

1,507.1

-경질치즈(Hard cheese)

132.4

157.2

188.5

216.0

253.6

-연질치즈(Soft cheese)

623.4

768.6

946.2

1,092.8

1253.5

자료원: 유로모니터(Euromonitor), 선전무역관 재정리

2018년 매출액 기준 치즈 카테고리별 시장점유율 / (단위: %)

자료원: 유로모니터(Euromonitor), 선전무역관 재정리

2014년-2018년 매출액 기준 치즈 카테고리별 성장률 / (단위: %)

구분

2017/18

2014/18 전체

가공치즈(Processed Cheese)

16.8

105.3

-발라먹는 가공치즈(spreadable processed cheese)

14.3

91.0

-기타 가공치즈(Other Processed Cheese)

18.4

114.8

자연치즈(Unprocessed Cheese)

15.2

99.4

-경질치즈(Hard cheese)

17.4

91.5

-연질치즈(Soft cheese)

14.7

101.1

자료원: 유로모니터(Euromonitor), 선전무역관 재정리

□ 경쟁동향

○ 주요 브랜드별 판매현황

- 2018년 매출액 기준 치즈 시장점유율 1위 브랜드는 MILKANA(百吉福)로, 전체 점유율의 약 23.5%를 차지함.

- 그 외 시장점유율이 높은 브랜드는 2018년 매출액 기준 La Vache Qui Rit(乐芝牛), Anchor(安佳), Kraft(卡夫) 순임. 중국 브랜드로는 Milkground(妙可蓝多), Mengniu(蒙牛) 등이 있지만, 다수의 시장점유율 상위 브랜드는 프랑스와 뉴질랜드 등 수입 브랜드임.

매출액 기준 주요 브랜드별 시장점유율 / (단위: %)

원산지

브랜드명

브랜드 사진

2015

2016

2017

2018

프랑스

MILKANA(百吉福)

22.5

24.3

24.4

23.5

프랑스

La Vache Qui Rit(乐芝牛)

6.5

6.8

7.5

7.7

뉴질랜드

Anchor(安佳)

7.9

7.9

7.5

6.9

미국

Kraft(卡夫)

4.4

4.6

5.0

5.3

프랑스

Président(总统牌)

4.1

4.1

4.2

4.2

중국

Milkground(妙可蓝多)

1.6

1.7

1.9

3.9

독일

SUKI(多美鲜)

3.3

3.5

3.6

3.6

중국

Mengniu(蒙牛)

3.3

3.0

3.0

2.9

프랑스

Bridel(金章)

1.3

1.3

1.4

1.4

중국

Bright(光明)

1.1

1.0

0.9

0.9

중국

Sanyuan(三元)

0.8

0.8

0.8

0.8

자료원: 각 브랜드 공식 온라인 홈페이지, 유로모니터, 선전무역관 정리

- 2018년 매출액 기준 시장점유율 1위 브랜드인 MILKANA(百吉福)는 다양한 소비자군을 겨냥한 치즈제품을 개발하여 판매함으로써 중국 소비자 시장에서 선두자리를 공고히 하고 있음.

치즈 브랜드 MILKANA(百吉福) 인기상품

제품명

棒棒奶酪原味/25개입, 500g

芝士片原味/18장, 300g

제품

사진

가격

68위안

33위안

자료원: 징둥(JD.com), MILKANA(百吉福) 공식스토어

□ 유통구조

○ 온라인 채널 통한 유통 소폭 상승

- 유로모니터(Euromonitor) 통계에 따르면, 2018년 기준 약 66%의 치즈 제품이 오프라인을 통해 유통되고 있으며, 대부분 하이퍼마켓(Hypermarkets)(17.2%) 및 슈퍼마켓(Supermarkets)(47%) 유통됨.

- 최근 중국 온라인시장 성장에 따라, 치즈 역시 온라인 유통이 소폭 상승함. 2014년 온라인 유통은 25%에서 2018년 34%로 9%P 증가함.

중국 치즈 제품 유통경로별 점유율 / (단위: %)

구 분

2014

2015

2016

2017

2018

오프라인 유통경로

(매장 기반)

75.0

70.0

67.0

66.2

66.0

식료품점 소매상

75.0

70.0

67.0

66.2

66.0

- 하이퍼마켓(Hypermarkets)

18.6

17.9

19.6

18.7

17.2

- 슈퍼마켓(Supermarkets)

50.2

46.7

44.0

44.9

46.2

- 기타

6.2

5.4

3.4

2.6

2.6

온라인 유통경로

(매장 기반이 아닌)

25.0

30.0

33.0

33.8

34.0

온라인 판매(소매)

25.0

30.0

33.0

33.8

34.0

주: 하이퍼마켓은 2500 제곱미터 이상의 식품류 비중이 높은 대형할인마트를 뜻함

자료원: 유로모니터(Euromonitor), 선전무역관 재정리

□ 인터뷰

○ 현지 대형마트 유제품 판매사원 인터뷰

Q1) 최근 소비자들에 가장 인기가 많은 치즈 브랜드와 제품은 무엇인가?

A1) 마트 내 판매량이 높은 치즈 브랜드로는 수입브랜드 MILKANA(百吉福), Kraft(卡夫) Président(总统牌), La Vache Qui Rit(乐芝牛) 등이 있음. 그 중 특히 인기가 많은 제품은 ‘kiri(凯瑞)’ 시리즈임. 본 제품은 직육면체로 개별 포장되어 빵, 비스켓 등에 발라먹거나 치즈만 단독으로 먹을 수 있다는 것이 특징임.

Q2) 유제품을 찾는 주요고객의 연령대는 어떠한가?A2) 중국 내에서 우유, 두유, 요거트 등의 유제품은 남녀노소 모두에게 인기가 아주 높은 편임. 하지만 치즈의 경우, 보통 성장기 자녀를 키우는 부모 혹은 20-30대 젊은 고객의 수요가 두드러짐.

Q3) 현재 중국 치즈시장의 트렌드는 무엇이라고 생각하는가?

A3) 과거에는 피자에 들어가는 모짜렐라 치즈, 샌드위치용 슬라이스 치즈 등이 주로 판매되었지만 현재는 여러 종류의 치즈 상품이 출시되면서 간식으로 먹을 수 있는 스트링치즈, 크림치즈 등이 인기를 끌고 있음.

중국 대형마트 내 치즈 식품코너

자료원: KOTRA 선전무역관 촬영

□ 전망 및 시사점

○ 중국 로컬 브랜드 급속 성장세

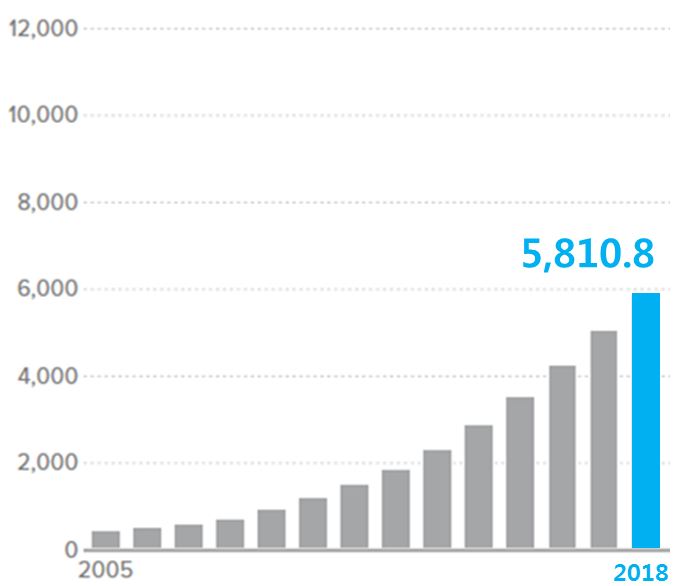

- 중국 로컬 브랜드가 중국 시장에서 급속하게 성장하고 있음. 치엔잔산업연구원(前瞻产业研究院)에 따르면, 2014년 65%였던 중국 치즈 시장 수입 의존도(순수입량/표관소비량)는 2018년 50.4%로 14.6%p 감소함.

- 중국 치즈 시장은 성장 초기단계로, 현재는 다수의 수입 브랜드가 높은 시장점유율을 차지하고 있음. 하지만 Milkground(妙可蓝多)사 등을 포함한 로컬 중국브랜드 제품이 점차 중국시장 점유율을 높여가는 추세임. 최근에는 중국 대형 유제품 제조사 Yili(伊利)가 치즈시장에 진출함.

2014-2018년 중국 치즈 시장 수입 의존도 / (단위: %)

자료원: 치엔잔산업연구원(前瞻产业研究院), 선전무역관 정리

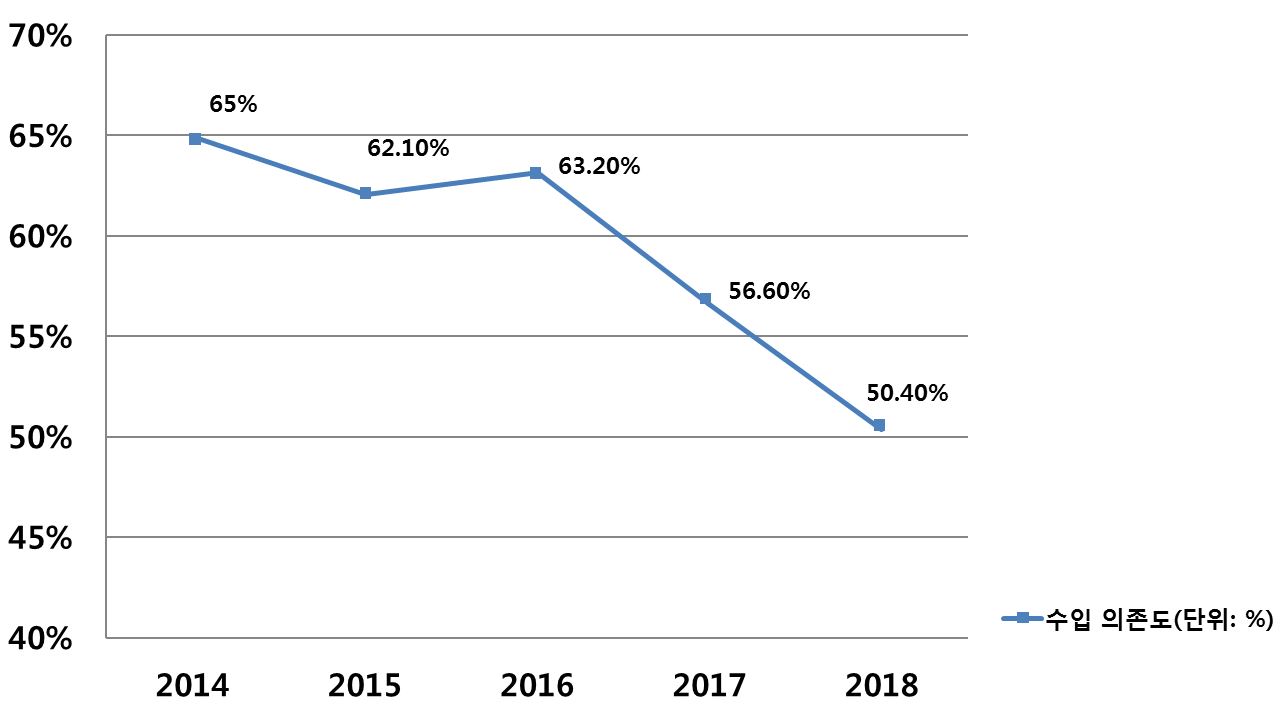

○ 유럽연합 1인당 평균 치즈 소비량, 중국의 약 178배 높아

- 치엔잔산업연구원(前瞻产业研究院)에 따르면, 세계에서 1인당 치즈 소비량이 가장 높은 지역은 유럽으로 나타남. 2017년 기준 1인당 평균 치즈 소비량은 유럽연합 17.78kg, 미국 16.63kg, 일본 2.43kg, 중국 0.1kg로 기타 국가에 비해 중국의 치즈 소비량은 매우 적은 수준임.

- 서양 음식이 점차 보편화됨에 따라 치즈 수요량 역시 점차 늘어나고 있는 추세임.

2017년 국가별 1인당 평균 치즈 소비량 / (단위: kg)

자료원: 치엔잔산업연구원(前瞻产业研究院), 선전무역관 정리

○ 어린이용 치즈, 기타 가공 치즈 성장률 높아

- 중국 전자상거래 플렛폼 징둥(JD.com) 내 MILKANA(百吉福) 판매량 상위제품은 대부분 짜먹는 치즈, 떠먹는 치즈 등의 어린이를 타겟팅한 제품임.

- 치즈는 영양이 풍부하고 칼슘 함유량이 높아 어린이용 간식으로 각광받고 있음. 어린이용 치즈 수요가 크게 늘면서 다수의 브랜드는 트렌드에 맞춰 어린이를 타겟팅한 다양한 디자인의 치즈 제품뿐만 아니라 과일맛 치즈 등 어린이의 입맛을 고려한 다양한 제품을 출시함.Milkground(妙可蓝多), Yili(伊利)에서 출시한 어린이용 치즈 제품

자료원: Milkground(妙可蓝多), Yili(伊利) 징둥(JD.com) 공식스토어

자료원: 유로모니터(Euromonitor), MILKANA(百吉福) 공식스토어, 치즈 브랜드별 공식 온라인 홈페이지, 징둥(JD.com), 치엔잔산업연구원(前瞻产业研究院), 바이두(百度)

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (맛도 영양도 만점! 中 치즈시장 트렌드)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

중국 주방용품 시장동향

중국 2019-12-13

-

2

빠르게 성장 중인 중국 치즈 시장

중국 2021-10-06

-

3

일본, 우유보다 치즈!

일본 2020-03-17

-

4

Z세대 소비에 날개 단 중국 아트토이 시장

중국 2019-10-14

-

5

청정국 호주, 공기청정기 시장의 급성장은 왜?

호주 2024-01-19

-

6

14년 연속 성장 중인 중국 치즈 시장

중국 2024-01-11

-

1

2023년 중국 선박산업 동향

중국 2023-12-15

-

2

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

3

2021년 중국 의료산업 동향

중국 2022-01-17

-

4

2021년 중국 신에너지차 산업 동향

중국 2022-01-17

-

5

중국 스마트 커넥티드카(ICV) 산업 동향

중국 2022-01-14

-

6

2021년 중국 정보통신(ICT) 산업 동향

중국 2022-01-11