-

코로나19가 불러올 글로벌 밸류체인 변화

- 통상·규제

- 미국

- 워싱턴무역관 이정민

- 2020-04-22

- 출처 : KOTRA

-

- ‘짧아지고(Shorten), 넓어지는(Diversified)’ GVC 속 멕시코 역할 부상 -

- 코로나 이후 미국과 전 세계에 걸친 보호무역주의 경계 -

- 전문가들, 비용이 아닌 위기관리의 관점에서 GVC 전략 재설계 조언 -

1. 코로나 사태에 따른 글로벌 교역 동향

□ (WTO) 코로나 사태로 세계대전 이후 최대 국제 교역량 감소 전망

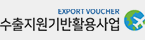

ㅇ WTO는 보고서(4월 8일)에서 전대미문의 코로나 사태가 글로벌 교역에 미칠 파급효과를 ⑴ 낙관적, ⑵ 비관적 시나리오로 분석

- (낙관) 올해 상품교역이 최소 12.9% 감소 후 내년 21% 이상 급반등

· (2020년) 글로벌 GDP 2.5% 하락 ▶ (2021년) 7.4% 증가

- (비관) 올해 상품교역이 최대 31.9% 감소 후 내년 24% 증가에 그쳐

· (2020년) 글로벌 GDP 8.8% 하락 ▶ (2021년) 5.9% 증가

ㅇ 지역별로 북미와 아시아 교역이 가장 큰 타격을 입고 업종별로 GVC 활용 비중이 높은 전자, 자동차 업종에서 최다 피해 예상

코로나 사태에 따른 글로벌 교역 시나리오 전망

(단위: %)

상품교역 전망

지역별 시나리오(전년대비)

지역

낙관

비관

2020

2021

2020

2021

수출

북미

-17.1

23.7

-40.9

19.3

중남미

-12.9

18.6

-31.3

14.3

유럽

-12.2

20.5

-32.8

22.7

아시아

-13.5

24.9

-36.2

36.1

수입

북미

-14.5

27.3

-33.8

29.5

중남미

-22.2

23.2

-43.8

19.5

유럽

-10.3

19.9

-28.9

24.5

아시아

-11.8

23.1

-31.5

25.1

자료: WTO, Bloomberg.com

□ (S&P) 코로나 사태와 미중 분쟁의 여파로 최근 미국의 대중교역 급감

ㅇ 4월 7일 S&P 통관 통계분석(Panjiva)에 따르면 미국의 올해 2월 대중 수입이 전년대비 31.3% 감소한 것으로 집계

- 대중 301조 관세 4차 품목의 수입이 38.4% 급감함. 이중 대형 평면 TV 제품의 수입은 78.6%가 감소(2월 BestBuy 및 월마트 대상 공급 전무)

· 대중 301조 관세 4차 품목에 대한 관세는 15%에서 2월 중순 부로 7.5%로 인하

ㅇ 미중 1단계 합의에 따라 월평균 119억 달러로 기대됐던 미국의 대중 수출은 4억4000만 달러(2월 기준)에 그쳐 저조한 상황 지속

- 코로나 사태 후 중국 경기둔화에 따른 미국의 자동차 수출 감소(54.9%↓)와 원유 및 오일시드(콩류) 수출동결이 주요 원인으로 분석

2. 글로벌 밸류체인(GVC) 영향

□ 코로나 사태로 견고한 것으로 인식돼 온 GVC의 구조적 한계 표면화

ㅇ (위기관리) 동시 다발적으로 발생한 ‘제조업 마비현상’(manufacturing deserts)로 인한 글로벌 공급체계의 위기관리 허점 발생

- 기존까지 공급체인 위기관리(수출입 신용보험 등)는 1차 벤더 위주로 설계돼 온 바 2~3차 벤더 리스크는 사각지대에 노출

- 예상치 못한 혼란 발생 시 2~3차 벤더들로부터 공급 중단이 자칫 글로벌 기업의 전체생산을 중단하게 하는 중대위기로 작용

ㅇ (집중된 의존도) 지재권, 생산공정, 비용 등 이유로 단일 기업 또는 특정 지역으로부터 소싱에 의존하는 ‘경직된’ 공급체인이 보편화

- 집중화되고 경직된 공급체인은 교통, 유통·물류, 생산 등 일시적 또는 국지적 혼란에도 전체 네트워크가 취약해지는 상황 초래

- 특히 이번 사태로 과도한 대중국 의존도 문제가 국제적 이슈로 대두

· 전 세계 중간재 수출에서 중국이 차지하는 비중 2003년 5% → 2018년 13%로 급증

ㅇ (보호무역에 경도된 대응) 위기상황에서 전 세계 국가들이 보호무역 장치를 가동함으로써 국제 생산협업 체제에 대한 불신 확산

- ▲ EU의 의료물자 수출통제, ▲ 美 ‘바이아메리칸’ 강화 ▲ 美 국방생산법(Defense Production Act) 발효 등 세계화에 반하는 경제무역 정책 가동

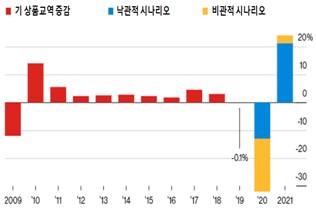

□ 코로나 사태로 글로벌 제조업 단기적 타격 불가피, 2021년 급반등 기대

ㅇ Oxford Economics 분석(4월 8일), 글로벌 제조업 상반기 생산 감소(2019년 말 대비)

· 자동차(13%↓), 섬유(8%↓), 전자(8%↓), 기타 제조업(5%↓), 항공·수송기계(5%↓) 등

- 상기 5개 업종은 올해 하반기부터 회복세 돌입, 2021년 상반기에는 전자 업종을 제외*한 모든 제조업 분야 생산 급반등 전망

주*: 中 전자업계 생산 지연(2021년 하반기까지도 지속전망)이 회복 정체의 주원인

- 빠른 회복을 위해 기업들은 공급체인 맵핑(mapping)과 리스트 관리 재편을 통해 GVC 다각화와 유연화 전략을 활용해야 한다고 권고

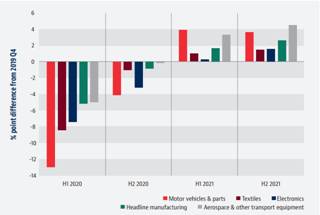

ㅇ 가치사슬 기준 산정된 글로벌 제조업 부가가치 생산(value-added output)의 경우 2020년 3% 수축 후 2021년 6% 성장되는 급회복세 예상

- 2021년 중국과 미국의 제조업 부가가치 생산 성장률이 6~8%로 예측돼 글로벌 평균을 상회하는 빠른 회복세를 보일 전망

코로나 사태에 따른 글로벌 제조업 생산 영향 전망

글로벌 제조업 생산 전망(업종별)

글로벌 제조업 부가가치 생산 전망

자료: Oxford Economics / Baker McKenzie

코로나 사태 후 제조업종 회복 전망

업 종

회복 전망 및 원인

전 자

2020년 하반기부터 완만한 성장

2021년 상반기에 2019년 말 수준 회복

코로나 이후 5G, 데이터센터 투자 재개, 전기차 및 IoT 수요 고조 원인

자동차

2020년 하반기 10% 이상 반등

2021년 상반기에도 8% 성장 전망

제조사별 공급체인 대응 및 소비자 심리 개선 등이 회복속도 결정 변수

항 공

2020년 하반기에 2019년 말 수준 회복

각국 정부의 여행금지령 해지 속도, 항공업계 구제조치 효력이 관건

소 매

섬유, 식품 등 소매품목도 2021년 상반기까지(4% 성장) 회복 전망

섬유업계의 공급체인 다변화 및 소싱지역 대체효과가 가장 클 전망

자료: Oxford Economics / Baker McKenzie

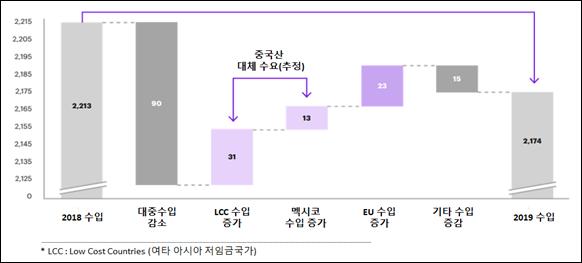

□ 미국 제조업, 대중 비동기 현상 뚜렷, 멕시코 최대 수혜자 예상

ㅇ (대중 의존도) 글로벌 경영컨설팅사 Kearney는 2019년 미국 제조업의 대중 비동기화 현상이 급속히 진행됐다고 보고(2020년 4월 보고서)

- 2019년 미국의 대중 제조품 수입은 전년대비 17%(900억 달러) 감소했으나 미국의 제조업 총생산은 전년 수준을 유지한 것으로 분석

- 즉, 미국 제조업 가치사슬에서 脫중국 현상이 가속화되는 반면, 베트남 등 여타 저임금 아시아 국가 및 멕시코의 참여는 상승 중

미국 제조업 수입 증감(국별)

자료: Kearney

ㅇ (멕시코) 코로나 사태로 ‘Offshoring’에서 ‘Nearshoring’으로 전환 추세 포착

- 2018년부터 멕시코가 중국 공급체인을 빠르게 대체 중이며, 코로나 사태로 미-멕시코 간 Nearshoring 추세 가속화 전망

· 미국의 對멕시코 제조업 수입 증가율: (2018년) 10%↑, (2019년) 4%↑

- 미국-멕시코 가치사슬 확대 원인으로 ▲ 미중 갈등 지속 ▲ 미국시장의 빠른 유통 수요 ▲ 멕시코의 낮은 인건비 ▲ USMCA 체결 등 제기

3. 전문가들이 보는 코로나 이후 GVC

□ ‘짧아지고(shorten) 넓어지는(diversified)’ GVC

ㅇ USC 대학의 GVC 전문가 빅 비야스(Nick Vyas) 교수는 글로벌 제조업 생산 체계 본연의 탄력성에 따라 V자 회복을 전망하면서도 향후 GVC에 닥칠 변혁을 ⑴ 차이나 디커플링, ⑵ 수요에 근접한 on-shore 및 near-shore 현상, ⑶ 공급체인 단위(nodes)의 분산화(diversification)로 요약

- 수년 내 중국을 중심으로 한 공급 네트워크에 대한 의존도가 하락하고 새로운 밸류체인 중심지역으로 멕시코의 부상할 것을 예측

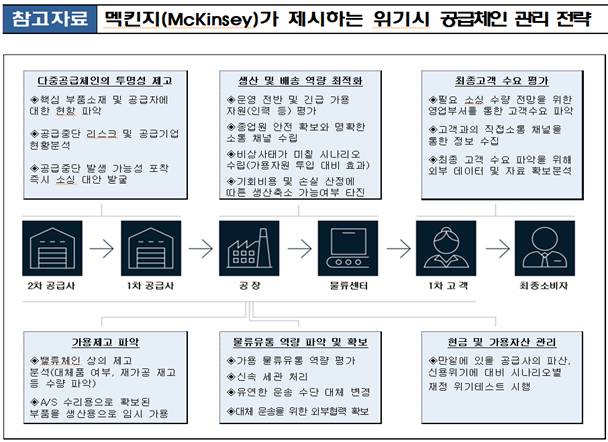

ㅇ 기업들은 비용이 아닌 위기관리의 관점에서 GVC 전략을 재설계, 다각화되고 회복력을 갖춘 공급네트워크 필요성 주장[참고자료 부연]

□ 미국 및 전 세계 걸친 보호무역주의 기승 우려 제기

ㅇ 외교전문지 포린폴리시(Foreign Policy)는 코로나 사태에 따른 경제 불안이 이미 전 세계적으로 확산 중인 보호무역주의를 심화시킬 가능성 제기

- Asian Trade Centre의 데보라 엘름(Deborah Elms) 이사는 “긴급 의료물자 외에도 식량 및 기타 생필품으로 자국 우선주의가 파급”될 수 있으며, 코로나 사태 진정 후에도 국가별 자국 주력산업에 대한 보호주의적 정책이 횡행할 개연성이 존재한다고 전망

ㅇ 트럼프 정부는 ‘국방생산법’ 발효, ‘바이아메리칸 강화’ 시사 등 해외 수입을 줄이고 제조업 자급도를 높이는 정책 강화 중

- 2조 달러 코로나 경기 부양법에는 미국 제조업 공급체계 전반에 걸친 위험요인 조사, 리쇼어링 제조기업 혜택, 기술개발 지원 조치 포함

- 국립제조업원(National Institute of Manufacturing)을 신설해 현재 12개 부처 주관 58개 프로그램으로 분산된 연방 제조업 지원정책 일원화 추진 계획

□ 전 업계 GVC에 걸쳐 디지털화 추세 가속 전망

ㅇ 로펌 Baker McKenzie의 애넷 페터드(Anne Petterd) 변호사는 “향후 GVC 전략에서 디지털화가 최대 화두로 부상 중”이라고 밝힘.

- 디지털화는 크게 ⑴ 빅데이터, IoT, 블록체인 기술을 통한 관리시스템 마련과 ⑵ 로봇, 3D 프린팅 기술을 이용한 생산자동화로 전개될 전망

ㅇ 코로나 사태로 인해 각국의 5세대 이동통신(5G) 도입 활성화 예상

- 코로나로 인해 높아진 원격 업무, 관리 자동화 기술 수요가 각국의 5G 조기 도입의 필요성 촉발 → 조기 규제정립 등 가시적 조치 기대

자료: McKinsey & Company : Supply-chain recovery in coronavirus times—plan for now and the future(2020년 3월)

자료: WTO, S&P(Panjiva), Baker McKenzie, Oxford Economics, McKinsey & Company, Foregin Policy, Kearney, 피터슨국제경제연구소, 뉴욕타임스, 폴리티코 프로, 블룸버그통신 외 KOTRA 워싱톤 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (코로나19가 불러올 글로벌 밸류체인 변화)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

미국 제조업 재편 동향 및 우리의 대응방안 - 2부

미국 2020-01-20

-

2

코로나19, 中 기업활동에 대한 영향

중국 2020-03-12

-

3

미국 제조업 재편 동향 및 우리의 대응방안 - 1부

미국 2020-01-16

-

4

북미 지역의 니어쇼어링 동향 분석

미국 2021-10-07

-

5

2022 미국 전력 산업 동향

미국 2022-02-18

-

6

USMCA 발효 1년 이후 멕시코의 자동차 및 철강산업 동향

멕시코 2021-10-19

-

1

2021년 미국 사이버 보안 산업

미국 2022-01-04

-

2

2021년 미국 의류 산업 정보

미국 2022-01-03

-

3

2021년 미국 엔터테인먼트 및 미디어 산업 정보

미국 2021-12-30

-

4

2021년 미국 자동차 산업 정보

미국 2021-12-30

-

5

2021년 미국 석유 및 정유 산업 정보

미국 2021-12-30

-

6

2021년 미국의 반도체 장비 산업 정보

미국 2021-12-30