-

글로벌 자동차산업 패러다임 전환에 따른 시장 선점 전략

- 경제·무역

- 미국

- 디트로이트무역관 권선연

- 2020-01-20

- 출처 : KOTRA

-

- 전통 제조업에서 종합 모빌리티 산업으로 자동차산업의 변신 -

- 밸류체인 생태계 변화 키워드는 ‘수평화’와 ‘이종산업 통합’ -

□ 글로벌 자동차 시장동향

ㅇ (생산) 저유가 지속에도 불구, 중국 경기둔화 및 기타 신흥국 경기 침체로 글로벌 자동차 생산은 2017년을 기점으로 하락

- 전 세계 생산량: (2016년) 9200만 대 ⇒ (2017년) 9600만 대 ⇒ (‘18년) 9500만 대 ⇒ (2019년e) 9300만 대(자료: Marklines)

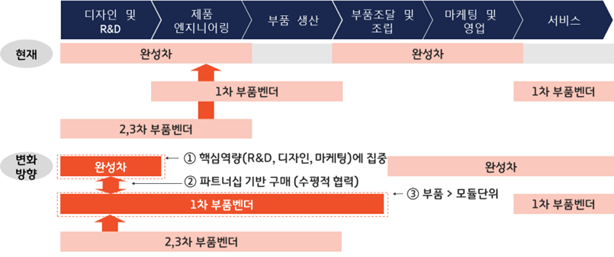

ㅇ (판매) 현재 내연기관 차종(ICE) 판매가 94% 이상 차지, 미래엔 친환경 동력원 전기차(BEV, PHEV) 판매비중 상승 전망

- 전 세계 전기차 점유율: (2019년) 5% ⇒ (’25년) 12.5% ⇒ (’30년) 30% (자료원: 블룸버그)□ 자동차산업의 혁신 동향

ㅇ 자동차산업은 첨단기술이 결합한 미래차(전기차·자율주행차)를 중심으로 제조업에서 ‘종합 모빌리티 산업’으로 진화

- (동력 전동화) 미래차 산업 중심에는 ‘배터리 기술’의 발전이 있으며, 전기·전자 부품·기술과 결합해 자동차의 전동화를 구현하고,

- (SW 결합) 자동차는 SW 기술이 결합해 ① 자율주행 ② 사물·차량·사람 연결 ③ 차량 공유 이동수단의 혁신이 전개

☞ 자동차의 가치와 형태, 기능이 변화하고 근본적인 생활양식의 변화를 가속화

자동차산업 패러다임 변화

구분

과거(Owned-Car)

현재(Car as a Service)

미래(Mobility as a Service)

이동방식

자동차의 소유

자동차 공유(카셰어링),이동 공유(카헤일링)

새로운 운송 수단의 등장 및 이동수단 간의 연결

Biz 모델

제조업

제조업과 서비스업 이원화

서비스업 중심

중점가치

안정성, 가격, 브랜딩

안정성, 가격, 브랜딩+ 플랫폼, 이용자 수 등

연결성(Connectivity) 데이터베이스 선점

경쟁사

차량 제조사

제조와 서비스 간 경쟁 이원화

IT기업, 스타트업 등

대표기업

GM, Ford, FCA 등

Uber, Lyft(GM), zipcar 등

Google, Amazon, Apple 등

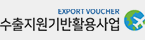

□ 자동차산업 밸류체인 생태계의 변화

1. 완성차 제조사(OEM), 부품 벤더(Tier-1)와 수평적 협력관계 형성

ㅇ 부품 수 감소, 부품 모듈화, 제품 생산주기 단축, 신기술 부품 벤더(전기·전자·IT) 참여 등 요인으로 제조사와 부품 벤더의 관계 변화

자동차산업 밸류체인의 변화

구분

기존

변화

OEM

밸류체인 전 단계 개입

핵심역량(R&D, 마케팅) 집중

관계

수직계열화(하청구조)

수평적 협업(파트너십)

구매단위

부품단위 구매(모든 벤더 관리)

모듈단위 구매(1차벤더 관리)

자료: KOTRA 자동차 분야 신산업동향 및 밸류체인분석 보고서, 2018

ㅇ 완성차 제조사(OEM)는 내연기관차 생산을 축소·효율화하고 미래차 혁신 기술에 역량을 집중, 다양한 분야에서의 아웃소싱과 협력을 강화하는 추세

GM, Ford의 최근 산업 대응 전략

구분

GM

Ford

구조조정

북미5개 공장 가동 중단(2019)

세단 승용차 라인 생산 중단(2018)

자율주행

Cruse Automation 인수(2015)

Argo AI 인수(2017)

전기차

2023년 20개 전기차 모델 출시 계획

2022년 16개 전기차 모델 출시 계획

차량공유

차량공유업체 Lyft(2016) 투자

Pass App 모빌리티 서비스 플랫폼 개발

자료: GM, Ford 보도자료, KOTRA 디트로이트 무역관 재구성

ㅇ 1차 벤더(Tier-1)는 전기/자율주행차 분야의 기술 혁신을 주도하며 OEM과 수평적 협력 구도 형성(Tier-0.5)

주요 1차 벤더와 OEM 협력 현황

Tier-1

OEM

협력 분야

Aptiv

현대

자율주행 합작법인 설립, 2024 양산 추진(2019.9)

Bosch

Daimler

자율주행 SW 및 로봇택시 공동개발(2017)

Autoliv

Volvo

자율주행 기술개발 합작사 Zenuity 설립(2017)

Intel

BMW

BMW-Intel·Mobileye-Continental-Magna 자율차 공동 개발

Nvidia

Audi

AI 기반 자율주행 상용화 협력(2017)

자료 : 언론 보도 종합, KOTRA 디트로이트 무역관 재구성

2. 이종(異種)산업의 자동차 밸류체인 진입

ㅇ 전기자동차, 자율주행차 등 미래차 개발에 따라 전기·전자·IT·서비스 등 이종산업이 자동차산업 밸류체인으로 진입

ㅇ (전기·전자 부품) 내연기관자동차의 엔진 및 구동(파워트레인, 변속기 등) 부품의 90% 이상이 사라지고 배터리, 구동 모터, 동력변환장치(인버터, 컨버터), 차량용 반도체 등의 부품 수요 증가

내연기관차 vs 전기차 필요 부품 수 비교

부품 종류

내연기관차

전기차

변속부품

평균 900개

평균 25개

엔진부품

평균 750개

평균 45개

전체 부품

평균 20,000개

평균 7,000개

자료: EV Adoption

ㅇ (자율주행) 자율주행 실현을 위해서는 환경인식(Radar, Lidar, 카메라 센서), 위치인식(정밀지도), 판단 및 제어(AI, 빅데이터, Cloud System), 통신(5G, 사물인터넷, 스마트시티) 등의 기술이 필수적

미래차 시대의 신규 핵심 부품 및 기술 수요

구분

주요 핵심 부품 및 기술

전기차

▪ (동력구동) 배터리, 모터(엔진) & 감속기(변속기)

▪ (동력제어) DC-AC 인버터, 컨버터, BMS

▪ (동력충전) 완속·급속 충전기, On board Charge

자율주행차

▪ (인식) 전후방 영상 카메라, 라이다, 레이더, GPS, 5G(V2X), 3D Mapping

▪ (판단) 수집한 정보 처리, 통제 알고리즘, AI 솔루션(딥러닝 등)

▪ (제어) 차간거리, 차선유지, 조향 및 모터 가감속 SW

자료: KOTRA 디트로이트 무역관 보유자료 종합

ㅇ 글로벌 전기차 판매량은 2025년 1000만 대를 돌파하고 2037년경 시장점유 50% 이상 전망. 부분 자율주행차는 2025년경 12.4%의 시장점유율을 보일 것으로 예측되며, 완전 자율 주행차는 2025년경 출현해 2035년경에는 9.8%까지 점유율 상승 예상

자료: Bloomberg, Boston Consulting Group

□ 우리나라 자동차 부품 산업 현황 및 비전

ㅇ (현황) 자동차산업은 우리나라의 대표적인 기간 산업이자 수출 산업으로, 우리나라 경제를 견인하는 중추산업

- 자동차산업 규모: 생산 193조 원(제조업의 13%), 수출 630억 달러(전체의 11%), 고용 40만 명(제조업의 11%)

- 2018년도 기준 한국의 완성차 생산 403만 대(세계 7위), 부품 수출 230억 달러(세계 6위) (자료: 통계청, 2019)ㅇ (비전) 한국은 미래차 분야의 기초 체력을 갖추고 있으며, 향후 산업 저변 확대와 개방형 생태계 조성이 필요

- (전기차) 배터리 분야 선두이며 모터, 전력 변환 등 핵심부품을 전 세계에 공급 중이며, 2019년 기준 글로벌 전기차 시장 점유율 세계 5위 (자료: IHS Markit, 2019.6)

- (자율차) 자율주행 2단계 기술을 양산차에 적용했고, 4단계 기술(고도자율주행) 시험에도 성공하는 등 잠재성 보유. 향후 AI 등 자율차 핵심기술 개발 노력 필요우리나라의 미래차 부품 기술 수준

구분

분야

기술 수준

선도분야

① Connectivity(V2X 통신기술)

5G 세계 최초 상용화, 세계 최고 인프라 보유

- SKT, KT, 켐트로닉스, 한컴 MDS 등

② 전기자동차 부품(배터리, 전자소재 등)

· LG화학, 삼성SDI, SK Innovation 배터리 시장 선도

· 전자식 파워스티어링 분야 만도 세계 1위

③ 자율주행 관련 부품(ADAS, 인포테인먼트)

· 만도, 남성, 모바일어플라이언스, 대성엘텍 등 글로벌 시장(Apple, BMW, GM 등) 진출

추격분야

④ 센서(카메라, 레이더, 라이다)

정부/민간 R&D로 개발 잠재력 보유

- 정상라이다(ETRI 투자), SoS lab 등 스타트업 도전 중

⑤ 전자제어장치(자율주행 인지·제어·판단)

국산화율 6%, 반도체개발기업 추격 잠재력 보유

텔레칩스, 해성디에스, 만도 헬라 등

⑥ 디지털맵

내비게이션 제조사의 신규진입으로 잠재력 보유

현대엠엔소프트, 팅크웨어, 맵퍼스 등

열위분야

⑦ 자율주행 S/W(OS, 미들웨어, 알고리즘)

현대, 네이버, 서울대 등 자율주행 알고리즘 개발 및 데이터 수집 중, 글로벌 선도기업 대비 열위

⑧ 배터리관리시스템(BMS)

배터리 관리시스템은 해외에도 소수 엔지니어만 개발 역량 보유, 국내 독자 기술개발 한계

자료 : KOTRA 자동차 분야 신산업동향 및 밸류체인분석 보고서, 2018

□ 시사점

ㅇ 자동차산업은 최근 5~10년 사이 제조업에서 서비스업으로, 하드웨어에서 소프트웨어로, 엔지니어링에서 IT로 산업의 중축이 이동하는 대변혁기를 맞고 있음.

ㅇ 북미 자동차산업의 가치 사슬 또한 1차 벤더 역할 확대, 전기·전자·IT 신기술 참여, 보호무역주의로 인한 역내 생산 등 다양한 변화를 직면하고 있으므로 불확실성에 대비할 수 있는 시장 선점 전략을 마련해야 함.

ㅇ 자동차산업 가치 사슬에서 글로벌 1차 벤더의 역할이 확대되고 있으므로, OEM 뿐만 아니라 1차 벤더와의 파트너십 기회 발굴을 위한 노력이 요구됨.

ㅇ 전기·전자·IT 등 타 업종 분야와도 협력을 확대해 차세대 자동차 적용 가능한 신기술을 개발하고 미래 사업 기회를 선점해야 함.

ㅇ 특히 북미 자동차 시장의 경우, 차량 생산 주기 단축 및 트럼프 정부의 보호 무역주의, USMCA 타결 등으로 최저비용으로 적기에 납품이 가능한 현지 소싱 수요가 증가할 전망으로 현지화에 힘써야 함.

- KOTRA 디트로이트 무역관의 인터뷰에서 Ford 구매 부사장 Lisa Drake는 2019년 5.5년이었던 자동차 생산 주기가 전기차 모델의 출시에 따라 2020년 3.3년, 2023년에는 2.9년까지 줄어들 것이라고 예측함.

ㅇ KOTRA 디트로이트무역관은 중소 자동차 부품 기업의 미국 진출을 지원하기 위해 다양한 사업을 진행하고 있으므로 관심 있는 기업은 많은 참여 바람.

디트로이트무역관 자동차 부품 마케팅 사업

사업명

사업내용

추진시기

KAP(OEM)

‘07년부터 Big3 등 OEM 밸류체인 진입지원 (1:1 상담회, 기술PT)

연 2~3회

KAP(Tier-1)

‘19년부터 다수의 글로벌 Tier-1(40~50개사)와 전시 상담회

연 1회

GP센터

‘13년부터 국내부품사의 현지 기술지원 사무소 운영 지원(14개사)

연중

지사화 사업

국내 자동차 부품 기업 58개사 미국 진출 지원

연중

월드챔프

중견 자동차 부품사의 전시회 참가, Sale Rep. 등 마케팅 지원

연중

자료: Marklines, IHS Markit, 통계청, GM, Ford, KOTRA 디트로이트 무역관 보유자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (글로벌 자동차산업 패러다임 전환에 따른 시장 선점 전략)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

2021년 미국 자동차 산업 정보

미국 2021-12-30

-

2

중국 비조리식품 시장 트렌드

중국 2021-11-30

-

3

사례로 보는 중국기업들의 코로나 위기 극복 전략

중국 2022-05-09

-

4

브라질 자동차 산업 트렌드

브라질 2023-05-10

-

5

美 전기차 전환에 총력전, 농기계까지?

미국 2023-05-18

-

6

[전문가 기고] 한국 자동차산업의 위기와 극복방안

일본 2017-09-18

-

1

2021년 미국 사이버 보안 산업

미국 2022-01-04

-

2

2021년 미국 의류 산업 정보

미국 2022-01-03

-

3

2021년 미국 엔터테인먼트 및 미디어 산업 정보

미국 2021-12-30

-

4

2021년 미국 자동차 산업 정보

미국 2021-12-30

-

5

2021년 미국 석유 및 정유 산업 정보

미국 2021-12-30

-

6

2021년 미국의 반도체 장비 산업 정보

미국 2021-12-30