-

[유망] 한국, 싱가포르 화장품 수입국 4위로 우뚝 'K-뷰티의 힘'

- 상품DB

- 싱가포르

- 싱가포르무역관 성지은

- 2017-07-03

- 출처 : KOTRA

-

- 2016년 싱가포르 내 한국 화장품 수입액 전년 대비 90% 급증 –

- 패스트 뷰티, 혁신적 원료로 트렌드 주도하며 현지 소비자 사로잡아 -

- 극과 극의 제품이 공존하는 경쟁시장, 숨은 수요 파악해 자신만의 시장 확보해야 –

□ 상품명

ㅇ 화장품(HS Code 3304)

□ 선정 사유

ㅇ 2016년 싱가포르의 한국 화장품 수입액은 전년 대비 90% 증가라는 폭발적 성장을 보임.

- 저렴한 로드숍부터 고가의 프리미엄 브랜드까지 최근 2년간 싱가포르 내 한국 화장품 매장 수 2.5배 증가

- 글로벌 기업의 동남아 진출 교두보이자 해외 화장품 기업의 연구소 밀집지인 싱가포르는 단일 시장 이상의 가치를 가지고 있음.

- 올해 초 아모레퍼시픽이 R&I(Research & Innovation) 연구소를 개소하며, 현지 공동연구 및 아세안 진출 거점으로서의 역할이 보다 커지는 만큼 최근 동향과 향후 전망 파악의 필요성이 대두됨.□ 싱가포르 화장품 시장규모 및 동향

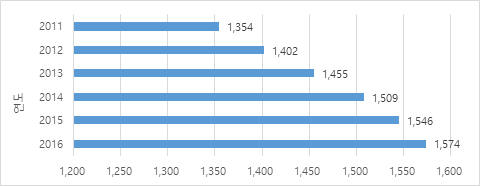

ㅇ 연평균 3% 지속 성장, 불황 타격 적음.

- 싱가포르의 뷰티 및 퍼스널케어 산업은 글로벌 경제 불확실성과 내수 및 관광객 지출 감소, 노동비 증가 등 다양한 악재에도 불구하고 큰 타격 없이 꾸준히 성장함.

- 2011년부터 연평균 3%대로 지속 성장했으며 2016년 총 매출액 15억7420만 싱가포르 달러(약 1조2644억 원)로 전년 대비 약 2% 증가함.싱가포르 화장품, 퍼스널케어 시장 규모

(단위: 백만 싱가포르 달러)

자료원: 유로모니터

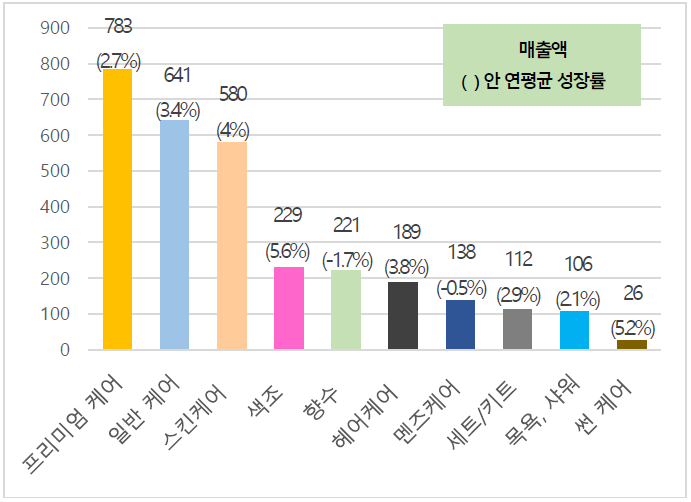

ㅇ 프리미엄, 일반 케어 제품 두루 인기

- 제품 항목 별 매출액을 살펴보면 프리미엄 케어 제품이 7억8330만 싱가포르 달러로 가장 높고, 일반 케어가 6억4110만 싱가포르 달러로 그 뒤를 이음. 고급 프리미엄 제품과 대중적 일반 제품이 비교적 고르게 양립하고 있음을 알 수 있음.

- 연평균 성장률은 색조화장품, 선 케어, 스킨 케어가 각각 5.6%, 5.2%, 4%로 가장 높음.항목별 매출액

(단위: 백만 싱가포르 달러)

주: 서로 겹치는 항목 있으므로 각 부문 총합이 전체 매출액보다 큼

자료원: 유로모니터

□ 경쟁동향

ㅇ 미국, 유럽 글로벌 거인 틈 K-뷰티 약진

- 시장 점유율 상위 10위권은 전통적 화장품 강자인 미국, 유럽 브랜드가 큰 비중을 차지함. P&G, 에스티로더 등 미국 기업이 총 25%로 1위이고 로레알, LVMH 등 프랑스 기업이 18%로 2위

- K-뷰티로 대변되는 한국 브랜드의 약진이 두드러지는데, 2012년 1.5%의 점유율로 18위에 있던 아모레퍼시픽은 2016년 3.2%의 점유율로 7위에 올라섰음. 이 회사 브랜드인 라네즈는 지난해 LVMH의 크리스찬 디올을 제치고 10위로 진입함.상위 10개 기업 별 시장 점유율 브랜드 별 점유율

(단위: %)

순위

기업명

2012

2013

2014

2015

2016

순위

브랜드명(기업)

2013

2014

2015

2016

1

로레알

15

14.9

14.8

14.5

14.5

1

SK-II(P&G)

3.6

3.7

3.8

3.8

2

P&G

11.3

11.1

10.9

10.9

9.4

2

더바디샵(로레알그룹)

2.7

2.8

2.7

2.7

3

에스티로더

6

5.9

6

6

6.1

3

시세이도(시세이도)

2.2

2.1

2.1

2.2

4

유니레버

4.3

4.3

4.3

4.4

4.4

4

랑콤(로레알그룹)

2

2

2

2

5

LVMH

3.3

3.5

3.7

3.6

3.6

5

클라란스(클라란스)

2

1.9

1.9

1.9

6

시세이도

3.8

3.5

3.2

3.3

3.4

6

에스티로더(에스티로더)

1.5

1.5

1.5

1.6

7

아모레퍼시픽

1.5

1.9

2.3

2.8

3.2

7

도브(유니레버)

1.4

1.4

1.4

1.4

8

콜게이트

3.2

3.2

3.1

3.2

3.1

8

키엘(로레알)

1.1

1.3

1.3

1.4

9

존슨앤존슨

3.5

3.4

3.3

3.3

3.1

9

더페이스샵(LG생활건강)

1.5

1.4

1.3

1.3

10

코티

2.1

1.8

1.7

1.6

2.9

10

라네즈(아모레퍼시픽)

0.9

1

1.2

1.3

…

16

LG생활건강

1.5

1.5

1.4

1.4

1.3

21

에뛰드(아모레퍼시픽)

0.7

0.8

0.8

0.9

자료원: 유로모니터

□ 소비자 동향

ㅇ 제품 다양해질수록 '심플(simplicity) 지향' vs '진정성(authenticity)지향' 고객 취향의 양극화

- 수많은 신규 브랜드와 제품이 쏟아져 나와 선택의 폭이 커질수록 고객 취향은 양극단 현상을 보임.

- 올인원 및 멀티기능 제품을 통해 간소화된 스킨케어를 추구하는 심플 지향파가 있는 반면, 시간과 노력을 투자한 단계별 스킨케어 과정이 제품 효과를 극대화한다고 믿는 진정성 지향파로 나뉨.

- 이러한 고객층 양극화는 '올인원 슬리핑 마스크'와 '3단계 시트 마스크'처럼 완전히 다른 제품군의 공존을 가능케 함.ㅇ 천연화장품, 더마코스메틱(derma-positioned products) 수요 상승

- 시장 불확실성으로 인한 소비 심리 위축이 있기는 하나, 건강한 라이프스타일에 대한 싱가포르 소비자의 관심은 지속적으로 늘어나고 있음. 이는 고가의 천연·오가닉 제품이나 기술집약적 더마코스메틱 제품에 대한 수요 증가로 이어짐.

- 특히 인터넷을 통해 제품 성분 및 제조 원리에 대한 확인이 쉬워짐에 따라, 합성 화학 성분을 피하고 천연 원료로 만들어진 화장품에 대한 관심이 높아졌음. 환경오염이 유발한 피부질환에 대한 인식 역시 높아져 건강한 피부에 대한 수요는 점점 늘어남.ㅇ 끝없는 신제품 출시, 제품 수명 주기 짧아지고 경쟁 치열

- SNS와 블로그가 인기를 끌면서 다양한 브랜드의 등장으로 고객의 정보력이 높아졌으며, 이는 스킨케어와 자기관리에 대한 취향의 고도화로 이어짐.

- 까다로운 고객 니즈를 충족시키고자 하는 신제품이 끊임없이 소개되므로 제품 수명 주기는 짧아지고 경쟁은 한층 치열해짐.□ 수입동향 및 K-뷰티 현황

ㅇ 2016년 한국 화장품 수입액 전년 대비 90% 폭발적 증가

- 싱가포르 국제기업청(IE Singapore)에 따르면 싱가포르 내 한국 화장품 수입액은 2016년 1억4708만 싱가포르 달러(약 1207억 원)를 기록하며 4위에 오름. 이는 전년도 수입액인 7724만 달러 대비 90% 이상 증가한 수치로 10위권 내 교역국 중 최고치싱가포르 화장품(HS Code 3304 기준) 수입 현황

(단위: 천만 싱가포르 달러, %)순위

국가

2015년

2016년

증감률

1

프랑스

784,033

935,294

19

2

미국

308,575

355,623

15

3

일본

199,041

258,914

30

4

한국

77,246

147,086

90

5

중국

124,835

128,046

3

6

영국

85,708

94,164

10

7

이탈리아

36,211

67,932

88

8

벨기에

30,988

57,751

86

9

말레이시아

38,134

50,217

32

10

독일

48,513

38,875

-20

자료원: IE Singapore

ㅇ K-뷰티 매장, 2년 사이 2.5배 증가

- 2015년 50여 개였던 한국 화장품 매장 수는 2017년 상반기 124개로 2년간 약 2.5배 증가함.

- 자체 매장뿐 아니라 화장품 편집숍, 드럭스토어부터 백화점, 면세점에 이르는 다양한 판매처에 K-뷰티 브랜드가 진출해 있음.싱가포르 내 한국 화장품 브랜드 진출 현황

기업

브랜드

매장 수(개)

최초진출시기

아모레퍼시픽

라네즈

30

2003

에뛰드하우스

19

2009

설화수

8

2012

이니스프리

9

2013

LG생활건강

더페이스샵

23

2007

빌리프

7

2012

VDL

5

2013

후

1

2015

에이블씨엔씨

미샤

9

2004

스킨푸드

스킨푸드

8

2010

토니모리

토니모리

2

2010

잇츠한불

잇츠스킨

3

2016

총

124

-

자료원: News 1, 각 사 홈페이지□ K-뷰티 트렌드

ㅇ 싱가포르 밀레니얼 사로잡은 패스트 뷰티

- 일명 로드숍 브랜드로 분류되는 중저가 K-뷰티 브랜드들은 최신 트렌드를 즉각 반영해 빠르게 제작함으로써, 기존 백화점 브랜드에 비해 혁신적으로 단축된 상품 회전율을 자랑함.

- 이는 싱가포르 막강한 소비층으로 떠오른 2030 밀레니얼 세대에 주효했고 패스트 패션에 이은 패스트 뷰티의 선두주자로서 K-뷰티의 입지를 높임.ㅇ 혁신적 원료, 감각적인 패키지로 차별화

- 천연 원료, 꽃, 찻잎, 달팽이, 해마, 당나귀유 등 독특한 동양의학 재료를 활용한 혁신 이미지 역시 K-뷰티의 차별화 요인으로 꼽힘.

- 디즈니, 카카오톡 등의 인기 캐릭터를 활용한 귀엽고 감각적인 패키지 역시 인기 요인ㅇ 한류 스타 활약으로 남성 그루밍 문화 주도

- 한류에 힘입어 이민호, 김수현 등 남자 스타들이 뷰티 브랜드 홍보대사로 활동하자, 남성들도 보다 적극적으로 미용에 투자하는 일명 그루밍(grooming) 문화에 대한 인식이 높아짐.

- 에뛰드 하우스 싱가포르의 브랜드 매니저에 따르면, 싱가포르 남성 소비자들의 평균 화장품 지출이 늘고 있으며 주 구매 품목은 아이브로우 펜슬 및 BB쿠션 같은 제품이라고 함.□ 관세율, 수입규제, 인증 등 수출 관련 절차

ㅇ 아세안 화장품 위원회 제정 ACD 준수

- 대싱가포르 화장품 수출에는 아세안 화장품 위원회(ASEAN Cosmetic Committee)가 제정한 ACD(ASEAN Cosmetic Directive)가 적용됨.

- ACD의 규정 내용은 크게 화장품의 정의와 범위, 안전성 요건, 성분 규정, 라벨링, 제품의 효능, 제품 정보, 분석방법 총 7가지로 이뤄짐.

·세부 규정: www.hsa.gov.sg/content/hsa/en/Health_Products_Regulation/Cosmetic_Products/Overview.htmlㅇ HSA 제품 등록

- ACD 준수 여부가 확인되면, 보건과학청(HSA)에 제품 등록 후 이에 대한 접수확인 받아야 함.

- 제품 등록은 온라인 서비스(PRISM)를 이용해 가능하며, PRISM 등록을 위해서는 CRIS 인증*이 필요함.

* CRIS 인증: http://www.hsa.gov.sg/content/hsa/en/Health_Products_Regulation/CRIS.html

- CRIS 인증 후, HSA PIN 혹은 SingPass 발급 받고 PRISM을 통해 HSA에 제품 등록 가능함.

· 등록 신청: www.hsa.gov.sg/content/hsa/en/Health_Products_Regulation/PRISM_e-services/Cosmetic_Products_Oral_Dental_Gums.html

- PRISM에는 화장품 명, 함유 성분, 제조방법, 회사 명, 브랜드 명, 제조업자, 물품창고 등 수출품 관련 세부사항을 작성해야 함. 관련 서류 제출과 더불어 등록비를 납부해야 하고 PRISM에 제품 신고를 하는 것 외에는 별도의 라이선스 등은 필요하지 않으며, 제품 신고는 싱가포르에 등록된 회사만 가능함.ㅇ 수입 신고

- 수입 신고를 위해 HSA 내 화장품 담당 부서(Cosmetic Control Unit)에 수출 화장품 관련 정보(제품명, 효능 등), 회사 브랜드명 등을 제출해야 함. 일반적으로 인보이스, 패킹리스트, B/L, A/N, 수입 신고서, 성분 분석 증명서, 원산지 증명서, BSE 증명서 등의 서류 준비가 필요함.ㅇ 세금 납부

- 싱가포르는 주류, 담배, 자동차, 유류 제품 4가지 외에는 무관세이므로 화장품은 관세 없음.

- 단, 한국의 부가가치세와 비슷한 상품 및 서비스세인 GST 7% 납부해야 함.□ 시사점 및 전망

ㅇ 극과극 상품 공존하는 경쟁 시장, 혁신 상품으로 자신만의 시장 확보가 관건

- 싱가포르 화장품 시장은 고가의 프리미엄 라인과 중저가 패스트 뷰티 상품이 고루 인기 있는가 하면, 초간단 올인원 제품과 단계별 스킨케어 제품이 동시에 등장하는 등 다양한 분야에 걸쳐 고객수요가 분포돼 있고 이에 따른 업체 간 경쟁도 치열함.

- 이처럼 정형화되지 않은 시장에서는 '일반적인 고객층'을 만족시키는 전략보다는 각자 브랜드가 가진 스토리와 강점을 바탕으로 한 상품으로 자신만의 시장을 확보하는 것이 관건. 즉, 기존 시장 '접근'보다는 나만의 시장 '발굴'과 '확보'가 중요함.ㅇ 기술집약적 제품으로 신뢰와 혁신 이미지 갖추기

- 건강한 피부 관리와 웰빙을 추구하는 싱가포르 소비자들은 화장품 성분과 제조 원리에 과거 보다 높은 관심을 보임. 또한 동양의학 재료 활용한 K-뷰티 제품이 혁신 이미지를 갖고 있음.

- 따라서 천연 원료를 이용한 오가닉 제품이나 연구개발을 강조한 기술집약적 더마코스메틱 제품으로 품질에 대한 신뢰와 혁신 이미지를 모두 잡을 수 있음.ㅇ 숨어있는 그루밍족, 관리하는 남자 공략

- 한류의 영향으로 관리하는 남자에 대한 인식이 높아지고 미용에 투자하는 남성 고객이 늘어감에 따라 숨어있는 그루밍족의 수요를 찾아내 K뷰티 시장규모 확대를 꾀할 수 있음.

- 가령, 연중 열대성 기후에 노출된 싱가포르 남성들을 위한 천연 자외선 차단제, 보습 세럼, 마스크팩 등 새로운 니즈 파악 후 이에 어필할 제품 소개할 수 있음.자료원: 유로모니터, IE Singapore, BMI, 싱가포르 보건과학청, 각 브랜드 홈페이지, The Straits Times, 중앙일보, News1, 식품의약품안전처, KOTRA 싱가포르 무역관 자료

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 ([유망] 한국, 싱가포르 화장품 수입국 4위로 우뚝 'K-뷰티의 힘')의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

싱가포르 화장품 시장 현황

싱가포르 2022-04-29

-

2

싱가포르 스킨케어 시장동향

싱가포르 2020-03-03

-

3

싱가포르 색조화장품 시장동향

싱가포르 2021-05-31

-

4

캐나다 프리미엄 뷰티 수요 증가, 프리미엄 매장을 공략하라

캐나다 2023-05-16

-

5

'22년도 말레이시아 화장품 시장동향

말레이시아 2022-10-14

-

6

인도네시아의 스킨케어 화장품 현황

인도네시아 2021-03-02

-

1

2023년 싱가포르 바이오헬스 산업 정보

싱가포르 2023-05-23

-

2

2021년 싱가포르 IT산업 정보

싱가포르 2021-12-01

-

3

2021년 싱가포르 관광산업 정보

싱가포르 2021-11-29

-

4

2021년 싱가포르 건설산업 정보

싱가포르 2021-11-29

-

5

2021년 싱가포르 물류산업 정보

싱가포르 2021-11-29

-

6

2021년 싱가포르 금융산업 정보

싱가포르 2021-11-23