-

일본 화학비료 시장동향

- 상품DB

- 일본

- 도쿄무역관 타카하시요시에

- 2019-08-09

- 출처 : KOTRA

-

- 질소비료 수입점유율 한국산이 75%로 압도적 선두 -

- 홈센터 등 비료 신규 판매 루트 확대 가능성 농후 -

□ 상품 기본정보

ㅇ 상품명: 질소비료(질산암모늄)·복합비료

ㅇ HS CODE : 3102.30 / 3105.20

비료의 3가지 요소 중 하나인 질소비료(질산암모늄)

자료: 마이네비 농업 “https://agri.mynavi.j/2018060328564”

ㅇ 비료는 크게 화학비료와 유기질비료로 나뉨. 화학비료는 화석연료(석유, 천연가스)나 광물자원(인광석, 칼륨장석 등)이 원료로 질소·인산·칼슘이 비료에서 뺄 수 없는 필수 3대 요소로 꼽힘.

- 화학비료는 일반적으로 식물에 빨리 흡수되는 속효성비료가 많고 특히 질소는 식물의 전체적인 성장을 촉진하는 필수 비료성분에 해당함. 화학비료 3대 요소 중 2종류 이상 포함한 것은 복합비료로 따로 구분

주요 비료 종류

대분류

종류

화학비료

질소비료(N)

인산비료(P)

칼륨비료(K)

복합비료(N,P,K 중 2개 성분 이상 복합시킨 비료)

석회질비료

기타 비료

유기비료

동물(생선)비료

식물비료(유채·콩 기름)

유기폐기물비료

퇴비

자료: 농림수산성 “비료에 관한 정보(2017년 10월판)”

□ 시장 규모 및 동향

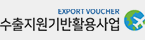

ㅇ 비료 비용의 약 60%를 원료비가 차지하며, 인산이나 칼륨 등 화학비료 원료 절반 이상이 해외에서 수입되고 있음.

- 비료 원료는 젠노(일본 농협)가 50%를 조달하며 미츠비시상사, 미츠이물산, 스미토모상사 등 일본 주요 상사 7개사가 나머지 50%를 수입 조달함. 이를 JCAM AGRI 등 약 3000개사의 비료제조업자에게 납입하고 있는 상황

- 비료 제조업자들은 조달 받은 비료 원료를 이용해 화학비료나 복합비료 등으로 제조함.

ㅇ 일본의 화학비료 제조업 시장 전체 규모는 약 2300억 엔 규모를 보이며 200개사 이상의 제조업자가 존재

- 경제산업성의 2017년 공업통계에 따르면 2016년 기준 일본 내 화성비료 제조업자(종업원 4인 이상)은 총 72개사로 매출액 981억 엔 규모임. 복합비료 제조업자는 95개사로 총 1088억 엔 규모, 기타 화학비료 제조업자가 73개사로 220억 엔 규모

ㅇ 일본의 전체 화학비료 출하량 규모는 소폭 하락세

- 일본 비료암모니아협회에 따르면 2017년 7월부터 2018년 6월까지 1년간 화학비료 출하량은 237만3900톤으로 전년대비 1.6% 감소 경향을 보임.

- 이 중 단일 비료는 58만 7800톤 규모로 1.4% 감소했으며, 복합비료는 178만 6100톤 규모로 1.6% 감소함.

□ 최근 3년간 수입규모(한국 포함) 및 동향

ㅇ 화학비료 중 질소비료(초산 암모늄) 부문 수입점유율 한국 압도적 1위

- 일본의 질소비료(HS 3102.30) 국가별 수입통계를 보면 2018년 기준 전 세계로부터 약 948만 달러 규모를 수입해 전년대비 9.17% 증가함.

- 수입국 중 1위는 한국으로 710만 달러 규모를 기록해 전년대비 10.2% 수입액이 증가함. 점유율도 3년간 꾸준히 올라 2018년 기준 일본의 질소비료 전체 수입의 4분의 3을 차지하고 있음.

- 이어서 2위인 러시아로부터는 125만 달러 규모를 수입해 전년대비 75% 증가했지만 여전히 한국과는 점유율에서 큰 차이를 보임. 3위인 칠레로부터는 92만 달러를 수입했으며, 해당 세 국가가 질소비료 수입량 전체의 97%를 차지함.

최근 3년간 일본의 질소비료(질산암모늄, HS 3102.30) 국가별 수입동향

(단위: 천 달러, %)

순위

국가

수입액

점유율

증감률

2016

2017

2018

2016

2017

2018

-

전 세계

8,922.03

8,688.64

9,485.80

100

100

100

9.17

1

한국

6,118.57

6,447.47

7,102.72

68.58

74.21

74.88

10.16

2

러시아

762.62

850.42

1,258.36

8.55

9.79

13.27

47.97

3

칠레

1,179.46

890.80

923.99

13.22

10.25

9.74

3.73

4

중국

655.90

306.62

77.82

7.35

3.53

0.82

-74.62

5

베트남

121.64

58.39

60.37

1.36

0.67

0.64

3.4

6

프랑스

77.76

86.49

31.35

0.87

1

0.33

-63.76

7

스페인

-

12.91

10.27

-

0.15

0.11

-20.42

8

미국

-

-

9.06

-

-

0.1

0

9

독일

6.08

35.56

8.07

0.07

0.41

0.09

-77.3

10

태국

-

-

3.81

-

-

0.04

0

주: 2018년 수입액 기준으로 내림차순, 증감률은 2017년 대비 2018년 수입규모의 변화율

자료: World Trade Atlas

ㅇ 화학비료 원료 2가지 이상을 섞어 만든 복합비료(HS 3105.20) 또한 한국이 점유율 선두

- 일본의 복합비료 총 수입액은 2018년 기준 약 4469만 달러 규모로 전년대비 7% 성장함.

- 국가별로 살펴보면 1위인 한국으로부터 전년대비 9% 증가한 1531만 달러 규모를 수입함. 점유율 또한 34%를 기록하며 2위인 중국과 격차를 두고 있음.

- 2위인 중국으로부터는 1190만 달러 규모를 수입해 전년대비 소폭 하락함. 3위인 노르웨이로부터는 459만 달러 규모를 수입해 전년 대비 2배 이상 수입 규모가 확대됨. 해당 세 국가로부터 복합비료 총 수입액의 70% 이상을 수입하고 있음.

최근 3년간 일본의 복합비료(HS 3105.20) 국가별 수입동향

(단위: 천 달러, %)

순위

국가

금액

점유율

증감률

2016

2017

2018

2016

2017

2018

-

전 세계

47,308.24

41,678.69

44,696.25

100

100

100

7.24

1

한국

14,882.33

14,061.67

15,316.90

31.46

33.74

34.27

8.93

2

중국

13,011.17

12,042.70

11,907.06

27.5

28.89

26.64

-1.13

3

노르웨이

3,427.17

1,265.61

4,526.69

7.24

3.04

10.13

257.67

4

미국

5,045.71

3,981.40

3,724.73

10.67

9.55

8.33

-6.45

5

베트남

119.46

1,600.67

2,218.75

0.25

3.84

4.96

38.61

주: 2018년 수입액 기준으로 내림차순, 증감률은 2017년 대비 2018년 수입규모의 변화율

자료: World Trade Atlas

ㅇ 이처럼 질소비료와 복합비료 부문에서 한국이 일본의 수입 점유율 1위를 기록하는 이유는 일본에 비해 저렴한 비료 가격에 운송 거리 또한 가깝기 때문임.

□ 경쟁동향

ㅇ 일본과 달리 ‘흑토’가 분포하지 않는 한국 토양의 비료, 가격 경쟁력에서 우위

- 지리적으로 일본과 한국은 가깝지만 일본의 토양은 화산재로부터 유래된 ‘흑토’인 반면 한국 본토에는 화산이 없어 흑토가 분포하지 않음. 또한, 일본은 남북으로 길어 북쪽은 아한대, 남쪽을 열대 기후까지 다양하게 분포함.

- 대표적인 고도화성비료를 비교해 볼 경우 일본이 한국에 비해 판매가가 약 1.3배 높음. 일본에서는 전체 비료 생산량의 23% 수준이 수출되지만 한국에서는 절반 이상인 59%를 수출하고 있음.

한일 비료 관련 환경 비교

종류

일본

한국

비료제도

비료단속법

비료관리법

비료등록수(종류수)

20,800

5,700

(비료관리법에 의거해 공장별로 등록된 비료의 종류)

생산량

300만 톤(수출량 약 70만 톤)

270만 톤(수출량 약 160만 톤)

생산업체수(공장수)

약 3000개사

약 1700개사(비료관리법에 따라 등록된 공장 수)

시비 기준

광역자치단체(47개)가 작목별로 필요 시비량을 설정

지역별 시비기준 없음.

가격

약 1850엔/20kg(N14%, P14%, K14%)

약 1500엔/20kg(N21%, P17%, K17%)

자료: 농림수산성

ㅇ 일본 각지에 분포된 중소규모 공장들이 비료제조 경쟁

- 일본은 종합화학회사들이 비료제조를 진행하며, 각지에 중소규모 공장이 분포하고 있음. 반면, 한국의 경우 국가 정책으로 비료제조 목적의 대규모 공장을 정비해 집중 생산을 진행하므로 일본보다 많은 양의 비료 원료를 효율 좋게 생산 가능

주요 비료 메이커의 생산능력 비교

(단위: 천 톤)

회사

생산능력

생산수량

한국 A사

1,360

900

일본 A사

318

234

일본 B사

289

190

일본 C사

266

150

자료: 농림수산성

ㅇ 최근 일본의 비료 업계는 10년간 업계 재편을 진행해 점점 업계에 진입하는 기업들이 늘고 있음.

- 대표적으로 Nissan Agri와 미츠이도아츠 비료가 합병해서 만든 Sunagro, 미츠비시화학비료사업부와 치소아사히비료가 합병한 Jcom Agri 등 비료계 대기업들이 합병하는 경우가 많아짐.

- 이외에도 미츠비시 상사는 터키, 마루베니는 미얀마, 스미토모상사는 우크라이나 등 대형 상사들도 해외 기업과 제휴해 합병회사를 만들며 비료 원료 비용 삭감에 힘쓰고 있음.

□ 유통구조

ㅇ 일본은 한국과 달리 농업유통 구조상 농협(농업협동조합, JA)과 젠노(전국농업협동조합연합회)가 하는 일이 나뉘어 있음.

ㅇ 농협/JA (농업협동조합: Japan Agricultural Cooperative(약칭 JA))

- 일본에서 농업에 종사하는 사람 및 법인이 농업협동조합법에 기초해 조직한 협동조합으로, 개인(농가)이 조합원임.

- 조합원과 그 대표자에 따라 운영되며 사업 분야에 따라 “종합농협”과 “전문농협”으로 구분

- 종합농협의 사업 내용(일반적으로 농협이 하는 사업)

① 신용사업(저금, 자금대부)

② 판매사업(야채와 쌀 등 농축산물 판매)

③ 구매사업(비료·농약·생활용품 구매)

④ 공제사업(보험업무)

- 전문농협의 사업내용

① 영농지도(축산·낙농·원예·과수·농업공업 등의 특정 업종)

② 공동구매·판매(자재나 농산물 등)

ㅇ 젠노(전국농업협동조합연합회)

- 농협 그룹의 경제사업을 담당하며, 일본 전국의 농협(농협협동조합)·경제농업협동조합연합회(경제연)·전문농협연합회(전문연) 등이 조합원임.

- 젠노의 사업 내용

① 생산자재, 생활용품의 공급과 협동시설 설치

② 농축산물의 운반·가공·저장·판매·운송 사업

③ 연합농업창고의 운영

④ 해외농협조직과 제휴 및 개발협력 등

ㅇ 비료 유통구조에서의 농협과 젠노의 역할

- 주로 젠노는 자재조달이나 농업창고의 운영, 해외제휴사업을 담당하며 농협은 농업종사자에 판매를 진행함. 즉, 젠노가 해외로부터 수입해오면 농협이 최종소비자인 농민에게 판매하는 방식임. 기존에는 비료나 농약을 농협으로부터 구입하는 경우가 많았지만 최근에는 판매 루트가 다양화됨.

일본 내 비료 유통구조 1

자료: 농림수산성

ㅇ 유통 채널 다양화

- 농협(JA)은 비료 전체 판매액의 약 74%를 차지하며 농업 종사자 대상 판매 대부분을 차지하고 있고 최근 소매업자(약 19%)나 홈센터(약 7%) 등에도 판매가 늘고 있음.

- 대형 농업자재점이나 홈센터 등 새로운 판매 채널이 확대되고 수입 비료가 점점 증가하고 있는 등 유통 방식이 기존과 달리 변화함.

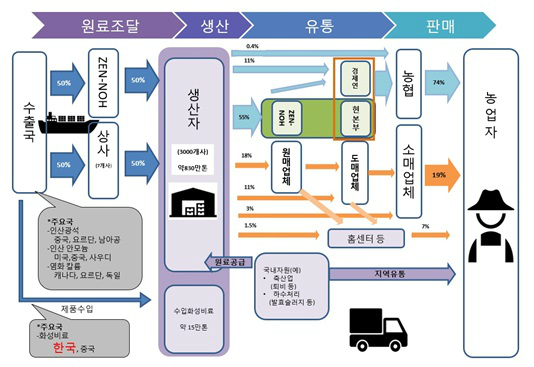

ㅇ 한국으로부터의 비료 수입구조

- 화학비료의 경우 ① 젠노가 일괄 구입 후 각 농협을 통해 전국 농업종사자에 판매, ② 상사 또는 OEM으로 수입해 홈센터 및 소매업자가 판매하는 경우가 일반적임.

- 최근 농협과 젠노에서는 생산비용 삭감을 위해 한국으로부터 콘테이너(20ft) 단위로 저렴한 화학비료를 일괄 구입해 전국의 농업생산자에 판매를 시도하고 있음.

- 젠노가 농협회원으로부터 수입비료 주문을 받아 승인 조건을 만족한 후 수주를 확정해 합계량을 총괄적으로 한국에 발주함. 이후 콘테이너째로 도착한 비료를 항만으로부터 생산자에 직접 전달하는 형태

- 이에따라 일본 국내산 해당 성분 비료에 비해 30~40% 가격 삭감이 가능함.

- 승인 조건:

① 콘테이너 단위(20ft = 10톤 트럭 2대)로 전달

② 10톤 트럭 진입 공간 존재

③ 팔레트마다 하역 가능한 설비

④ 1.5톤 이상의 포크레인 보유

- 현재 젠노 홈페이지 “https://www.zennoh.or.jp/teicost/hiryo/index.html” 「저비용과 상품·생산자재가격 인하 준비」에서 문의가 가능함.

일본에서 수입되는 해외 비료의 유통구조 2

자료: 농림수산성 자료르 바탕으로 KOTRA 도쿄 무역관 가공

- 일본 내 유명 쌀산지 이바라키현에서 농가를 운영하고 있는 A씨는 “생산하고 있는 쌀은 대부분 주식용으로서 농협에 판매되고 있지만 전병 등 쌀과자 원료나 음료용, 정부 비축미로도 사용된다”고 전함. 또한 농협과 농가의 관계에 대해 “비료는 홈센터 등에서도 싸게 살 수 있으나 농가에서는 주로 농기구를 살 때 융자를 받아 이미 농협과 관계가 있기 때문에 비료·농약 등도 농협을 통해 조달하는 경우가 많다”고 전함.

일본의 대표적 홈센터

회사

기업 로고

점포 수(개)

연매출(억 엔)

CAINZ

219

4,142

KOMERI

1193

3,284

KOHNAN

356

3,111

LIXIL VIVA

89

1,849

SHIMACHU

59

1,411

JOYFUL HONDA

21

1,363

자료: 데코쿠데이터뱅크의 “2019 업종별 매상순위”를 바탕으로 KOTRA 도쿄 무역관 작성

ㅇ 관련전시회

- 국제농업자재 EXPO(International Agricultural Material & Technology Expo Tokyo(AGRITECH TOKYO))

(URL) https://www.agriexpo-tokyo.jp/

- AGRO 이노베이션 2019 (AGRO Innovation Tokyo 2019)

(URL) http://www.jma.or.jp/

□ 관세율, 수입규제, 인증

ㅇ 관세율

HS Code

기본

WTO 협정

3102.30

무관세

무관세

3105.20

무관세

무관세

자료: 재무성 무역통계 실행관세율표 2019년 4월 1일판

ㅇ 수입규제: HS 3102.30, HS 3105.20에 관한 별다른 규제는 없음.

ㅇ 관계 법령 및 인증: 비료단속법

- 일본 비료단속법에서는 비료를 크게 보통비료와 특수비료로 분류하고 있으며, 주로 수입품은 보통비료의 지정배합비료 이외의 보통비료에 속함. 해외업자에 의해 외국에서 생산된 비료는 농림수산대신에 등록할 필요가 있음.

- 비료의 종류에 따라 등록유효기간이 다르며 질소비료 중에서도 황산암모니아, 인산암모니아에 대해서는 유효기간이 6년, 액체질소비료, 부산질소비료 등은 3년으로 정해져 있음.

- 비료단속법을 준수해야 하는 사람: 생산업자, 수입업자, 판매업자

· 주의사항

① 제조·수입·판매를 하는 사람은 비료를 전부 자가소비하는 경우를 제외하고 타인에게 양도하는 경우 비료단속법을 따를 것

② 유상, 무상에 관계 없이 제3자에게 양도하는 경우 비료단속법에 따를 것

③ 제3자에게 반복해서 양도할 의사가 있는 경우 결과적으로 1회였더라도 비료단속법에 따를 것

ㅇ 수입 시 등록의 제출

- 하기 비료를 수입하는 경우 농림수산대신의 등록과 신청서 제출이 필요함.

- ① 공적규격에 적합한 비료

- ② 지정배합비료(등록된 비료만 법률에 따라 배합 등록)

- 수입을 중단하는 경우에도 똑같이 신청서 제출 필요

□ 시사점

ㅇ 현재 일본 비료 업계는 비용 삭감을 위해 노력하고 있어 향후에도 가격경쟁력 높은 한국 비료 수입이 확대될 가능성 농후

- 2016년부터 일본의 젠노에서 한국 비료를 수입하고 있으며, 수입한 비료를 항만에서 농업 생산자에게로 바로 직송해 통상 가격에 비해 30~40% 저렴한 가격 경쟁력을 갖춤.

- 현재 한국이 일본의 수입점유율 1위를 차지하는 질소비료나 복합비료뿐만 아니라 다른 화학비료 또한 높은 가격경쟁력으로 수출 확대를 기대할 수 있음.

ㅇ 젠노 혹은 상사를 통해 수출할 경우 한국 국내에 비해 4배나 높은 수수료를 감당해야하는 점 유의 필요

- 일본 내 비료를 취급하는 기업들에 직접 수출 판로를 개척하거나 홈센터에 직접 납품하는 경우 가격 경쟁력은 더욱 높아질 수 있음.

- 다만 현재까지 일본으로 수출하고 있는 비료 혹은 비료 원료들은 대부분 젠노와 상사를 통했기 때문에 직접 수출 진행을 위해서는 신중한 검토가 필요함.

자료: 마이나비농업, 일본 농림수산성, World Trade Atlas, 제국데이터뱅크, 재무성 등 KOTRA 도쿄 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (일본 화학비료 시장동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

6차 산업으로 부가가치를 높이는 일본 농가

일본 2019.06.24

-

2

쌀의 변신은 무죄! 일본 식품업계에 부는 새로운 바람

일본 2019.04.23

-

3

일본, 와규보다 숙성육! 붉은 고기의 블루오션을 찾아서

일본 2019.03.15

-

1

일본 유기질비료 시장동향

일본 2021-10-08

-

2

중국 유기비료시장 현황과 전망

중국 2018-10-26

-

3

베트남 비료시장 동향

베트남 2021-07-23

-

4

우리 기업이 꼭 알아야 할 중국의 신에너지차 생산 거점

중국 2023-03-24

-

5

초고령사회에 대응하는 日 치매예방 앱 시장

일본 2021-02-05

-

6

인도네시아 비료시장 동향

인도네시아 2020-04-21

-

1

2021년 일본 석유산업 정보

일본 2022-01-20

-

2

2021년 일본 의료기기 산업 정보

일본 2022-01-20

-

3

2021년 일본의 산업 개관

일본 2021-12-29

-

4

2021 일본의 정보 보안 산업

일본 2021-12-29

-

5

2021 일본의 수산업

일본 2021-12-29

-

6

2021 일본의 자동차 산업

일본 2021-12-29

- 이전글

- 다음글