-

탄자니아 투자 진출을 위한 KEY, 조세제도

- 투자진출

- 탄자니아

- 다레살람무역관 한대현

- 2019-07-12

- 출처 : KOTRA

-

- 높은 경제성장률 지속하는 탄자니아 떠오르는 투자처로 부각 -

- 탄자니아 진출을 위해서는 조세제도에 주목 -

□ 탄자니아 투자진출 환경

ㅇ 탄자니아 경제 환경

탄자니아 주요 경제 지표

주: 2018년은 추정치, 2019년은 전망치

자료: EIU, World Bank, IMF, National Bureau of Statics(TZ), AfDB

ㅇ 국내 수요 시장 성장과 더불어 최근 수 년 동안 연평균 7%에 달하는 경제성장률 기록

- 국내 소비증가 및 에너지, 교통 인프라 부문 대형 프로젝트 추진이 성장의 주요 동력

- 탄자니아 도시 소비층 확대로 서비스산업 분야가 향후 성장동력으로 자리잡을 전망

· 글로벌 시장조사기관 유로모니터(Eurimonitor)에 따르면 연 5% 도시인구 성장으로 2020년 도시인구 비중은 31%, 소비량 11% 증가 예상

ㅇ 무역수지 적자는 지속될 전망이나 해외직접투자 FDI는 확대 예상

- 수입에 많이 의존하는 구조적 문제로 무역수지 적자는 지속 전망

- 탄자니아 FDI 규모는 동아프리카(EAC)에서 가장 큰 규모이나 2015년 이후 지속적인 감소 추세

· 2017년 동아프리카 국가별 투자유치 금액은 탄자니아 11억8000만 달러, 우간다 7억 달러, 케냐 6억7000만 달러, 르완다 3억7000만 달러 등

ㅇ 탄자니아 투자 강점

아프리카 투자 강국 순위

자료: Tanzania Invest

- RMB은행의 2019년 아프리카 투자 리포트에 의하면 탄자니아는 아프리카 투자 강국 순위 7위에 위치함.

- 탄자니아는 넓은 국토, 안정된 정치구조 및 빠르게 성장하는 경제를 보유하고 있는 동아프리카의 강국 중 하나임.

- 탄자니아는 인도양과 접하고 있어 아시아 지역 등과도 접촉이 자유롭고 내륙국가인 우간다, 르완다, 브룬디 등 6개국의 상품유통 창구로 활용가능한 전략적인 지리적 이점이 존재

- 탄자니아는 독립 이후 내전이나 소요없이 안정된 정치체계를 운영하며, 아프리카 내에서도 정치적으로 모범적인 국가로 꼽힘.

- 모든 투자자들이 현지에 잘 정착할 수 있도록 안정적인 투자제도 운영, 다른 아프리카 국가와 비교해 균형이 잡혀있는 재정적 인센티브 제공

- 탄자니아는 경작 가능한 농지, 광물, 관광자원 등 아직 개발되지 않은 많은 자원을 보유하고 있으며 풍부한 천연자원 개발을 위한 많은 프로젝트 진행 중

ㅇ 탄자니아 투자 위험요인

- World Bank에서 발표한 사업환경지수(Doing Business 2018) 조사에서 전반적인 기업환경지수 137위로 2017년의 132위에 비해 하락하며 낮은 순위를 보임.

· Paying Taxes(154위), Trading Across Borders(182위) 등의 부문에서는 낮은 평가를 받음.

- 탄자니아의 투자 단점으로 뽑히는 조세제도를 극복하기 위해서는 투자자들 또한 기업 관련 조세제도에 대해 알고있는 것이 중요함.

□ 탄자니아 기업 관련 조세제도

ㅇ 탄자니아 조세 제도 개요

- 탄자니아 조세 제도는 2004년에 제정된 소득세법, 2014년 부가가치세법, 2004년 동아프리카관세관리법, 1972년 인지세법, 2000년 직업교육 및 훈련법, 그리고 연간 제정법들에 의해 제정됨.

- 세금을 관리하는 기관은 탄자니아 국세청(Tanzania Revenue Authority, TRA)임.

TRA 로고

자료: TRA 공식 홈페이지

- 탄자니아의 회계연도는 7월 1일부터 다음 해 6월 30일까지 임.

ㅇ Corporate income tax (법인 소득세)

- 법인의 소득을 과세대상으로 해 부과하는 조세로 탄자니아에서 일반 기업의 법인 소득세율은 30%임.

· 다레살람 증권거래소(DSE) 등록 법인은 처음 3년간 25%, 원유∙가스∙채광 기업에 대한 기술 및 경영 서비스 제공기업은 매출액의 5%

- 최저한세(Minimum Tax)는 과세의 공평을 위해 사업소득이 있는 법인이 아무리 많은 공제나 감면을 받더라도 납부해야 하는 세금으로 탄자니아에서는 현행 및 직전 2년의 연속 3년의 회계연도에서 지속적인 손실 또는 영업 이익이 나지 않은 법인인 경우 매출액의 0.5%를 최저한세로 납부해야 함.

· 17/18 탄자니아 회계연도까지의 최저한세율은 0.3%, 영농기업 및 건강∙교육 관련 기업은 제외

- 회계연도 말부터 6개월 이내에 최종 법인 소득 신고서(Final return of income)를 작성 및 제출해야 함.

- 회계연도 시작 후 3개월 내에 잠정 소득 세액을 계산해 분기당 한번(4번에 걸쳐) 잠정 소득 신고서(Provisional return of income)를 작성, 납부해야 하며 최종납부세액의 80%이상이 잠정 소득 신고를 통해 납부돼야 벌금 등을 피할 수 있음.

- 허용되는 업무 추진비에 대해서는 특정 업무에 따라 관련 %만큼 공제 받을 수 있음.(단, 개인적인 용도로 사용된 비용은 공제받을 수 없음)

ㅇ Value Added Tax(부가가치세)

- 생산 및 유통의 각 단계에서 생산되는 부가가치에 부과되는 조세로 탄자니아에서 정해진 표준세율은 18%임.

· 2014년 부가가치세법에 따라 일부품목은 영세율(0%) 적용 또는 면세

- 법인의 부가가치세 세액은 판매로 일어난 부가가치(Output VAT)에서 운영에 있어서 지출한 부가가치 VAT(Input VAT)를 뺀 금액으로 결정됨.

- 매월 부가가치세는 월말부터 20일 이내에 신고서를 제출하고 다음 달 20일까지 TRA에 납부해야 함.

- 지출 관련 부가세가 매출 관련 부과세를 상회하는 경우 Input VAT의 환급을 TRA에 청구할 수 있음, 공제를 위해서는 납세자의 TIN(Taxpayer Identification Number)과 VRN(Vat Registration Number)이 명시된 청구서에 한해서 가능함.

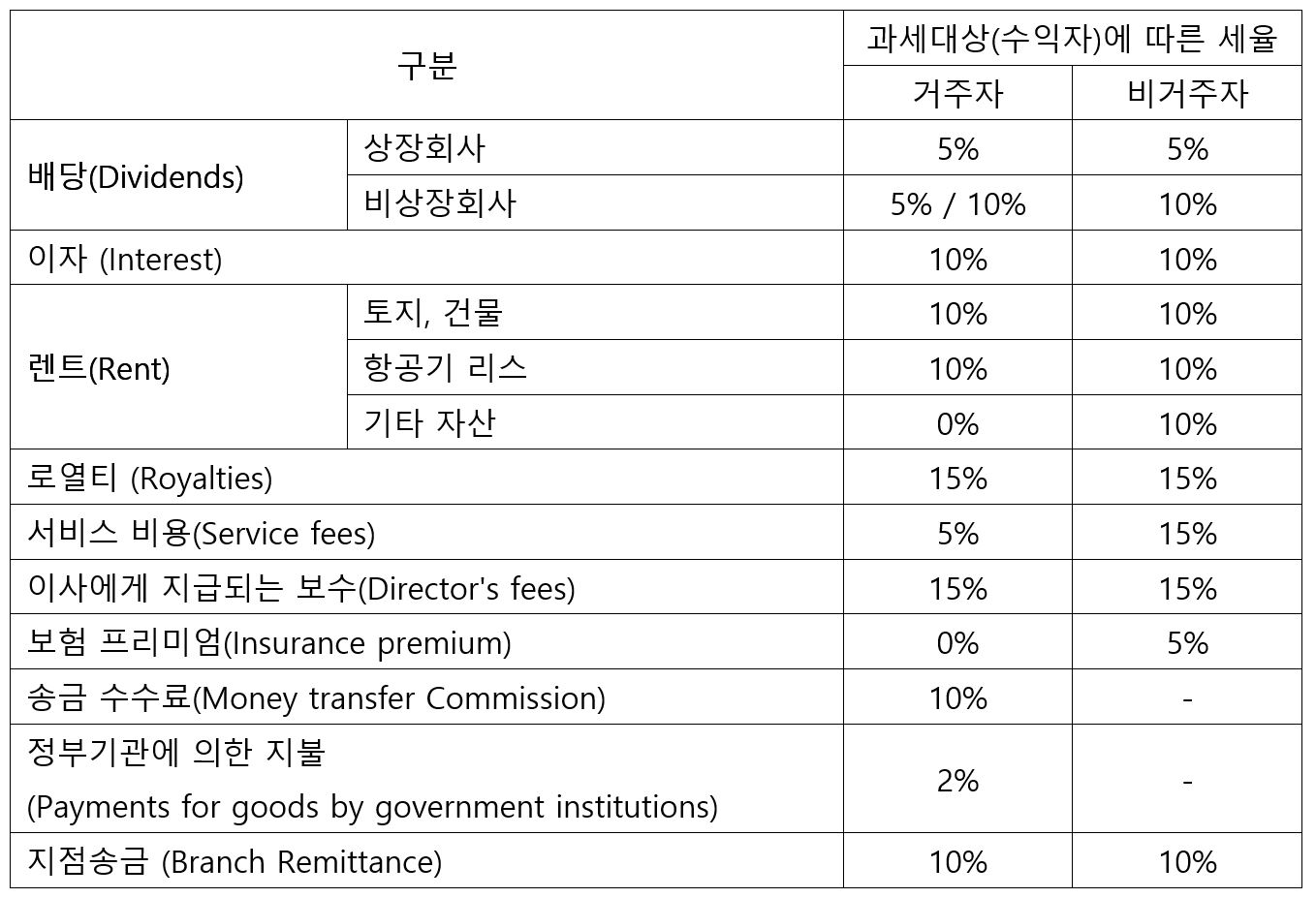

ㅇ Withholding Tax ; WHT(원천징수세)

- 소득 또는 수입 금액을 지급하는 자(원천징수의무자)가 그 금액을 지급할 때 상대방(원천납세의무자)이 내야할 세금을 대신 징수, 납부하는 조세로 탄자니아의 원천징수세율(Withholding Tax Rate)은 아래 표와 같음.

· 지급대상이 거주자이냐, 비거주자이냐에 따라 일부 공제세율에 차이가 존재함.

탄자니아 원천징수세율

자료: TRA 공식 홈페이지

- 원천 징수의무자(수익자)는 원천징수한 세금을 "TRA Online Registration, Electronic Filing & Payment Registration Gateway"를 통해 다음 달 7일까지 납부해야 함.

- 원천 징수의무자가 세금을 납부하지 못한 경우 원천 납세의무자가 원천징수세액을 TRA에 납부해야 함.

- 원천 징수의무자는 원천징수, 납부 증명서 세금을 "TRA Online Registration, Electronic Filing & Payment Registration Gateway"를 통해 발급받아 원천 납세의무자에게 매달 제공해야 함.

ㅇ Payroll Tax(급여세)

- 탄자니아에서 급여세는 사회보장기여금(Social Security Contribution)을 제외한 급여에 부과되는 세금으로 다음 달 7일까지 납부해야 함.

- 사업장의 고용주는 탄자니아 본토에서는 피고용인 급여액의 4.5%, 잔지바르에서는 5%를 기술 숙련노동력 개발부담금(Skills and development Levy)으로 다음 달 7일까지 납부해야 함.

- 탄자니아 본토의 근로자는 매월 급여액의 1%(민간부문) 또는 0.5%(공적부문)를 산재보험펀드(Workers Compensation Fund)로 납부해야 함. 잔지바르는 해당없음.

- 탄자니아 본토의 고용주와 근로자는 매월 National Social Security Fund(NSSF)나 Public Service Social Security Fund(PSSSF)라고 불리는 사회보험으로 10%를 납부해야 함. 잔지바르에서는 매월 ZSSF로 고용주 급여의 13%, 근로자 급여의 7%를 납부함.

- 급여세는 원천징수세로 고용주는 급여세와 사회보험 등 납부해야하는 세금을 원천징수세로 TRA에 납부하고 그 외 비용을 근로자에게 지급함.

ㅇ Stamp Duty(인지세)

- 재산상의 권리변동∙승인을 표시하는 증서를 대상으로 그 작성자에게 부과되는 세금으로 탄자니아에서는 2006년 인지세법에 따라 다양한 인지세가 존재

- 리스, 주식 양도, 사채 발행 및 이전 등 대부분의 경우 인지세율은 거래액의 1%

- 부동산 이전의 경우 최대 1.5%의 인지세율, 농업용 토지 매매인 경우 에이커(acre)당 Tzs 400의 인지세를 납부해야 함.

□ 시사점

ㅇ 탄자니아의 투자 환경의 장점을 살린다면 여러 분야의 사업은 지속적으로 성장할 전망

- 탄자니아의 2019년 경제는 2018년에 이어 꾸준한 성장률 기록 전망

· 2017년에는 6.5%로 다소 주춤했으나 AfDB에 의하면 2019년에는 6.9%로 성장세 지속 전망

- 안정된 정치 기반(집권 여당의 70%이상 지지율)과 강도높은 공공개혁 추진, 산업화 및 일자리 창출을 통한 중소득국 도약 목표

- 기본 인프라 구축 수요와 함께 건설업 및 서비스업 지속 성장 예상

· 표준궤철도(SGR),송유관(우간다-탄자니아)등 인프라 구축 확대로 자금 유입 확대

ㅇ 투자자들의 안정적인 정착과 지속적인 투자를 위해서는 단점으로 뽑히는 세금 관련 규정을 잘 알고 있는 것이 중요

- 탄자니아 회계법인 Balakrishna SreeKumar & Co.의 Executive Director Dr. B. S. Sreekumar는 무역관원이 직접 참여한 세법관련 세미나에서 탄자니아의 투자환경은 투자자들이 관련 세법을 아는만큼 달라진다고 말하면서 세금 관련 규정에 대해 아는 것과 강압적인 TRA를 잘 대처하는 것이 투자 환경 조성에 중요함을 강조함.

- 투자자들이 탄자니아 현지에서 세금으로 인한 문제를 최소화하기 위해서는 탄자니아의 세금 규정을 잘 지키면서 세금 납부에 관한 계획을 잘 짜는 것이 중요함.

- 탄자니아 현지에는 장기 투자자들을 위한 회계법인들이 존재, 세법 관련 컨설팅을 통한 투자 환경개선 전망

자료: TRA, Tanzania Invest, EIU, World Bank, IMF, National Bureau of Statics(TZ), AfDB 및 KOTRA 다레살람 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (탄자니아 투자 진출을 위한 KEY, 조세제도)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

인도네시아 소비자의 온라인쇼핑 트렌드 분석

인도네시아 2019-07-12

-

2

아제르바이잔 현금 거래 현황 및 비현금거래 육성 동향

아제르바이잔 2019-07-12

-

3

[기고] 탄자니아 소득세와 건설업종 절세 전략

탄자니아 2019-11-27

-

4

2021년 탄자니아 산업 개관

탄자니아 2021-09-13

-

5

탄자니아 정부 2021/22 회계연도 예산안 주요내용

탄자니아 2021-08-26

-

6

탄자니아, 민감한 이슈는?

탄자니아 2016-04-14

-

1

2021년 탄자니아 산업 개관

탄자니아 2021-09-13

-

2

2021년 탄자니아 인프라 건설 산업 정보

탄자니아 2021-09-13

-

3

2021년 탄자니아 이동통신산업 정보

탄자니아 2021-09-13

-

4

2021년 탄자니아 광물산업 정보

탄자니아 2021-09-13

-

5

2021년 탄자니아 농업 정보

탄자니아 2021-09-13

-

6

탄자니아 인프라 건설 산업 정보

탄자니아 2020-11-23