-

2017년 하반기 베트남 주요 경제 이슈

- 경제·무역

- 베트남

- 호치민무역관 이주현

- 2017-06-29

- 출처 : KOTRA

-

- TPP 악재에도 끄떡없는 외국인투자가 베트남 경제성장 주도할 것 -

- 베 정부, 재정건정성 확보 위해 공기업 민영화 및 은행권 M&A 추진 확대 -

□ 2017년 상반기 베트남 주요 경제 지표 분석

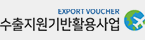

ㅇ (GDP) 2017년 GDP 성장률 목표 달성 '빨간불'

- 2017년 1분기 베트남 경제성장률이 5.1%에 그침으로써, 베트남 정부의 2017년 경제성장률 목표인 6.7% 달성이 사실상 어렵게 됐음. 해당 목표 수치를 달성하기 위해선 남은 3분기 동안 평균 GDP 성장률이 반드시 7%를 기록해야 하지만, 남은 기간 동안 베트남 경제 성장을 촉진시킬 수 있는 동기 요인이 제한적이기 때문임.

2013~2017년 1분기 베트남 경제성장률 추이(단위 : %)

자료원: 베트남 통계청

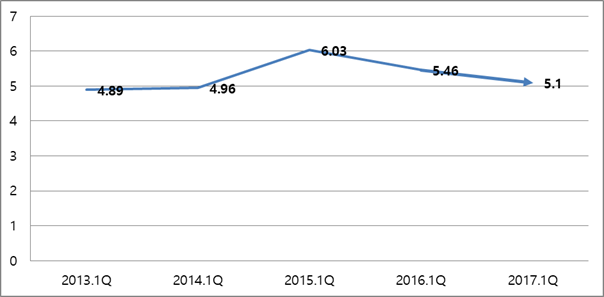

ㅇ (소비·생산) 소비는 늘고, 산업생산활동은 다소 주춤

- 2017년 1~5월 기준 베트남 통계청에 따르면, 베트남 재화 및 서비스 판매액은 약 1600조 동(약 705억 달러)를 기록해 전년동기대비 10.2% 증가함. 베트남 소매유통시장은 베트남 경제성장에 힘입어 꾸준히 확대되고 있으며, 글로벌 시장조사기관 A.T.Kearney가 2017년 6월 발표한 '2017 글로벌유통발전지수(GRDI)' 보고서에 따르면 베트남 리테일(retail) 시장은 세계에서 6번째로 유망함.

- 해당 기간 베트남 산업생산지수(IPI)는 전년동기대비 5.7% 증가했지만 증가 폭은 감소함(2016년 1~5월 산업생산지수 증가율은 7.4% 기록). 이는 석유·가스 채굴 활동 감소에 따른 영향으로 분석됨. 또한 2017년 5월 베트남 제조업 구매관리자지수(PMI) 역시 51.6을 기록해 확장세는 유지했으나, 2016년 3월 이후 가장 낮은 수치를 기록함.

(좌)재화·서비스판매액 증가율, (우)산업생산증가율

자료원: 베트남 통계청

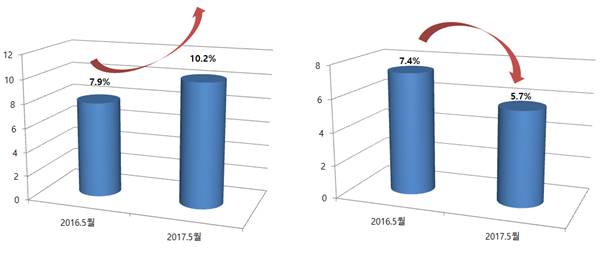

ㅇ (FDI) 미국의 TPP 탈퇴 악재에도 불구하고 외국인투자자본 유입 지속

- 2017년 1~5월 기준, 대베트남 외국인직접투자는 투자건수 939건, 총 투자금액 121억 달러를 기록해 전년동기대비 각각 3.5%, 10.4% 증가함. 외투기업들은 제조업(66.7%), 도소매업(6.6%), 부동산업(4.6%)에 주로 투자했음. 한국의 대베트남 투자가 전체 비중의 36.4%를 차지해 베트남 투자 국가 1위를 유지 중임.

- 올해 초 미국이 TPP 탈퇴 선언함에 따라 TPP 최대 수혜국으로 언급됐던 베트남은 기업 투자자금 유입 지연 등의 부정적 영향을 받을 것으로 예상됐음. 그러나 베트남 정부의 대내외적 투자환경 개선 노력, 이미 다수 국가들과 체결한 자유무역협정(FTA), 낮은 인건비 등의 이점을 활용한 대베트남 투자는 지속 증가함.

대베트남 FDI 유입 지속

(단위: 백만 달러)

자료원: tradingeconomics.com

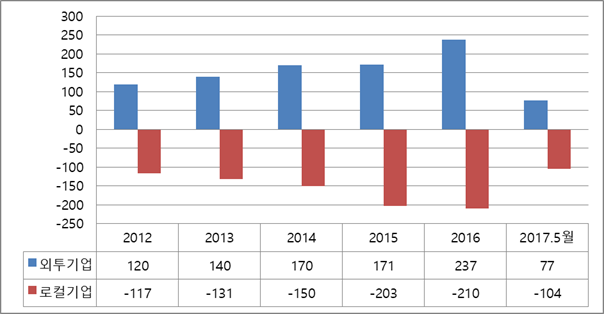

ㅇ (무역) FDI 기업이 대외교역규모 증가 1등 공신… 반면 로컬기업은 무역적자 주범

- 2017년 1~5월 기준, 베트남의 대외 수출액은 793억 달러, 수입액은 820억 달러를 기록해 전년동기대비 각각 17.4%, 23.8% 크게 증가함.

- 베트남 대외교역은 FDI 기업이 선도하고 있음. 2017년 1~5월 FDI 기업 수출액 규모는 572억 달러를 기록해 베트남 전체 수출액의 77.4% 비중을 차지했음. 수입액 규모는 496억 달러를 기록해 전체 수입액의 60.5%를 차지함.

- 한편, 2017년 1~5월 베트남은 무역 적자를 기록했는데 이의 주범으로 베트남 로컬기업이 꼽힘. 베트남 로컬기업들은 수출액 221억 달러, 수입액 324억 달러를 기록해 103억 달러의 무역 적자를 기록함.

외투기업과 로컬기업 무역수지 비교

(단위: 억 달러)

자료원: 베트남 통계청

□ 2017년 하반기 베트남 주요 경제 이슈

ㅇ 베트남 총리, 6.7% 경제성장률 달성 위해 총력 대응 주문

- 응웬쑤언푹(Nguyen Xuan Phuc) 베트남 총리는 2017년 5월 주요 부처 장관들과의 회의에서 6.7% 경제성장률 목표 수정은 없을 것이며, 모든 부처들이 이를 위해 힘써줄 것을 당부함. 베트남 정부는 남은 기간 동안 해당 목표 달성을 위해 신용 확대, 공공부채 관리 강화, 원유 생산 확대, 정부기금 분배를 통한 사회자본투자 등을 통해 경기를 부양할 계획임.

- 한편, 월드뱅크는 2017년 6월 4일 '2017 글로벌 경제전망' 보고서를 통해 2017년 베트남 경제성장률을 6.3%로 전망했으며, 세계 3대 신용평가기관인 피치(Fitch)는 올해 5월 베트남 경제에 대해 '안정적'에서 '긍정적'으로 상향 전망함. HSBC 역시 베트남 경제지표 성장세를 낙관함.

주요 글로벌 경제기관들의 2017년 베트남 경제성장률 전망

월드뱅크

아시아개발은행

IMF

EIU

HSBC

6.3%

6.5%

6.5%

6.3%

6.4%

자료원: WB, ADB, IMF, EIU, HSBC

ㅇ EU-베트남 FTA, RCEP 등 경제영토확장 통해 무역∙투자 부문 성장모멘텀 지속

- 베트남은 TPP를 통한 대미무역 수출 증가 효과는 상실했지만, 2017년 1~5월 기준 베트남의 대미 수출이 전년동기대비 10.1% 증가하는 등 미국 시장으로의 수출은 지속 증가할 것으로 기대됨. 2017년 5월 31일, 트럼프 미 대통령이 베트남 총리와의 백악관 회담에서 베트남의 높은 대미 무역 흑자를 언급하며 무역 불균형 해결을 강조하기도 했지만, 많은 전문가들은 미국의 주요 통상압박 대상이 중국과 멕시코에 집중될 것으로 전망함.

- EU-베트남 FTA의 경우 브렉시트(영국의 EU 탈퇴)로 인해 발효가 조금 지연될 것이란 우려가 있지만, 베트남 경제 성장 및 수출 제고에 긍정적인 영향을 미칠 것으로 기대됨. 특히 EU-베트남 FTA는 EU와 아세안 시장을 잇는 교두보 역할을 할 것으로 기대돼 EU기업들의 대베트남 투자가 늘어날 것으로 예상됨.

- 이외에도 베트남 정부는 추가적으로 RCEP(역내포괄적경제동반자협정), 베트남-이스라엘 FTA, 베- EFTA(EU에 참가하지 않은 4개국) FTA 등을 추진하고 있어 베트남 무역·투자 성장 모멘텀은 강화될 것으로 전망됨. 베트남은 FTA 체결을 늘림으로써 고부가가치 제품 수출 증가와 글로벌 밸류체인 참여 확대를 기대하고 있음.

ㅇ PPP 통한 인프라 투자로 경제 성장 동력 유지

- 최근 베트남의 인프라 개발은 베트남 정부의 공공부채 증가, 재정수지 악화 등으로 인한 어려움을 겪고 있음. 2016년 베트남 공공부채 비율(GDP 대비)은 63.7%로 알려져 국회가 설정한 공공부채 한도인 65%에 거의 근접했으며, 2016년 GDP 대비 베트남 재정적자 비율은 4.4%를 기록함.

- 특히 베트남 경제가 빠르게 성장하면서 기존에 저소득층 국가로서 누렸던 장기저금리우대 대출이 어려워짐. 2017년 7월부로 베트남은 월드뱅크(WB)의 IDA(국제개발협회) 차관 공여 대상국에서 제외될 예정이며, 아시아개발은행 역시 향후 1~2년 후 융자대상국가 분류에 따라 베트남을 OCR(일반재원) 지원 그룹으로 전환할 가능성이 제기되고 있음.

- 이처럼 베트남 정부 재정지출 제한 및 ODA수원 여건이 악화됨에 따라, 베트남의 사회간접자본 개발 사업이 자금난에 봉착할 가능성이 높아짐. 베트남 정부는 이에 대한 방편으로 PPP(BOT, BTO 등)와 같은 민간자본유치를 확대할 계획임.

- 호찌민시는 교통, 환경, 헬스케어, 교육 등 다양한 부문에서 총 153개 중 23개 PPP 프로젝트를 완료하고 남은 프로젝트를 진행할 계획임(총 규모 약 200억 달러). 하노이 역시 처음으로 도시철도 등 교통인프라 부문 52개 프로젝트에 대해 PPP투자를 공식적으로 요청했고 규모는 약 150억 달러에 달할 전망임.

베트남 주요 PPP 프로젝트

번호

프로젝트명

투자금액(백만 달러)

1

Mong Duong II Thermal Power Generation Project

1,950

2

Vinh Tan 1 Coal Plant

1,740

3

Nam Con Son Gas Pipeline

1,300

4

Hutchison Telecommunication Vietnam

784

5

S-Fone Network

773

6

Phu My 2.2

480

7

Vietnam Mobile Telecom Services Company

456

8

Phu My 3

422

9

BT20 National Highway 20

276

10

Thuong Kon Tum Hydropower Plant

267

자료원: 월드뱅크

ㅇ 국영기업 및 은행권 M&A 확대 될 것으로 전망

- 2016년 베트남 공기업 부채 규모는 약 3240억 달러를 기록해 GDP 대비 약 158%를 차지함. 베트남 재정수지가 악화되는 상황에서 공기업들의 부채 증가는 베트남 국가 재정을 더욱 위협할 수 있기 때문에, 베트남 정부는 2017년 연초부터 공기업 민영화에 더욱 열을 올리는 중임.

- 2017년 1~5월 기준 15개 공기업들에 대한 민영화가 이뤄졌으며, 2020년까지 총 137개 국영기업들을 추가로 주식화할 예정임. 민영화 대상 주요 공기업으로는 베트남 석유가스공사그룹(PetroVietnam), 베트남 전력공사(EVN), 베트남 모바일텔레콤(Mobifone) 등이 있음.

- 한편 베트남 중앙은행이 발표하는 공식적인 악성부채(NPL) 비율은 3% 미만으로 낮지만, 전문가들은 실제로 이보다 훨씬 높을 것으로 추정하고 있음. 이는 베트남 자산관리공사(VAMC)의 NPL 회수율이 낮고 베트남 은행들이 공시하는 금융정보에 대한 낮은 신뢰성에 기인함.

- 베트남 정부는 공적자금 투입, 빚 보증 등과 같은 직접적인 지원보다는 은행권의 구조조정, 지배구조 개선 등을 독려하고 있음. 특히 해외 자본을 통한 은행권 M&A 확대를 추진 중임. 이를 위해 베트남 정부는 은행에 대한 외국인 투자 한도를 높이는 방법으로, 외국인 투자를 늘림으로써 베트남 경제 활성화를 기대하고 있음.

주요 국영기업 민영화 리스트

번호

기업명

분야

1

PetroVietnam Exploration Production Corporation

석유가스

2

Agriculture and Rural Development Bank

금융

3

Vietnam Mobile Telecom Services One Member Limited Liability Company

통신

4

Song Da Corporation

건설

5

Vietnam National Coffee Corporation

식품가공

6

EVN GENCO 1

전력

7

Saigon Water Corporation

환경

자료원: Decision No.58/2016/QD-TTg

□ 시사점

ㅇ TPP 무산에도 외국인투자는 끄떡없이 증가 중

- 베트남 경제 성장의 핵심 축은 꾸준한 외국인직접투자(FDI) 유입임. 특히 올해 상반기에는 TPP 악재가 있었음에도 불구하고 더 많은 외투기업들이 베트남에 진출하고 있는 것으로 나타남. 이러한 외국인투자 행진은 2017년 하반기 베트남 경제 성장을 주도할 것으로 전망됨.

ㅇ 그린필드 투자 외에 M&A 투자 증가세 눈 여겨봐야 함.

- 그동안 대베트남 투자는 그린필드 투자가 주를 이뤘지만 향후 M&A 투자 증가율이 점점 높아질 것으로 전망됨. 베트남 정부는 공기업 민영화 추진, 부실 은행 정리 등의 구조조정 정책을 통해 외국투자자들에게 M&A 기회를 제공하고 있으며, 이를 위해 외국인 보유 지분 한도 철폐 등 제도 개선을 하고 있음.

ㅇ 재정 건전성 악화, 베트남 경제 뇌관으로 작용할 것으로 전망

- 최근 5년간 베트남 경제성장률이 연평균 6%씩 증가한 반면 베트남 공공부채는 이보다 3배 높은 연평균 약 18.4%씩 증가함. 2016년 공공부채 비율은 베트남 국회가 설정한 한도 비율인 65%에 다다랐으며, 월드뱅크는 2018년까지 베트남 공공부채가 지속 증가할 것이라고 전망함. 베트남 재정적자 폭도 개선되지 않고 있음.

- 이 같은 베트남 정부 재정건정성 악화는 정부 지출 감소로 이어져 베트남 경제 성장에 부정적 영향을 미칠 것으로 예상됨.

ㅇ 이외에도 베트남 정부는 중장기 경제성장 전략으로 부품∙소재산업 육성, 하이테크 농업 투자, 로컬기업들의 글로벌 밸류체인 참가 지원, 스타트업 지원 정책 등을 펼치고 있음.

자료원: 베트남 통계청, 베트남 재정부, 월드뱅크, 아시아개발은행, IMF, EIU, 유로모니터, BMI, 신한은행, 호투협, 코참, 현지 언론 보도 및 KOTRA 호치민 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (2017년 하반기 베트남 주요 경제 이슈)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

2023년 베트남 경제전망

베트남 2022-12-27

-

2

성장하는 베트남 남성 그루밍 시장

베트남 2021-11-22

-

3

베트남의 2021년과 2022년 경제전망

베트남 2022-01-07

-

4

2021년 베트남 소매유통산업 정보

베트남 2021-08-30

-

5

2021년 베트남 외국인 투자 동향 및 전망

베트남 2022-02-23

-

6

2021 베트남 철강산업 정보

베트남 2021-11-08

-

1

2023년 베트남 금융산업 정보

베트남 2024-01-04

-

2

2023년 베트남 IT산업 정보

베트남 2024-01-04

-

3

2023년 베트남 관광산업 정보

베트남 2023-12-12

-

4

2023년 베트남 물류산업 정보

베트남 2023-12-11

-

5

2023년 베트남 산업개관

베트남 2023-12-11

-

6

2023년 베트남 자동차 산업 정보

베트남 2023-12-08