-

미국과 중국 관계 속의 러시아 포지셔닝

- 경제·무역

- 러시아연방

- 모스크바무역관

- 2021-11-30

- 출처 : KOTRA

-

- 탈 달러화, 품질 교역 방법 강구 등 러시아는 중국과 협업 강화 -

- 대중 경제의존도 심각, 한국과 같이 공급 및 수입 시장 다변화 절실 -

2020년 초부터 미국은 중국을 향해 ‘미국이 이끄는 자유주의 국제질서’와 '미국의 안보까지 저해'한다는 우려를 공공연하게 표출하고 있다. 게다가 코로나19 발발 이후 중국에 대한 미국의 긴장감은 더욱 커졌다. 중국은 공공연한 미국과의 직접적인 갈등은 피하는 입장을 고수 중이나 미국과 유럽은 중국에 대해 비우호적인 입장을 취하고 있다.

미-중 관계 최근 동향 및 러시아 입장

미국은 최근 대외정책 중 중국과 러시아를 대표적인 비우호적인 국가로 지정하였다. 그러나 러시아와 중국은 군사적 협력을 제외하고 양국 우호관계를 전통적으로 유지하고 있다. 1949년 중국 공산당의 권력 장악 이후로 러시아(소비에트)와의 우호 관계가 깊어진 가운데 1950년부터 3년간의 6.25 전쟁과 1954~1955년간의 대만 해협에서 생긴 미-중 간 군사적인 충돌이 있었다. 1960년 미국 외교는 소비에트 정부를 뒤로하고 중국과의 화해 분위기를 조성하는데 성공하였다. 덩샤오핑 집권 동안 미중 화해분위기는 고조되었고 자유 교역 등 경제적 교류가 더욱 활발해졌다. 천안문 사태(1989년)로 90년대는 대중 미국 제재와 함께 위성, 핵 기술 분야, 컴퓨터 등의 경제적 협력이 중단되었다가 2000년에는 다시 화해분위기가 조성되었다.

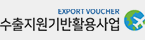

트럼프 미국 전 대통령 집권 동안은 중국의 군사적 힘이 강화되고 있고 불완전한 시장 구조조정, 불투명한 경제, 인권문제, 반민주적 정부 시스템 등으로 많은 우려들이 표명되었다. ‘미국 국가안보 전략 2017’ 보고와 같이 트럼프 전 정권은 중국과의 관계가 극적으로 변했음을 증명한다. 산업 과다 생산, 보호주의, 정부 통제 등이라는 부정적 표현들이 빈번히 언론보도 되었다. 2018년 기준 대중 미국의 교역 적자는 전년보다 436억 달러가 높아진 3,786억 달러에 도달했다. 같은 해 미국은 중국의 태양광 배터리, 전자제품, 의료 용품 등에 특별관세를 부과하기 시작하였고 2020년 1월 15일 양국은 1차 교역 협정을 체결하였다. 2020년 대중 미국 교역적자는 전년보다 9% 적은 3,108억 달러를 기록하였다.

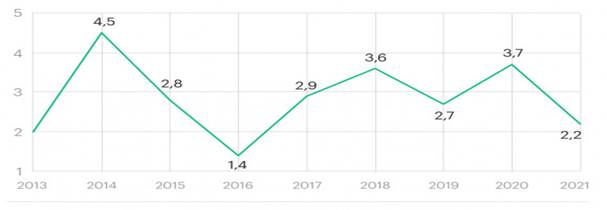

대중 미국의 연간 교역적자

(단위: US$ 백만)

자료: https://www.thebalance.com

최근 미중 경제 관계가 최악이었던 2019년을 기점으로 중국은 유럽, 러시아, 아세안, 일본을 대체 시장으로 접근하기 시작했다. 중국을 중심으로 아시아 국가들은 같은 해 유럽과의 경제관계가 미국보다 더 깊어졌다는 것이 러시아 경제 전문가들의 분석이다. 바이든 신정권 도래에도 이러한 기조는 유지되고 있다.

2019년 미중 경제 갈등 진행사항

미중 교역 갈등은 2019년 말경에 최고조에 이르렀는데, 중국산 수입 관세를 급격히 확대 부과(3,000억 달러에 해당되는 품목에 15%, 2,500억 달러에 해당되는 품목에 30%까지) 하였다. 반면 중국은 미국산 수입품 중 750억 달러 규모가 되는 품목에 5~10% 사이의 세금을 부과했고 1,100억 달러 규모의 품목에는 20~25%의 세금을 부과하였다.

특히 2019년 5월 미국의 13873 조항 행정명령에 트럼프 전 대통령이 서명하면서 통신 분야에 대한 중국 제재가 가장 강력히 적용됐다. Huawei와 ZTE가 대표적으로 행정명령의 직격탄을 맞았고 WeChat(메신저)와 TikTok은 별도의 행정명령으로 제재 대상이 됐다.

자료: Statista

미국, 러시아, 중국 교역관계

중국의 대러, 대미 교역 통계상 미-중 교역관계와 러-중 교역 관계 변화를 상관성이 크게 없어 보인다. 다만 미러 외교 관계하고는 상관성이 있어 보인다. 예를 들어, 2015년은 미국이 대러시아 경제제재를 본격적으로 적용한 해로 중국의 대러 교역이 28% 정도 감소하였다. 2017~2018년 동안 대러 중국 교역이 크게 증가하였는데, 이는 러시아가 서방 수입품을 중국산으로 대체했기 때문이라고 해석될 수 있다. 한편, 미-중 갈등이 가장 깊었던 2019년도는 대미 중국 교역은 크게 감소하였고 이와 관련 중국의 수출 동력이 저하되면서 대러 교역 증가도 2%대에 머물었다.

2020년 기준 대러 중국 교역은 저 성장세(-1.83%)를 보였는데, 이는 코로나19 발발로 대러 중국 제조사들의 공급 차질과 러시아 자원 수출이 감소한 것이 주 요인으로 해석된다. 한편 같은 기간 기준 대미 중국 교역은 대러 교역보다 5배가 큰 규모였다. 2021년도 대미 중국 교역은 큰 증가세를 보이고 있고 대러 교역은 소폭의 증가세를 보이고 있다.

2012~2021년 5월 중국의 대러 및 대미 연간 교역

(단위: US$ 10억, %)

연도

금액 기준

증감률

대러

대미

대러

대미

2012

88.025

479.638

12.96

8.41

2013

89.172

514.275

1.30

7.22

2014

95.243

549.193

6.81

6.79

2015

67.954

554.000

-28.65

0.88

2016

69.462

521.010

2.22

-5.95

2017

84.083

581.443

21.05

11.60

2018

106.551

631.152

26.72

8.55

2019

109.704

540.074

2.96

-14.43

2020

107.699

587.033

-1.83

8.69

2021(1-5월)

117.240

683.306

8.83

32.98

자료: Global Trade Atlas

2016~2020년의 대중 러시아 무역수지는 2년의 흑자(2018년, 2019년)와 3년의 적자를 기록하였다. 러시아에 있어 중국은 최대 교역국으로, 2016년 한 해의 적자가 무려 100억 달러에 이른다. 2020년 기준 57억 달러로 감소하였으나 흑자보다는 적자가 큰 교역국이라고 할 수 있다. 한편 미국은 2020년 기준 수출국으로 9위, 수입국으로 3위를 기록하였고 지난 5년간 지속적인 적자 교역국이었다. 2020년 기준 대중 교역규모는 대미보다 약 4배가 가량이 크고 대한 교역보다 약 5배가 크다. 한편, 한국은 러시아의 무역 흑자 국가이고 러시아의 가장 큰 무역 흑자 국가는 네덜란드(연 200억~400억 달러)이다.

2016년~2020년 러시아의 교역국별 무역 수지 및 2020년 기준 교역 규모

(단위: US$ 백만)

교역국

(2020년 수출규모 순)

무역 수지

2020 수출액

2020 수입액

2016

2017

2018

2019

2020

총 계

103,229

130,116

211,195

178,996

105,437

337,105

231,668

중국

-10,065

-9 ,120

3,822

2,664

-5,767

49,146

54,913

네덜란드

26,233

31,718

39,777

40,811

21,071

24,819

3,748

영국

3,564

4,698

5,732

9,235

19,798

23,158

3,360

독일

1,807

1,519

8,585

2,937

-4,765

18,619

23,383

벨라루스

4,644

6,656

9,640

7,744

3,375

15,979

12,604

터키

11,550

14,837

17,129

16,092

10,817

15,929

5,111

카자흐스탄

5,814

7,407

7,627

8,479

8,996

14,051

5,055

한국

4,913

5,411

10,823

8,355

5,308

12,468

7,159

미국

-1,639

-1,928

-148

-246

-2,255

10,958

13,213

이탈리아

4,086

3,730

5,815

3,435

-136

10,071

10,207

자료: Trade map

러-중 경제관계 최근 동향

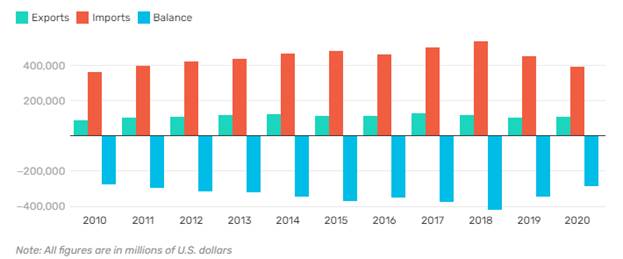

2020년 기준 대중 러시아 수출은 490억 달러를 기록하였다. 2020년 기준 대중 러시아 수입 규모는 540억 달러이며, 2015년부터 꾸준히 증가하고 있다. 수출도 2015년 이후로 증가하다가 2020년에 소폭 하락하였다. 2007년 대비 대중 러시아 수출 규모는 223% 증가하였고 수입 규모는 125% 증가하였다. 러시아에 있어 중국의 수출입 모두 최대 파트너국이며 2020년 기준 독일이 2위 수입국, 네덜란드가 2위 수출국이었다.

2007~2020년 대중 러시아 수출입 및 무역수지

(단위: US$ 10억)

자료: Statista(러시아 연방 통계청 자료 근거)

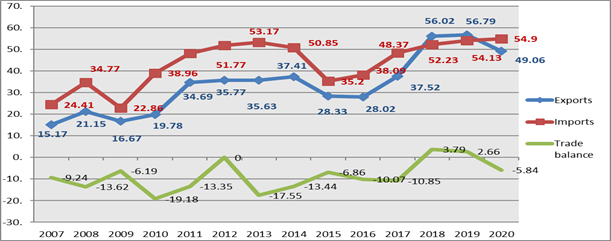

대중국 러시아 연간 수출규모는 2020년 기준 491억 달러이며, 러시아 총 수출의 14.5% 차지하고 중국의 총 수입의 2.4% 비중이다. 품목별로 최대 비중을 차지하고 있는 품목(6자리 HS코드)은 석유와 역청유(270900)으로, 2020년 기준 237억 달러를 기록하였고 전체 러시아 수출의 48%를 차지하고 있다. 석유 및 역청유 기타(함유량 비중)와 특별 관리코드(999999, 천연가스 포함) 일부 규모까지 포함한다면 러시아 전체 수출의 50%를 넘는 비중이다. 석유가스 품목 외에 목재, 정제된 구리, 명태 등이 주요 수출품목으로 구분되나 그 비중은 매우 미미한 수준이다.

품목군별 대중 러시아 수출 비중

자료: Trade map

2018~2020년 대중 러시아 주요 수출품목

(단위: US$ 10억)

HS코드

(품목설명)

러시아의 대중 수출

중국의 총 수입

러시아의 총 수출

2018

2019

2020

2018

2019

2020

2018

2019

2020

56.0 56.79 49.14 2,134 2,069 2,055 449. 3 422.7 337.1 270900

석유와 역청유

(원유로 한정)

35.1 33. 20 23.77 239. 2 238.7 176.32 129.05 121.44 72.56 999999(특별코드)

1.25 1.61 2.06 29.85 10.61 10.90 63.74 55.26 39.31 271012

석유나 역청유

(함유량: 전 중량의 90% 이상)

2.78 2.66 1.76 5.83 4.27 3.48 16.750 14.16 9.9 740311

음극(정제한 구리)

1.06 1.05 1.60 24.87 21.26 28.17 4.04 4.03 4.53 841112

터보제트(추진력 25킬로뉴턴)

1.18 1.44 1.51 2.76 3.46 2.88 1.59 1.85 1.74 270112

유연탄

1.36 1.64 1.50 16.06 16.09 13.87 14.60 13.61 10.74 소나무(Pinus의 종) 제재목

1.11 1.09 0.99 2.71 2.56 2.29 2.17 2.03 1.89 440712

전나무 제재목 [아비에스(Abies) 종] 및 가문비나무 [피세아(Picea) 종]

0.77 0.95 0.86 1.97 2.11 1.89 1.60 1.72 1.58 271111

천연가스(액화한것)

0.21 0.46 0.67 26.77 28.83 23.39 5.28 7.92 6.74 030367

명태[테라그라 찰코그라마]

0.54 0.82 0.65 0.65 0.94 0.69 0.74 0.98 0.89 260300

구리광과 그 정광

0.15 0.22 0.65 32.72 34.080 34.29 0.16 0.23 0.66 자료: Trade map

대중국 러시아 연간 수입 규모는 2020년 기준 549억 달러이며, 러시아 총 수입의 23.7% 차지하고 중국의 총 수입의 2.1% 비중이다. 품목별(6자리 HS코드)로 통신망 기기 및 부품(851712)은 2020년 기준 43억8000만 달러를 기록하였고 전체 러시아 수입의 약 9%의 비중이다. 그밖에 자동 데이터 처리 기기(23억9000만 달러, 4.3% 비중), 음성 및 영상 자료(8억6000만 달러, 1.6%비중) 등이다. 통신망 기기 및 부품(851712)의 중국 수입 비중은 러시아 전체 수입(58억7000만 달러)의 74.6%를 차지할 만큼 중국 의존도가 매우 높은 품목이다. 해당 품목은 휴대폰이 대부분을 차지하고 있으며 기타 부품이 포함되어 있다.

2018년~2020년 대중 러시아 주요 수입 품목

(단위: 10억 US$)

HS코드

(품목설명)

러시아의 대중 수입

중국의 총 수출

러시아의 총 수입

2018

2019

2020

2018

2019

2020

2018

2019

2020

52.21 54.12 54.91 2,494 2,498 2,590 238.1 243.7 231.6 851712

4.78 4.28 4.38 141.6 125.4 126.1 6.29 5.84 5.87 847130

휴대용 자동데이터

처리기기

2.09 1.89 2.39 95.88 95.67 115.31 2.21 1.99 2.51 851762

음성·영상이나

그 밖의 자료 수신용·변환용·송신용·재생용 기기

0.96 1.08 1.43 42.26 46.60 48.18 1.59 1.73 2.18 950300

세발자전거, 스쿠터, 페달자동차, 유사한 바퀴가 달린 완구

0.97 0.98 0.86 25.46 31.34 33.48 1.29 1.32 1.17 852990

송신용 및 수신용 장치(부품 포함)

0.97 0.77 0.72 12.18 12.70 14.03 1.27 1.16 1.15 630790

드레스패턴을 포함한 텍스타일 제품

0.06 0.07 0.67 5.13 5.44 53.75 0.13 0.13 0.75 621010

펠트 또는 부직포 의복

0.004 0.005 0.64 0.92 0.92 11.05 0.01 0.01 0.66 847330

자동자료처리기계 부품 및 악세서리

0.62 0.50 0.63 44.31 31.44 30.62 0.92 0.84 1.04 848180

파이프·보일러 동체·탱크·통, 유사품

0.45 0.57 0.57 11.31 11.12 11.32 1.49 1.76 1.72 847150

자동자료 처리기계

0.61 0.58 0.52 20.36 16.77 15.42 1.45 1.51 1.45 851830

헤드폰, 이어폰(마이크로폰이 부착된 것 포함)

0.27 0.38 0.50 3.40 3.45 4.29 0.32 0.44 0.56 자료: Trade map

대러시아 직접투자(FDI) 국가 중 중국은 최대투자국 중 하나이다. 2020년 초 기준 중국의 대러시아 직접투자 연간 금액은 37억 달러이며, 2019년 기준 약 70건의 중국 직접투자(비자원개발)가 완료되었고 규모는 1,120억 달러로 알려져 있다. 진행되고 있는 프로젝트 건은 65억 달러이며 규모는 1,062달러이다. 2014년 이후 대러시아 중국 직접투자 프로젝트를 대표하는 건들은 바이칼 지역(시베리아)의 Bystrinskoye 광산 개발, 극동의 러중 농업 합작기업(JSC Legendagro)의 투자 건이다. 2020년 기준 Bystrinskoye 광산에서 채굴되는 광물의 구리는 현장에서 1차 생산되고 중국으로 직수출되며 Legendagro사도 같은 기간 몇 천톤의 옥수수를 중국으로 수출한 것으로 파악된다.

대러시아 중국 직접 투자 누적

(단위: 10억 달러, 연초 기준)

자료: 러시아 중앙은행(CRB)

러시아 내 중국 투자 상위10 목록

프로젝트명

특징

주주 지분율

해외 투자

(달러)

YAMAL LNG Yamal LNG는 지난 5년 동안 러시아에서 가장 큰 투자 프로젝트임. CNPC는 지분의 20%를 소유하고, Silk Road Fund는 프로젝트의 9.9%를 소유함. 프로젝트 진입 조건은 중국 국영개발은행이 중국 은행 연합에서 제공한 자금을 러시아로 조달하는 것임. 동 거래는 2014년-2015년에 종료되었음

OJSC NOVATEK (50.1%),

TOTAL concern (20%),

CNPC(20%), Silk Road Fund (9.9%)

200억

SIBUR는 러시아에서 가장 큰 석유화학 회사임. 2015년 Sinopec은 13억 3,800만 달러에 지분 10%를 매입함. 이후 2016년 실크로드 기금도 약 15억 달러에 SIBUR 지분 10%를 사들임. 동 거래의 근본적 이유는 대형 자금이 필요한 Tobolsk의 투자 프로젝트 Zapsibneftekhim의 실현이었음. Sinopec과 실크로드 기금은 95억 달러 규모의 프로젝트를 위해 중국 은행으로부터 자금 대부분을 조달함.

China Petroleum & Chemical Corporation (Sinopec) (10%)

Silk Road Fund (China) (10%)

95억 Arctic LNG 2

Arctic LNG 2는 러시아 기단 반도에서 천연 가스 생산 및 액화 천연 가스(LNG) 생산을 위한 노바텍(Novatek) 발주 프로젝트임. 거래 비용은 구체적으로 명시되지 않았으나, 전문가 추산에 따르면 약 250억 달러로 추산. 두 개의 중국 회사가 한 프로젝트에 참여하면서 포지셔닝을 높였음.Arctic LNG-2에 대한 해외 투자자 비중은 30%임. Novatek은 전체 프로젝트의 40%를 외국인 투자자에게 제공하겠다는 방침임.

CNOOC (10%) (CNPC 자회사)

250억 Udmurtneft

(Rosneft)

이는 러시아 내 중국의 석유가스 대형 개발 프로젝트 중의 하나임. 2006년, Sinopec은 Udmurtneft의 지분 99.49%를 35억 달러에 인수함. 거래성사 후, Sinopec은 지분의 51%를 Rosneft에 매각. 거래 세부 조건은 비공개로 유지되지만 전문가들은 비용이 최소 17억5,000만 달러에 이를 것으로 추정. Sinopec은 Rosneft와 파트너십을 체결하고 러시아 시장 진출에 견고하게 포지셔닝 함.

China Petroleum & Chemical Corporation (Sinopec) (48.49%)

17억5,000만

JSC Verkhnechonskneftegaz

(Rosneft)

JSC Verkhnechonskneftegaz는 PJSC Rosneft에 있어서 대형 석유가스 프로젝트 중의 하나임. 동 프로젝트는 석탄 에너지를 가스연료로 대체하는 전략의 일환으로, 베이징에 가스 공급하는 장기계약을 체결함.

Beijing Gas Group Company Limited (20%) *2017년부터

11억

Great Wall

러시아 자동차 산업에 중국 투자는 툴라주에서 2015년부터 시행되었음. Great Wall Motor의 총 투자 금액은 약 5억 달러에 달하며, 생산 개시는 2019년이었음. 첫 단계에서 연간 8만대의 자동차 생산성을 갖추었고, 두 번째 단계로 연간 15만대 생산성을 갖추게 됨. 러시아 현지화 정책에 따른 부품 비율은 50%임.

Great Wall Motor Company Limited

5억

Greenwood

Greenwood는 Chentong Investment Fund가 러시아에 투자한 비즈니스 파크임. 동 프로젝트는 2010년에 종료되었음. Greenwood에는 14,000제곱미터의 전시 공간과 회의 공간, 약 23,000제곱미터의 사무 공간이 있음. Greenwood공원은 러시아에서 중국 기업들이 밀집된 최대 비즈니스 중심지임.

China Chengtong Holding Group

3억5,000만

Business center Park Huamin

China Huaming International Investment Corporation의 총 투자액은 약 3억 달러에 달함. 동 프로젝트는 2008년부터 시행되었고 2019년 완료됨. InterContinental호텔, 아파트 단지와 20,000제곱미터 면적의 비즈니스 센터가 있음.

China Huaming International Investment Corporation

3억

Voentorg building

(사무실 건물)

2017년 Fosun투자 펀드는 Voentorg 건물의 매입을 완료함. 사무 센터의 면적은 70,000제곱미터를 초과함.

Fosun Group

1억7,000만

Angel Yeast Rus

러시아 내 최대 중국 생명공학 프로젝트로, 리페츠크 주 단코프 시에 위치함. 연간 15,000톤의 건조 효모, 15,000톤의 압축 효모, 30,000톤의 유기 비료가 생산됨. 공장 규모로서는, Angel Yeast Corporation가 해외 투자한 최대 프로젝트임. 동 공장은 550개 이상의 일자리를 창출함.

Angel Yeast (99%)

-

자료: 각 프로젝트 웹사이트

시사점 및 현지 반응

러-중 관계 구조에 대한 전문가 의견

분야

프로젝트

군사 협력

· 러시아는 2000년대 중반 이후 최초로, 최신 무기 시스템(Su-35 전투기, S-400 미사일 시스템)을 중국에 판매, 중국이 미사일 경보 시스템을 개발하는 데 큰 도움을 제공함. (납품기간: 2015년~2020년)

건설

· 러시아 흑해 영역의 바닥으로 설치되는 전력 케이블을 중국 기업이 ‘에너지 도량’이라는 프로젝트로 크림반도로 연결함. 결과적으로, 크림반도를 둔 러-우 갈등에서 우크라이나가 일방적으로 전력을 차단했던 부분을 해당 프로젝트로 리스크를 넘김.

· 중국 국영기업들은 러시아 인프라 건설 프로젝트 입찰에서 자주 낙찰되는 유일한 외국기업들임. 단 예로, China Railway Construction Corporation은 모스크바-카잔 고속도로의 일부를 건설하는 계약 체결에 성공함.

연료 및 에너지 부문

· 러시아에서 중국으로의 원유 공급은 2020년 9월 말 일일 183만 배럴로 증가함. 이로써, 러시아는 중국의 두 번째로 큰 석유 공급 시장이 됨. 러시아의 주요 경쟁국은 일일 190만 배럴의 원유를 공급하는 사우디아라비아임.

· ‘시베리아의 힘’ 가스관을 통해 중국으로 러시아 가스를 수출하는 계획은 1년 동안 지연됨. 2020년 1-8월 동안, Gazprom은 가스관을 통해 23억 입방 미터의 가스를 공급했는데, 이는 계획량의 절반에도 미치지 못함. 팬데믹 사태로 인해, 중국은 천연가스 소비를 급격히 줄인 것임. 그러나 미래 연료 비축량 확보전으로써, 이미 저렴한 가격으로 가스를 공급받고 있음.

통신

· 중국 화웨이와 러시아 최대 통신사 MTS는 2019년~2020년 러시아 내 5G 기술 개발 및 5세대 통신 네트워크 시범 출시로 업무 협약을 체결함. 해당 분야의 협력은 블라디미르 푸틴 대통령과 시진핑 중국 국가주석이 참석한 가운데 크렘린에서 정부 간 차원으로 공식화된 것임.

무역 및 경제

관계

· 모스크바-베이징은 상호 합의를 통해 탈달러화를 지속 중임. 2020년 1분기, 러시아-중국 무역에서 달러가 차지하는 비중은 약 46%에 불과, 이는2015년 러시아와 중국 간 무역의 약 90%를 달러가 차지한 것과 크게 대비됨. 동시에, 1분기에 양자 간 거래에서 유로가 차지하는 비중은 30%, 위안화 비중은 17%, 루블 비중은 7%로 사상 최고치를 기록함.

· 분석가들은 지난 2년 동안 베이징-워싱턴 무역 갈등 확대로, 중국 시장 내 러시아 농산물 가공 생산업체가 성공하고 있음을 주목함. 바이든 미국 대통령 집권에 따라 중국과의 무역 및 경제 관계를 보다 실용적으로 접근하는 방식이 현재로써 러시아에 중요하다는 의견으로, 러시아가 2024년까지 러-중 상품 및 서비스 교역의 보다 고품질화 하는 방법을 우선적 강구해야한다는 입장임. 중국은 미중 무역협정 1단계부터 이미 러시아도 영향을 받을 것이라고 암시

자료: KOTRA 모스크바 무역관(요약)

미-중의 정치적, 경제적 갈등으로 인해 단기적으로 러시아는 ‘아시아로 선회’ 정책 추진에 박차를 가할 것으로 보인다. 이미 러시아는 2014년 우크라이나 문제에 따른 서방의 경제제재가 시작되면서 중국과 경제적 협력을 강화하고 있다. 특히 통신 분야, 철강, 알루미늄, 태양광 패널 등에서도 양국 교역이 더욱 활발해졌다. 이러한 현상을 일부 전문가들은 러시아의 ‘팍스 시니카(Pax Sinica, 중국이 주도하는 세계평화)’에 대한 동조(Coupling)라고 지적하고 있다. 주요 전문가들은 이러한 트렌드로 보았을 때, 2030년까지 러시아가 1990년대, 2000년대, 2010년대에 보였던 유럽 경제 동조화 현상을 중국이 대체할 것이라고 첨언했다. 팍스 시니카 동조현상은 향후 15년 정도 지속될 것이라는 일부 전문가 의견도 있다.

한편, 러시아 고등경제 전문분석가 Kahin 수석연구원에 따르면, 중국과의 러시아 교역 비중이 40%까지 도달하는 시점에서 러시아는 완벽한 중국 경제 동조화가 이루어질 것이라는 의견이다. 당분간은 러시아가 Skovorodino-Mohe 송유관과 ‘시베리아 힘’ 가스관을 통해 대 중국 자원공급이 활발해서 흑자 폭이 커질 수 있는 긍정적 효과를 볼 수 있으나 중국의 신재생 에너지(수소연료 포함) 개발 능력으로 봐서 향후 10년 이내 러시아 자원 공급이 크게 감소할 전망이다. 러시아 전문가들은, 2030년까지는 반드시 이러한 복합적 상황을 고려해서 러-중 경제 구조를 개선하는 로드맵 수립이 중요하다는 점과 중국 외 자원 공급시장 다변화, 통신분야 및 인프라 설비 수입 시장 다변화를 강구해야 한다고 강조 중이다. 이와 관련 대체 시장으로서는 한국이 포함되고 있음을 간과해서는 안되는 상황이다.

자료:

US-China Relations: Moving Towards a New Cold War? June 10, 2021 (https://russiancouncil.ru/)

Kimberly Amadeo, Michael J Boyle, U.S. Trade Deficit With China and Why It's So High, April 30, 2021 (https://www.thebalance.com)

US–China Trade War: Russia’s Interests (https://www.researchgate.net/)

Russia and China approve a list of significant investment cooperation projects worth $ 107 billion (https://www.economy.gov.ru/)

As Russia and China Draw Closer, Europe Watches With Foreboding (https://carnegie.ru/)

Chinese investments to Russia (https://raspp.ru/)

ㅇ 러시아 연방 통계청 정보(https://www.gks.ru), 러시아 통계청(http://static.government.ru), KOTRA 모스크바 무역관 기관 인터뷰 및 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (미국과 중국 관계 속의 러시아 포지셔닝)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

미국의 SWIFT 금융제재에 대비하는 러시아 행보

러시아연방 2022-01-21

-

2

2022년 러시아 경제전망 및 신 비즈니스 기회

러시아연방 2021-12-06

-

3

지역 발전을 위한 장소로 거듭나고 있는 일본의 폐교

일본 2023-01-30

-

4

러시아의 대유럽 가스공급 중단의 의미와 교역 변화

러시아연방 2021-10-12

-

5

중국의 3대 무역 파트너 국가 : 미국, 일본, 한국

중국 2021-07-30

-

6

포스트 팬데믹 시대, 누가 살아남을 것인가? (2) 디지털 전환이 창출하는 위협과 기회

미국 2021-10-27

-

1

2021 러시아 자동차 산업

러시아연방 2022-01-19

-

2

2021 러시아 광산업 정보

러시아연방 2022-01-11

-

3

러시아 화학 산업

러시아연방 2022-01-05

-

4

2021 러시아 의료기기산업 정보

러시아연방 2021-12-29

-

5

2021 러시아 의약품 산업

러시아연방 2021-12-27

-

6

2021년 러시아 조선산업 동향

러시아연방 2021-11-29